SMCI – mielenkiintoinen mutta riskialtis tekoälytapaus

Tämän viikon tapauksena on Super Micro Computer, jonka osakekurssi on hiljattain noussut jyrkästi. Taustalla on kasvava kysyntä, joka kohdistuu tekoälyä varten tarvittavan big datan tallennus- ja palvelinratkaisuihin. Uskomme tämän lisäävän osakekurssin volatiliteettia ennen Q2 2024 -raporttia, joka on määrä julkaista 29. huhtikuuta 2024. S&P 500:n Q1 2024 raportointikausi alkaa tällä viikolla, kun osa suurimmista yhdysvaltalaisista pankeista julkaisee raporttinsa perjantaina 12. huhtikuuta.

Viikon tapaus: Super Micro Computer

Volatiliteetin odotetaan lisääntyvän vuoden 2024 ensimmäisen neljänneksen huipputason jälkeen

Super Micro Computer, Inc (SMCI) kehittää ja valmistaa modulaariseen ja avoimeen arkkitehtuuriin perustuvia suorituskykyisiä palvelin- ja tallennusratkaisuja. SMCI:llä on tärkeä rooli tekoälyalalla, sillä se tarjoaa korkean suorituskyvyn palvelin- ja tallennusratkaisuja, jotka ovat ratkaisevan tärkeitä tekoälysovelluksille ja yrityksille. Kun korkean suorituskyvyn tietojenkäsittelyn kysyntä kasvaa tekoälyn, big datan ja pilvipalvelujen yhteydessä, SMCI hyötyy kilpailussa kyvystään ottaa uudet siruteknologiat nopeasti käyttöön. Näin SMCI:n asiakkaat saavat uudet teknologiat nopeasti käyttöön ja niiden kilpailukyky markkinoilla paranee. SMCI:n kilpailuetu näkyi selvästi tilikauden 2024 toisella neljänneksellä (vastaa kalenterivuoden 2023 viimeistä neljännestä), jolloin yhtiö ilmoitti 3,66 miljardin Yhdysvaltain dollarin liikevaihdosta. Summa oli kaksinkertainen edellisen vuoden vastaavaan neljännekseen verrattuna, ja myös nettotulos kasvoi 176 miljoonasta dollarista 296 miljoonaan dollariin.

Tekoälypalvelinten markkinoiden odotetaan kasvavan dramaattisesti. Kun niiden arvo vuonna 2023 oli 12,34 miljardia dollaria, se nousee peräti 50,65 miljardiin dollariin vuonna 2029. Vakiintuneen johtoasemansa ansiosta SMCI:llä on hyvät edellytykset hyödyntää tämä eksponentiaalinen kasvu. Liikevaihtoa koskeva analyytikoiden konsensusennuste tilikaudelle 2024 on noin 14,4 miljardia dollaria ja 19,9 miljardia dollaria tilikaudelle 2025.

Kun otetaan huomioon SMCI:n merkittävä läsnäolo nopeasti kasvavilla teknologiasektoreilla ja yhtiön vahva kasvu, ei ole yllätys, että sen osakekurssi nousi vuonna 2023 ja on jo 255,3 %:n nousussa vuonna 2024. Nousun ansiosta SMCI otettiin mukaan S&P 500 -indeksiin aiemmin tänä vuonna, mikä asemoi yhtiön yhdeksi parhaista tuloksentekijöistä vuonna 2024.

Vaikka SMCI:llä on kilpailuetua palvelimissa ja tallennustiloissa, sen noin P/E-suhde 79x on vain hieman alhaisempi kuin noin 90x:n huipputaso. Se on huomattavasti korkeampi kuin S&P 500:n keskimääräinen P/E-suhde, joka on noin 23x. Historiallisesti SMCI:n P/E-suhde on ollut 20x–30x ennen viimeaikaista osakekurssin nousua. Vuoden 2023 kolmannesta neljänneksestä vuoden 2024 neljänteen neljännekseen sekä brutto- että nettokatteet laskivat. Tämä osoittaa, että SMCI:hen saattaa kohdistua pitkällä aikavälillä kilpailupaineita, jos (ja kun) kilpailijat saavuttavat sen nykyisen edun. Esimerkiksi DELL panostaa tällä hetkellä paljon tekoälypalvelinten ja tekoälymuistiratkaisujen kehittämiseen, ja sitä on syytä pitää kovana kilpailijana pitkällä aikavälillä.

SMCI raportoi vuoden 2024 kolmannen vuosineljänneksen (tilikausi 1. heinäkuuta 2023 – 30. kesäkuuta 2024) tuloksensa maanantaina 29. huhtikuuta. Osakekurssin jyrkän nousun ja suurten tulevaisuudenodotusten jälkeen osakekurssi volatiliteetti saattaa lisääntyä ennen raportin julkaisua. Raporttien jälkeen suuret kurssiliikkeet ovat erittäin todennäköisiä, tuloksesta riippumatta. Myönteinen tulos todennäköisesti nostaa osakekurssia, kun taas kielteinen tulos voi painaa kurssin laskuun.

SMCI (USD), yhden vuoden päiväkaavio

SMCI (USD), viiden vuoden viikkokaavio

Makrokommentit

Yhdysvaltain maaliskuun työllisyystiedot julkaistiin perjantaina 5. huhtikuuta, ja tilanne oli yllättävän vahva: maassa syntyi 303 000 uutta työpaikkaa, kun odotuksena oli 212 000 työpaikkaa. Luku laski markkinoiden odotuksia Fedin ensimmäisestä koronlaskusta kesäkuussa hieman yli 46 %:iin, kun ne ennen työllisyysraporttia olivat 59,5 %. Korkomarkkinat reagoivat tähän sekä pitkien että lyhyiden markkinakorkojen nousulla, ja Yhdysvaltain valtion kymmenvuotinen joukkovelkakirjalaina oli maanantaiaamuna 8. huhtikuuta 4,43 %:ssa ja kaksivuotinen joukkovelkakirjalaina 4,75 %:ssa (molemmat 8 peruspisteen nousussa). Tätä kirjoitettaessa (tiistaina 9. huhtikuuta) valtion kymmenvuotinen joukkovelkakirjalaina on laskenut 4,38:iin ja kaksivuotinen joukkovelkakirjalaina 4,72 :iin.

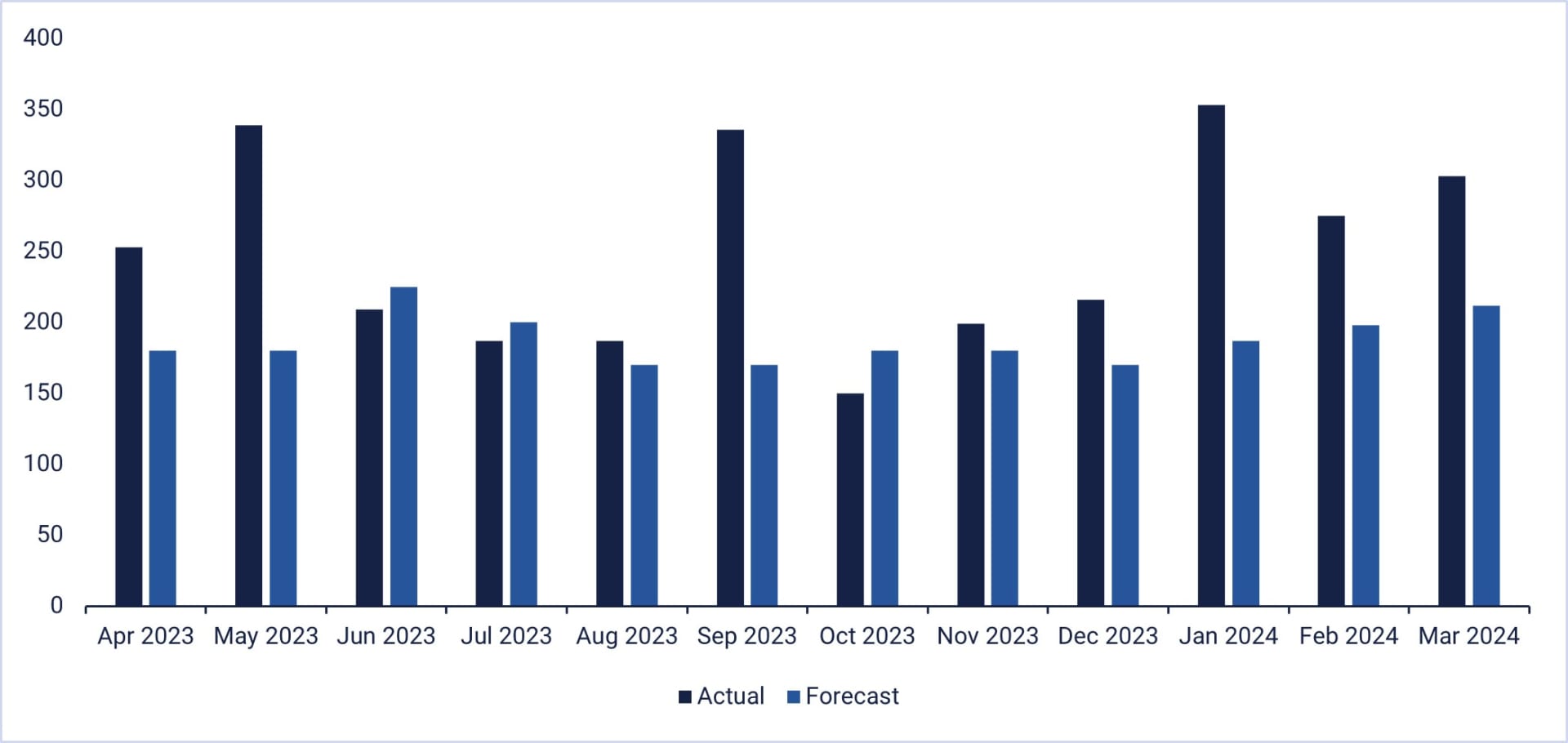

Yhdysvaltain maatalouden ulkopuoliset työllisyysluvut, huhtikuu 2023 – maaliskuu 2024

S&P 500:n vuoden 2024 ensimmäisen neljänneksen raportointikausi alkaa tällä viikolla, kun osa suurimmista yhdysvaltalaispankeista julkaisee raporttinsa perjantaina 12. huhtikuuta (JP Morgan Chase, Citigroup ja Wells Fargo). Tämän jälkeen Goldman Sachs ja Charles Schwab raportoivat maanantaina 15. huhtikuuta ja Bank of America ja Morgan Stanley tiistaina 16. huhtikuuta.

S&P 500 -indeksin rahoitussektorin keskimääräinen odotettu tuloskasvu vuoden 2024 ensimmäisellä neljänneksellä on 0,7 %, mutta taso vaihtelee suuresti vakuutusyhtiöiden 37 %:n odotetusta tuloskasvusta S&P 500 -indeksin pankkien 18 %:n negatiiviseen tuloskasvuun. Näiden kahden ääripään välissä ovat kuluttajille suunnatut rahoituspalvelut, rahoituspalvelut ja pääomamarkkinat, joiden odotettu tuloskasvu vuoden 2024 ensimmäisellä neljänneksellä on 13 %, 11 % ja 0 %.

Vuoden 2024 ensimmäisellä neljänneksellä S&P 500 -yhtiöiden arvioitu vuotuinen tuloskasvu on tällä hetkellä 3,2 %. Tämä on huomattavasti alhaisempi kuin vastaava arvioitu 5,7 %:n tuloskasvu 31. joulukuuta 2023.

Perjantaihin 5. huhtikuuta 2024 mennessä 20 S&P 500 -yhtiötä (4 % kaikista yhtiöistä) on raportoinut tuloksensa vuoden 2024 ensimmäiseltä neljännekseltä. 90 % on raportoinut positiivisista tulosyllätyksistä ja 45 % positiivisista liikevaihtoyllätyksistä.

Riski edelleen alapuolella

S&P 500 murtautui viime viikon torstaina tilapäisesti MA20:n alapuolelle, minkä jälkeen se kipusi takaisin sekä MA20:n että EMA9:n yläpuolelle. Momentum on positiivinen mutta laskeva indeksin tanssiessa kahden liukuvan keskiarvon välillä. Riski on siis edelleen alapuolella. Murtautumistilanteessa seuraavana voisi olla vuorossa MA50, joka on tällä hetkellä hieman 5 100:n yläpuolella.

S&P 500 (USD),yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Nasdaq on noussut mukavasti MA50:stä, ja sillä käydään tällä hetkellä kauppaa sekä MA20:n että EMA9:n yläpuolella. Momentum on ollut hiipumassa jo jonkin aikaa, mutta riski on siirtynyt alapuolelle viime viikolla. Murtautuminen MA50:n alapuolelle voisi viedä MA100:een, joka on tällä hetkellä hieman 17 200:n yläpuolella. Huomaa myös MACD:n tuottama pehmeä myyntisignaali viikkokaaviossa.

Nasdaq 100 (USD), yhden vuoden päiväkaavio

Nasdaq 100 (USD), viiden vuoden viikkokaavio

Ruotsin OMXS30-markkinat ovat puolestaan saavuttaneet EMA9:n, mutta niillä käydään tällä hetkellä kauppaa hieman MA20:n alapuolella positiivisen mutta laskevan momentumin vallitessa. Tukitaso on muodostunut hieman 2 500:n alapuolelle.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

Saksan DAX on tällä hetkellä paineen alla ja testaa nousevaa MA20:tä. Jos kurssi murtautuu alaspäin, tukitaso löytynee 17 950 pisteen tienoilta.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo.

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: liukuvan keskiarvon konvergenssidivergenssi.

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.