Alhaisemmat korot ja appelsiinimehun mahdollisuudet

Tämän viikon tapauksena on appelsiinimehu, jossa näemme mahdollisuuden lyhytaikaiseen hyödykefutuurien ralliin. Yhdysvalloissa markkinoiden ralli jatkuu, ja sitä on vauhdittanut korkojen lasku viimeisten viiden kaupankäyntipäivän aikana. OMX:n ja DAX:n välillä on edelleen kuilu, joka voidaan mielestämme kuroa umpeen.

Viikon tapaus: Appelsiineista voidaan puristaa tuottoa

Pakastetun appelsiinimehutiivisteen (Frozen Concentrated Orange Juice, FCOJ) hinnan noustua raketin lailla ennätystasolleen yli 4.00 dollariin/pauna hinta on kehittynyt epätasaisesti. Hedge-rahastot ovat sijoittaneet sekä kaakaoon että FCOJ-tiivisteeseen, sillä sään vaihtelulla on ollut merkittävä positiivinen vaikutus kumpaankin hyödykkeeseen. Näemme, että FCOJ:llä on mahdollisuus lyhytaikaiseen nousuun, ennen kuin keskipitkän ja pitkän aikavälin paine vetää hinnat takaisin.

Appelsiinimehu, tarkemmin sanottuna FCOJ, on herättänyt kiinnostusta ja spekulaatioita nopeasti nousevan hinnan vuoksi. Tammikuun 2022 jälkeen CFD-hinta on noussut vajaasta 1.50 dollarista kilolta yli 3.60 dollariin kilolta. Jyrkkä hinnannousu johtuu vain osittain epäsuorista inflaatiopaineista. FCOJ:n hintaan ovat vaikuttaneet merkittävästi aivan vastaavat muuttujat kuin kaakaon vastaavaan historialliseen ralliin – eli taudit ja sää. Nämä tekijät ovat auttaneet molempia hyödykkeitä tuottamaan selvästi verrokkejaan paremmin.

Appelsiinimehu ja kaakao verrattuna S&P 500:aan ja S&P GSCI -hyödykeindeksiin (indeksoitu 6.3.2023 asti)

Kaakao verrattuna S&P GSCI -hyödykeindeksiin (indeksoitu 6.3.2019 asti)

Appelsiineja viljellään pääasiassa Brasilian São Paulossa jaYhdysvaltain Floridassa, ja näiden kahden alueen osuus maailmanmarkkinoista on yhteensä 85 %. Alueiden välinen ero on se, että Brasilia vie lähes kaiken tuotantonsa, kun taas Yhdysvalloissa kulutetaan lähes 90 prosenttia kotimaassa tuotetusta appelsiinimehusta. Viejämaiden osalta Brasilian perässä seuraa Meksiko, ja kunniamaininta kuuluu myös Egyptille, josta on nopeasti tulossa merkittävä toimija FCOJ:n vientimarkkinoilla. Appelsiinimehun kysyntä painottuu Yhdysvaltoihin ja Eurooppaan, ja kysynnän negatiivinen trendi on viime aikoihin asti tasaantunut.

Tautien osalta appelsiinit kärsivät sitrushedelmien HLB-taudista, joka viittaa etymologiseen kiinalaiseen juurisanaan ”huanglongbìng”. Kyseessä on sitrushedelmille ominainen tauti, joka leviää hyönteisten, kuten lehtikempin, mukana. Vuonna 2005 Yhdysvaltoihin saapunut tauti on levinnyt ja vaikuttaa nykyään suurimpaan osaan Yhdysvaltain hedelmätarhoista, mikä vähentää tuotantoa. HLB-tautiin ei ole toistaiseksi parannuskeinoa, mutta Invaio Sciences ilmoitti viime vuoden elokuussa, että se on saanut luvan HLB:n torjuntaan. Tauti on vaikuttanut merkittävästi appelsiinimehun hintojen nousuun, mutta kun taudin tutkimiseksi ja torjumiseksi ryhdytään toimiin, tarjontaongelmat voivat helpottua ja hinnat kääntyä laskuun.

Toisen keskeisen hintakehitykseen vaikuttaneen muuttujan eli sään osalta voidaan todeta, että ilmastoon on vaikuttanut niin kutsuttu El Niño -ilmiö. Floridan hedelmätarhoilla tämä näkyy Tyyneltä valtamereltä asti tulevana pitkittyneenä suihkuvirtauksena, joka tuo mukanaan viileämpiä lämpötiloja ja lisääntyneitä sateita. Koska hedelmätarhat sijaitsevat pääasiassa Floridan kahden eteläisen kolmanneksen alueella, jäätymisriski ei ole merkittävä, mutta sekään ei ole poissuljettu. Vaikutus on voimakkaimmillaan talvikuukausina joulukuusta helmikuuhun. Brasiliassa tilanne on päinvastainen. Sekä talvi- että kesäkuukausina, joulukuusta helmikuuhun ja kesäkuusta elokuuhun, lämpimämpi ja kuivempi säätila johtuu El Niño -ilmiön eteläisestä oskillaatiosta eli ENSO:sta. Äärimmäinen kuivuus on heikentänyt vakavasti hedelmäsatoja erityisesti São Paulon alueella, mikä on nostanut hintoja entisestään.

El Niño -ilmiön vaikutus ilmastoon talvi- ja kesäkuukausina.

Yhteenvetona voidaan todeta, että FCOJ:n hinnat ovat nousseet pääasiassa ENSO-ilmastoilmiön aiheuttamien huonojen sääolojen ja HLB-taudin yhdistelmän vuoksi. Kysyntä, joka on ollut enimmäkseen tasaisessa laskusuunnassa, on tasaantunut. Ilman sääolojen äkillistä paranemista ei ole olemassa tyhjentävää luetteloa tekijöistä, jotka voisivat laskea hintoja lyhyellä aikavälillä. Futuurimarkkinoiden kehitystä tarkasteltaessa on mahdollista, että hinnat voivat nousta takaisin kohti 4.00 dollaria paunalta. Keskipitkällä ja pitkällä aikavälillä HLB-taudin torjunta ja sääolojen mahdollinen paraneminen tärkeimmillä viljelyalueilla, kuten Floridassa, São Paulossa ja Egyptissä, voivat kuitenkin johtaa tarjonnan kasvuun. Tämä auttaisi loogisesti painamaan FCOJ:n hintoja takaisin kohti 3.00 dollaria paunalta.

Appelsiinimehu (US cents/pauna), yhden vuoden päiväkaavio

Appelsiinimehu (US cents/pauna), viiden vuoden viikkokaavio.

Makrokommentit

Torstaihin 29. helmikuuta 2024 mennessä noin 485 S&P500-yhtiötä on raportoinut viimeisen vuosineljänneksen tuloksensa. 73 % S&P-yhtiöistä on raportoinut positiivisesta EPS-yllätyksestä ja 64 % positiivisesta liikevaihtoyllätyksestä.

S&P500-yhtiöiden vuoden 2023 viimeisen neljänneksen tuloskasvu on noussut 4,0 %:iin, kun se neljä viikkoa sitten oli 1,6 %.

Vuoden 2024 ensimmäiselle neljännekselle 71 S&P500-yhtiötä on antanut negatiivisen EPS-ennusteen ja 30 S&P500-yhtiötä positiivisen tulosennusteen. Vuoden 2024 ensimmäisen neljänneksen osalta analyytikot ennustavat S&P500-yhtiöiden tuloksen ja liikevaihdon kasvavan 3,6 %.

Broadcomin ja Costco Wholesalen neljännesvuosikatsaukset on määrä julkistaa torstaina 7. maaliskuuta.

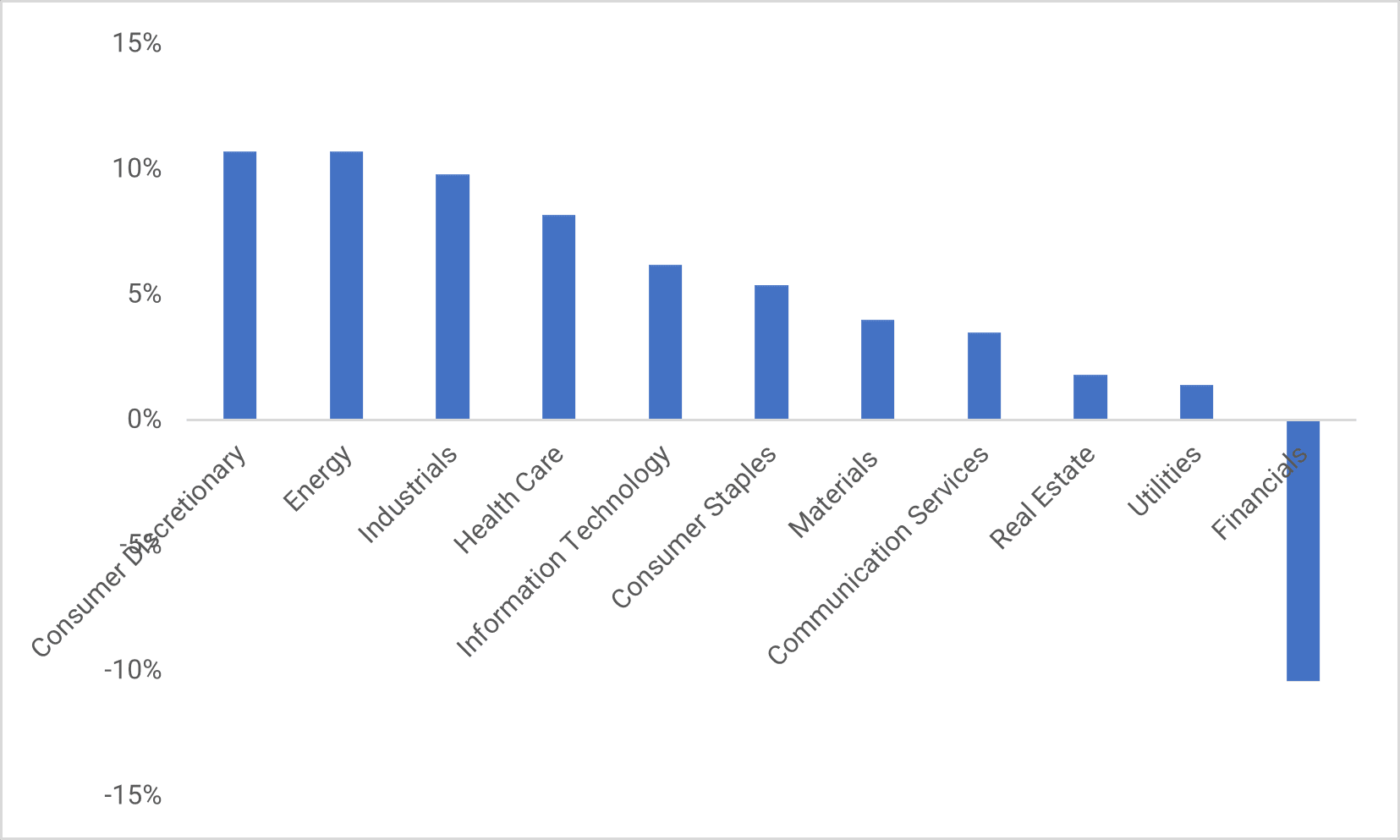

S&P500:n tulosyllätys sektoritasolla, Q4 2023 (%)

EKP pitää torstaina 7. maaliskuuta korkotiedonannon, ja ohjauskoron odotetaan pysyvän ennallaan. Markkinat odottavat Lagarden kommentteja siitä, miten EKP näkee inflaation ja nähdäänkö sen edelleen laskevan.

Pitkä OMX ja lyhyt DAX voisi olla kiinnostava hajautus

Yhdysvalloissa markkinoiden ralli jatkuu, ja korkojen lasku on vauhdittanut sitä viimeisten viiden kaupankäyntipäivän aikana. Kaikki liukuvat keskiarvot osoittavat ylöspäin. Teknisen momentumin näkökulmasta negatiivinen divergenssi on jälleen ainoa pilvi S&P 500:n horisontissa. Murtautuminen alle 5 000 pisteen ja sitä seuraava siirtyminen kohti 4 900:aa, joka on toinen vastetaso, voisi muuttaa tunnelmaa. Näiden tasojen ympäriltä voi löytyä mielenkiintoisia ostomahdollisuuksia.

S&P 500 (USD), yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Negatiivinen divergenssi on nähtävissä myös Nasdaq 100:ssa. Murtautuminen alle 17 850:n ja sitä seuraava liike kohti 17 350:tä voi luoda mielenkiintoisia ostomahdollisuuksia.

Nasdaq 100 (USD), yhden vuoden päiväkaavio

Nasdaq 100 (USD), viiden vuoden viikkokaavio

OMXS30 saavutti uuden kaikkien aikojen ennätystason (markkinoiden sulkeuteuessa). Indeksi on kuitenkin jäänyt kahdesta yhdysvaltalaisesta indeksistä vuoden 2024 alusta lähtien.

OMXS30 (SEK), kolmen vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

OMXS30 on jäänyt myös Saksan DAX:stä vuoden alusta lähtien. Pitkä OMXS30 ja lyhyt DAX voi silti olla mielenkiintoinen hajautus.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo.

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: liukuvan keskiarvon konvergenssidivergenssi.

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.