Investors’ Outlook: Cut! That’s a wrap

Asiat eivät aina suju suunnitelmien mukaan, ja vuosi 2023 oli jälleen yksi muistutus tästä. Sijoittajille yllätyksenä tulivat muun muassa rahoitusmarkkinoiden järistykset, jotka saivat alkunsa Silvergate Capitalin ja Silicon Valley Bankin kaltaisista, varsin tuntemattomista nimistä. Näitä seurasivat ikonisen sveitsiläispankin romahdus ja Yhdysvaltain luottoluokitusten alentaminen ja Hamasin iskut Israelissa. Ja vielä jännitteet Punaisella merellä. Mitä vuonna 2024 voi tapahtua?

Tilanne vuonna 2024

Multi Asset Boutique pitää toistaiseksi kiinni taloudellisesta perusskenaariostaan, joka on edelleen Yhdysvaltain taantuma. Kyseessä on poikkeama konsensuksesta, mutta siihen on useita syitä: rahapolitiikka toimii pitkällä ja vaihtelevalla viiveellä, eivätkä korkeamman korkotason vaikutukset ole vielä täysin levinneet talouteen.

Sekä kuluttajia että yrityksiä koskevat tiukat luotonantovaatimukset, ja toisin kuin viime vuonna, finanssipoliittiset elvytystoimet eivät todennäköisesti auta, kun otetaan huomioon Yhdysvaltain kongressin syvä jakautuminen ja tulevat presidentinvaalit. Kiinasta ei näytä tulevan merkittävää kasvusysäystä, joka voisi tukea maailmanlaajuista kasvua. Yritysten varovainen suhtautuminen investointeihin viittaa myös heikkoon tulevaisuuteen. Myönteistä on, että inflaatio ei todennäköisesti ole liian suuri rasite. Inflaation painaminen takaisin Fedin 2 prosentin tavoitteeseen voi olla haastavaa, mutta inflaation kiihtyminen voimakkaana toisena aaltona on epätodennäköistä. Maailmanlaajuinen tavarapula on hellittänyt, monet yritykset ovat keränneet huomattavia varastoja, ja Kiina jopa vie deflaatiota maailmalle. Yhdysvaltain pohjainflaatiotiedot (ilman elintarvikkeiden ja energian hintoja) – jotka ovat Fedin kannalta keskeistä dataa – ovat nyt myös kehittymässä nopeasti kohti tavoitetasoa.

Vuosi 2024 saattaa hyvinkin tarjota satunnaisia kierrepalloja. Keskeisenä seurattavana tekijänä ovat Yhdysvaltain työmarkkinat, jotka ovat alkaneet pehmentyä mutta ovat edelleen yllättävän sitkeät. Jos lähikuukausina ei tehdä leikkauksia, pehmeästä laskusta tulisi yhä todennäköisempi.

Pitävätkö amerikkalaiskuluttajat taloutta edelleen pystyssä?

Sijoittajat seurasivat viime vuonna tarkalla silmällä maailman suurinta taloutta, ja monet odottivat taantumaa. Yksi syy siihen, että sitä ei vuonna 2023 tullut, oli amerikkalaisten kuluttajien sitkeys. He jatkoivat kulutusta – osittain pandemian ajalta kertyneiden säästöjen ja vahvojen työmarkkinoiden ansiosta – ja auttoivat välttämään taantuman. Mutta miten kauan näin vielä jatkuu?

Kuluttajat kiristävät vyötään monissa osissa maailmaa. Euroopassa yksityinen kulutus romahti lähes samanaikaisesti Euroopan energiakriisin kanssa vuonna 2022, eikä se ole vieläkään elpynyt. Kiinalaiset kuluttajat alkoivat hillitä kulutustaan jo paljon aikaisemmin, koronapandemian puhjettua.

Yhdysvalloissa tilanne on kuitenkin erilainen. Kulutuksen osuus Yhdysvaltain bruttokansantuotteesta on noin 70 prosenttia, ja pandemiaa edeltävä trendi on jatkunut näennäisen muuttumattomana. Vahvat kulutustiedot ovat varsin yllättäviä. Kuluttajien odotettaisiin vähentävän kulutustaan, kun korkotaso on korkea, talous heikkenee ja reaalitulot (eli inflaatiokorjatut nimellistulot) ovat pysyneet ennallaan jo jonkin aikaa. Sen sijaan kuluttajat kuitenkin kuluttavat aiempaa enemmän ajatuksella ”elät vain kerran” (ks. kaavio 1).

Omistusasuminen jäämässä haaveeksi, varallisuuden kasvu vakaata, työmarkkinat vahvat

Kuluttajien kulutusvireeseen on useita syitä. Ensinnäkin he näyttävät toipuneen pandemia rajoituksista (paljon puhutun ”kostokulutuksen” muodossa). Toiseksi asuntomarkkinoiden kireys saa monet kuluttajat luopumaan säästämisestä. National Association of Realtors Housing Affordability Index -indeksin mukaan tyypillisellä amerikkalaisella perheellä ei ole enää riittävästi tuloja, jotta se voisi saada asuntolainan mediaanihintaiseen taloon. Samaan aikaan 30 vuoden kiinteän asuntolainan korot ovat edelleen melko korkeat, vajaat 7 prosenttia. Tämä tarkoittaa, että kiistatta suurin menoerä siirtyy yhä kauemmaksi, ja monet ihmettelevät, miksi rahaa pitäisi laittaa säästöön. Kolmanneksi kuluttajat tuudittautuvat yhä useammin valheelliseen turvallisuudentunteeseen. Aiemmissa taantumissa kuluttajat ovat voineet luottaa siihen, että hallitus tulee apuun anteliailla elvytyspaketeilla, ja monet näyttävät uskovan, että näin tapahtuu jälleen. Toinen tärkeä syy on niin sanottu ylisäästäminen. Tältä osin tietoja voi olla hyvin vaikea tulkita, koska niihin tehdään vielä merkittäviä tarkistuksia. Voidaan kuitenkin olettaa, että kuluttajat säästävät oletettua enemmän. Nähtävissä on myös muita myönteisiä varallisuusvaikutuksia. Ne, jotka ovat sijoittaneet osakkeisiin tai kiinteistöihin viimeisten viiden vuoden aikana, ovat saaneet huomattavia voittoja. Tämä on todennäköisesti edistänyt kulutusta. Uuteen asuntolainaan siirtyminen aiheuttaa kuitenkin edelleen korkeita rahoituskustannuksia, ja useimmat omistajat pitävät nykyiset kiinteistönsä itsellään. Suurin osa näistä omaisuuseristä on siis edelleen epälikvidejä. Lisäksi Yhdysvaltain kotitaloudet ovat nykyään paremmassa asemassa kuin aiemmin. Yksityisten kotitalouksien velanhoitosuhde oli vuoden 2023 kolmannella neljänneksellä noin 5,8 %, mikä vastaa pandemiaa edeltävää tasoa. Tässä yhteydessä on tärkeää korostaa, että monet kuluttajat saivat edulliset rahoitusehdot matalien korkojen aikana ja että heidän altistumisensa korkeampien korkojen seurauksille on vähäistä.

#YOYO vs. #YOLO

On kuitenkin merkkejä siitä, että #YOLO saattaa pian korvautua #YOYO:lla (”olet omillasi”). Kuluttajat kamppailevat edelleen tiukkojen luottoehtojen kanssa (ks. kaavio 2), ja lisäksi uuden velan ottaminen on kallista. Keskimääräinen luottokorttikorko oli vuoden 2023 neljännellä neljänneksellä yli 21 prosenttia. Lisäksi näyttää epätodennäköiseltä, että hallitus toteuttaisi merkittäviä finanssipoliittisia elvytystoimia vuonna 2024. Kun otetaan huomioon 5. marraskuuta pidettävät Yhdysvaltain vaalit, on epätodennäköistä, että jakautunut kongressi hyväksyisi merkittäviä lisämenoja. Sen paremmin demokraateilla kuin republikaaneillakaan ei todennäköisesti ole kannustimia tehdä myönnytyksiä toisilleen.

Tärkeimpänä syynä ovat edelleen työmarkkinat, jotka ovat edelleen vahvat historiallisesti tarkasteltuna (ks. kaavio 3). Ellei tilanne heikkene merkittävästi, kulutuksen hidastuminen ja siten talouskasvun hidastuminen vaikuttaa epätodennäköiseltä. Multi Asset Boutique olettaa, että työmarkkinat heikkenevät. Yritykset ovat nyt hitaasti mutta varmasti alkaneet hillitä investointisuunnitelmiaan, vähentää avoimia työpaikkoja ja laskea hintoja. Seurauksina ovat todennäköisesti korkeampi työttömyys ja alhaisempi kulutus.

Valtion kymmenvuotisen joukkovelkakirjalainan vuoristoratavuosi

Koronlaskutoiveet, inflaation hidastuminen ja historiallinen tuottodynamiikka: Yhdysvaltain valtion kymmenvuotinen joukkovelkakirjalaina kävi läpi melkoisen matkan vuonna 2023.

Maaliskuun myrskyisän pankkikriisin aikana tuotto laski alimmillaan 3,3 prosenttiin ja nousi sitten lokakuussa 5 prosenttiin. Vuoden 2023 viimeisenä kaupankäyntipäivänä tuotto painui hieman alle 3,9 prosenttiin. Koko vuoden osalta tämä loppuluku merkitsi vain yhden peruspisteen (bp) kokonaismuutosta. Kokonaistuottoa tarkasteltaessa valtion kymmenvuotinen joukkovelkakirjalaina vältti käytännössä kolmannen peräkkäisen negatiivisen kokonaistuoton vuoden, ja näin vältyttiin historiallisessa kehityksessä ennennäkemätön jatkumo (ks. kaavio 1).

Inflaatio on ilmiselvästi laskussa, ja Fed näyttää olevan valmis aloittamaan korkojen laskun tänä vuonna. Tätä kirjoitettaessa Fed funds -futuureihin on hinnoiteltu kuusi koronlaskua vuodelle 2024, ja tavoitevälinä on 3,75–4 prosenttia. Fedin joulukuun talousennusteiden yhteenvedosta kävi ilmi, että keskimääräinen päättäjä odottaa kolmea koronlaskua 4,75 prosenttiin, kun taas Bloombergin kyselyyn vastannut tyypillinen ennusteasiantuntija odottaa noin neljää.

Mikä selittää tämän hajonnan?

Jotkin markkinatoimijat odottavat edelleen, että Yhdysvaltain talous ajautuu taantumaan, tai suojautuvat kovalta laskulta. Secured Overnight Financing Rate -optiomarkkinat osoittavat noin 25 prosentin todennäköisyyttä sille, että Fed Funds Rate laskee 3 prosenttiin tai alemmas joulukuuhun mennessä. Todennäköisin toteuma on kuitenkin 3–4 koronlaskua tänä vuonna.

Tarkastelemalla koronnostosyklien päättymistä 1980-luvun alusta lähtien voidaan saada käsitys siitä, mitä valtion kymmenvuotisen joukkovelkakirjalainan tuotolta voidaan odottaa. Viimeisin koronnosto tapahtui 26. heinäkuuta 2023 eli yli 170 päivää sitten. Valtion kymmenvuotisen joukkovelkakirjalainan tuotto oli 3,9 prosenttia, mikä ei ollut kaukana tämän päivän tasosta. Kaikissa aiemmissa sykleissä korot ovat laskeneet viimeisen koronnoston jälkeen. Jos historiasta voidaan päätellä mitään, valtion kymmenvuotisen joukkovelkakirjalainan tuotto voi olla 100 peruspistettä alempana tämän vuoden loppuun mennessä (ks. kaavio 2).

Riskisijoitukset, erityisesti korkeatuottoiset joukkovelkakirjalainat, ovat tuottaneet viime vuoden aikana poikkeuksellisen hyvin, vaikka ne ovatkin viime aikoina osoittaneet merkkejä vauhdin hiipumisesta. Odotetut ylituotot näyttävät olevan alttiita mahdolliselle spreadien laajenemiselle. Nykyinen 12 kuukauden katetuottoero – joka määrittää yrityslainojen turvamarginaalin – ei vaikuta houkuttelevalta: jos tuottopreemio nousee tälle tasolle, high yield -lainat eivät enää 12 kuukauden kuluttua tarjoa lisätuottoa verrattuna saman maturiteetin valtionlainoihin.

Osakkeissa ikimuistoinen vuosi

Osakesijoittajilla on takanaan merkittävä vuosi. Vastoin kaikkia odotuksia osakkeet tuottivat parhaan absoluuttisen tuoton ja selvisivät vuodesta, jolle monet odottivat taantumaa, mahdollista toista inflaatioaaltoa ja sitä, että joukkovelkakirjamarkkinat tuottaisivat osakkeita paremmin. Maailmanlaajuisesti osakevuosi päättyi lähelle ennätyskorkeuksia, ja taso nousi keskimäärin noin 20 prosenttia strategioiden arvioita korkeampi.

Lokakuun 2023 lopussa alkanut osakkeiden vahva kehitys jatkui joulukuussa, joskin hitaampana kuin marraskuussa. Inflaation hidastuminen ja odotukset Fedin välittömästä käänteestä olivat voimakkaita katalyyttejä, jotka johtivat vaikuttavaan paluuseen ja tuottivat lähes täydellisen käänteen vuoden 2022 tapahtumien jälkeen (ks. kaavio 1).

S&P 500 -indeksi nousi viime vuonna yli 26 prosenttia ja Euro Stoxx 50 -indeksi lähes 20 prosenttia. Magnificent 7 -yhtiöiden – Apple, Microsoft, Amazon, Alphabet, Nvidia, Meta Platforms ja Tesla – osuus absoluuttisesta tuotosta oli yli 100 prosenttia. Ilman teknologiaosakkeita tuotto oli 8 prosenttia. Sama pätee euroalueeseen, jossa teknologia- ja rahoitusalan osuus absoluuttisesta tuotosta oli noin 50 prosenttia.

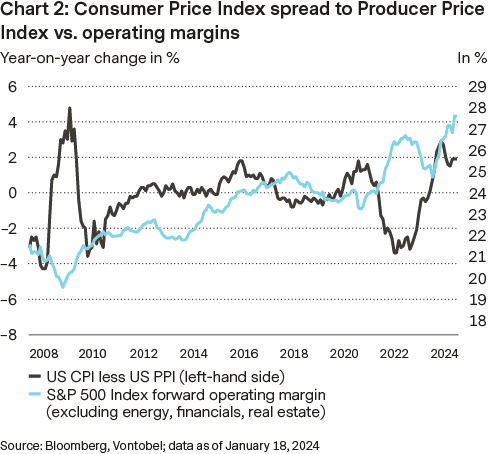

Arvioitu osakekohtaisen tuloksen reaalinen vuosikasvu vuodelle 2023 on nyt negatiivinen useimmilla markkinoilla, mikä tarjoaa yksinkertaisen vertailukohdan vuodelle 2024. Lisäksi tuottajahintaindeksi on kehittyneillä markkinoilla ollut jäljessä kuluttajahintaindeksistä jo yli vuoden ajan. Historiallisesti tämä on lisännyt tehdasteollisuuden katteita (ks. kaavio 2), mikä voi lopulta johtaa positiivisiin tulosyllätyksiin ja lieventää taantuman vaikutusta. Lisäksi keskuspankkien linjanmuutokset ovat tärkeä tekijä.

Tulisia jännitteitä Punaisellamerellä

Vuonna 2023 öljyn hintaa ravistelivat pelot talouskasvun hidastumisesta, öljynviejämaiden järjestön (OPEC+) ja sen liittolaisten tuotantopolitiikka sekä Lähi-idän jännitteet.

Ongelmana ei juuri nyt ole se, että kysyntä olisi erityisen vaisua. Vaikka joillakin alueilla on heikkouksia, öljyn maailmanlaajuinen kulutus on palannut romahdusta edeltäneelle tasolle. Ongelmana on se, että tarjontaa on yksinkertaisesti liikaa. OPEC+-kartellin toistuvien tuotantoleikkausten vuoksi muut kuin OPEC+-maat ovat lisänneet omaa tuotantoaan (ks. kuva 1). Jotkin OPEC+-maat, kuten Iran ja Venäjä, ovat myös yllättäneet markkinat odotettua suuremmalla tuotannolla.

Suljetut vesiväylät riskinä

Sijoittajien huomio on viime viikkoina palannut Lähi-itään, kun huthikapinallisten hyökkäykset aluksia vastaan Punaisellamerellä ovat herättäneet pelkoa konfliktin kärjistymisestä ja kauppavirtojen häiriintymisestä. Erityistä huolta aiheuttaa Bab el-Mandebin salmi, joka on elintärkeä yhteys Afrikan ja Arabian niemimaan välillä.

Vortexa-analyysiyhtiön tietojen mukaan Punaisenmeren kautta kuljetettiin päivittäin noin 8,2 miljoonaa barrelia nesteitä tammi-marraskuussa 2023. Näistä 2,9 miljoonaa barrelia kulki pohjoiseen (Eurooppaan) ja 3,9 miljoonaa tynnyriä etelään (Aasiaan), ja loput olivat alueen sisäistä tuontia tai vientiä. Noin 70 prosenttia etelään suuntautuvista toimituksista oli Vortexan mukaan venäläistä alkuperää.

Toistaiseksi etelään suuntautuvat toimitukset ovat pysyneet suurelta osin ennallaan. Venäläistä öljyä kuljettavat säiliöalukset kulkevat edelleen Punaisenmeren kautta, kun taas toiset kiertävät Hyväntoivonniemen. Tämä tarkoittaa pidempiä matkoja (matka Singaporesta Rotterdamiin kestää nyt noin 10 päivää kauemmin) ja korkeampia kustannuksia (ks. kaavio 2).

Entä Hormuzinsalmi?

Tätä salmea kutsutaan maailman tärkeimmäksi öljyhanaksi, sillä sen kautta virtaa yli 20 prosenttia maailman kulutukseen tarkoitetuista öljynesteistä. Iran varmisti salmen strategisesti tärkeiden saarten hallinnan noin 50 vuotta sitten, ja huoli siitä, että maa voisi yrittää rajoittaa tai estää pääsyn salmeen, on kasvanut.

Tällainen eskaloituminen voisi johtaa hintojen huomattavaan nousuun, mutta tämä vaikuttaa epätodennäköiseltä. Iran on aiemmin toistuvasti uhannut sulkea salmen, mutta ei ole toteuttanut uhkauksiaan (myös sen oma talous on riippuvainen salmesta). Salmen ylittäminen oli mahdollista jopa vuosien 1980–1988 tankkerisodan aikana, jolloin Iran ja Irak (molemmat OPEC:n jäseniä) hyökkäsivät toistensa aluksia vastaan. Iran huomioi todennäköisesti myös tärkeimmät kauppakumppaninsa, erityisesti Kiinan. Ilman tällaista sokkia öljykauppaa käydään todennäköisesti 70–85 dollariilla.

Yhdysvaltain dollari ja Sveitsin frangi: valuuttojen risteyskohdat

Vuonna 2023 Yhdysvaltain dollari-indeksi (DXY) koki ensimmäisen vuositason laskunsa kolmeen vuoteen, kun Fed ilmoitti kiristämissyklin päättymisestä. Käänteen seurauksena markkinoilla alettiin odottaa koronlaskuja, jotka saattavat alkaa jo maaliskuussa.

Kaiken kaikkiaan DXY-indeksi laski lokakuun 2023 huipputasostaan ja asettui vuoden päätteeksi 2,1 prosenttia alemmaksi (ks. kaavio 1). Uuden vuoden alussa Yhdysvaltain dollari vahvistui, kun ennakoitua vahvemmat tiedot ruokkivat odotuksia siitä, ettei Fed aio kiirehtiä koronlaskuja.

Yhdysvaltain talouden osoittaessa hidastumisen merkkejä tulevina vuosineljänneksinä Yhdysvaltain dollarin valta-aseman, jonka se on säilyttänyt viimeiset kolme vuotta, odotetaan vähitellen heikkenevän. Inflaation nopeampi hidastuminen Yhdysvalloissa G10-maihin verrattuna johtaa todennäköisesti siihen, että Fedistä tulee varovaisempi, mikä voi vähentää dollarin korkoetua odotettua enemmän.

Vahvaa Sveitsin frangia koskevat kunnianhimoiset tavoitteet ja talouden realiteetit

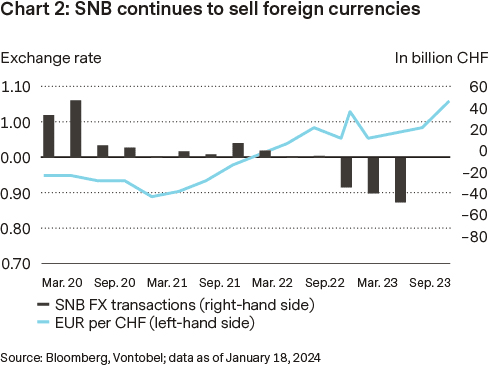

Kahden viime vuoden aikana Sveitsin keskuspankin (SNB) pyrkimyksellä Sveitsin frangin vahvistamiseen on ollut suuri myönteinen vaikutus valuuttaan, mutta inflaation alkaessa hidastua ja talouskasvun hiipuessa tämä tavoite voi muuttua kyseenalaisemmaksi. SNB:n interventioiden kokonaismäärä oli 22 miljardia Sveitsin frangia vuonna 2022, kun määrä nousi 110 miljardiin Sveitsin frangiin vuoden 2023 kolmannen neljänneksen lopussa (ks. kaavio 2).

Kolmannella vuosineljänneksellä SNB vähensi hieman valuuttamyyntiään, kun Sveitsin frangi lähestyi nykyistä huipputasoaan suhteessa euroon ja Yhdysvaltain dollariin. Heinäkuusta syyskuuhun SNB myi ulkomaanvaluuttoja yhteensä 37,6 miljardilla Sveitsin frangilla, kun myyntimäärä oli edellisellä neljänneksellä 40,3 miljardia Sveitsin frangia. Ostamalla omaa valuuttaa ja purkamalla valuuttavarantojaan SNB vahvistaa valuuttakurssia ja supistaa samalla huomattavaa tasettaan. Tämä lähestymistapa on ollut ratkaisevan tärkeä suojattaessa Sveitsiä maailmanlaajuisen inflaation nousulta. SNB:n pääjohtaja Thomas Jordan on ilmaissut huolensa Sveitsin frangin vahvistumisesta. Tammikuun lopussa Davosissa järjestetyssä Maailman talousfoorumissa pitämässään puheessa hän korosti tämän suuntauksen mahdollista vaikutusta siihen, pystyykö SNB ylläpitämään nollan ylittävää inflaatiota maan taloudessa. Tämä johti spekulaatioihin siitä, että päättäjät voisivat aloittaa koronlaskut aikaisemmin kuin muut keskuspankit tai että he voisivat jopa ryhtyä valuutan vahvistumista rajoittaviin toimiin.

Kirjoittajat

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist