Korkojen aleneminen vauhdittaa osakerallia

Kullan hinta oli vuonna 2023 suurelta osin vastatuulessa korkojen nousun vuoksi. Nyt tuuli on kääntynyt ja korot ovat laskussa, mikä on erityisen suotuisaa syklisille arvopapereille ja kiinteistöosakkeille. Uskomme kuitenkin, että kullan hinta lähtee pian jälleen nousuun, sillä historiallisesti keskuspankkien elvytystoimet ovat olleet usein myönteisiä kullan kannalta. Teknisestä näkökulmasta indeksikaaviot eivät ole yhtä vakuuttavia.

Viikon tapaus: Kaiken kultaisen on aika loistaa

Kullan hinta on kehittynyt yllättävän hyvin vuonna 2023 huolimatta vastatuulesta, jonka korkojen nousu on aiheuttanut suurimman osan vuotta. Viime aikoina tuuli on kääntynyt tämän arvometallin eduksi, kun tuotot ovat laskeneet jyrkästi. Yhdysvaltain keskuspankin viimeisimmän FOMC-kokouksen rauhanomaisia keinoja suosiva näkymä näyttää vahvistavan, että korkohuippu on toistaiseksi takanapäin. Fed vihjaa nyt koronlaskuista vuoden 2024 aikana. Kun keskuspankit alkavat elvyttää, vaikutus on kullan kannalta yleensä positiivinen.

Kullan hinta (USD/unssi) vs. Fed funds rate, yhden vuoden päiväkaavio joulukuusta 1999 lähtien.

Kullan hinta on viime aikoina ollut epävakaa: se nousi ensin kaikkien aikojen huippulukemiin (Yhdysvaltain dollareissa) ja on sittemmin laskenut jälleen. Hintakehitys on kuitenkin kaiken kaikkiaan positiivinen, ja sitä tukevat talouden perustekijät. Historiallisesti tarkasteltuna neljäs ja ensimmäinen vuosineljännes ovat kullan hinnan kannalta vahvoja kausijaksoja.

Kulta (USD/unssi), yhden vuoden päiväkaavio

Kultakaivosyhtiöiden osakkeet eivät ole pysyneet itse metallin kehityksen tahdissa. Vuoden 2023 neljännen vuosineljänneksen pörssirallin aikana sijoittajat näyttävät suosineen syklisempien ja korkoherkempien yhtiöiden osakkeita. Uskomme kuitenkin, että sijoittajien huomio saattaa pian kääntyä jälkeen jääneisiin osakkeisiin, myös kultakaivosyhtiöihin. Nyrkkisääntönä voidaan sanoa, että kultakaivososakkeiden hinnat liikkuvat noin kaksi kertaa voimakkaammin kuin kullan hinta, mikä johtuu toiminnan vipuvaikutuksesta. Taustalla on se, että kaivosyhtiöille aiheutuu kustannuksia metallin louhimisesta. Varoittavana tekijänä on syytä todeta, että kustannusinflaatio on aiheuttanut vastatuulta monille kaivosyhtiöille kolmen viime vuoden aikana. Öljyn viimeaikainen halpeneminen saattaa kuitenkin helpottaa tilannetta jonkin verran. Suurimmat kultakaivosyhtiöt, kuten alan suunnannäyttäjä Newmont, on listattu Yhdysvalloissa ja Kanadassa.

Kulta (USD/unssi) vs. Newmont, päiväkaavio vuosi taaksepäin

Kulta (USD/unssi), viiden vuoden viikkokaavio.

Makrotaloudelliset huomiot

Fedin keskiviikkona 13. joulukuuta antama korkoilmoitus laski Yhdysvaltain valtion kaksivuotisten joukkovelkakirjalainojen tuottoa noin 30 korkopistettä noin 4,6 prosentista noin 4,3 prosenttiin. Sittemmin korko on noussut hieman 4,4 prosenttiin. Alhaisemmat korot luovat uuden ympäristön, jonka pitäisi olla suotuisa syklisille yrityksille, kiinteistöalalle ja jossain määrin myös tietotekniikkayhtiöille. Marraskuusta 2023 lähtien olemme havainneet, että FANG- ja kasvuyrityksillä, kuten Nvidialla, on taipumus menettää asemiaan suhteessa S&P 500:aan huolimatta odotettua paremmista neljännesvuosituloksista.

OMX sisältää huomattavasti enemmän syklisiä ja korkoherkkiä yrityksiä kuin S&P500. Tämä selittää sen, miksi OMX30 nousi viime kuussa 8,5 %, kun S&P500 nousi vain 5,4 %.

Yhdysvaltain PCE-inflaatio oli huipussaan jo kesäkuussa 2022 (7,1 prosenttia) ja on sen jälkeen ollut laskussa. Lokakuun 2023 PCE-inflaatio oli 3,0 prosenttia. Marraskuun 2023 PCE-inflaation, joka julkaistaan perjantaina 22. joulukuuta, odotetaan laskevan edelleen 2,9 prosenttiin.

VIX-indeksi eli volatiliteetin mittari, joka kertoo myös sijoittajien epävarmuuden asteesta, on laskenut alimmilleen sitten koronapandemian. Kun koronlaskuja on nyt näköpiirissä, on luonnollista, että pelot alkavat laantua markkinoilla.

Tällä viikolla tuloksistaan raportoivat myös muutamat suuret yhdysvaltalaiset yritykset: Micron Technology, General Mills ja Toro keskiviikkona 20. joulukuuta ja Nike, Cintas ja Paychex torstaina 21. joulukuuta.

US HYG ETF, viiden vuoden viikkokaavio.

VIX, viiden vuoden viikkokaavio

Onko riskiä syytä vähentää spreadilla, kun osakkeet ovat yliostetulla tasolla?

Huolimatta useiden Fedin jäsenten vähemmän rauhallisista kommenteista nousutrendi ei näytä laantumisen merkkejä. S&P 500:n osalta seuraava nousutaso on 4 800:n tienoilla. Huomaa, että RSI on yliostetulla tasolla. Ostavatko niin sanotut älykkäät sijoittajat edelleen, vai ajaako ahneus pörssihuumaan näillä tasoilla?

S&P 500 (USD), kahden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio.

Samaan aikaan Nasdaq 100:lla käydään kauppaa uudella ennätystasolla.

Nasdaq 100 (USD), kahden vuoden päiväkaavio.

Nasdaq 100 (USD), viiden vuoden viikkokaavio.

OMXS30:llä on vielä matkaa vuoden 2022 huippuihin. Ehkä nyt on syytä ostaa spread, lyhyt S&P 500 ja pitkä OMXS30?

OMXS30 (SEK), kahden vuoden päiväkaavio.

OMXS30 (SEK), viiden vuoden viikkokaavio.

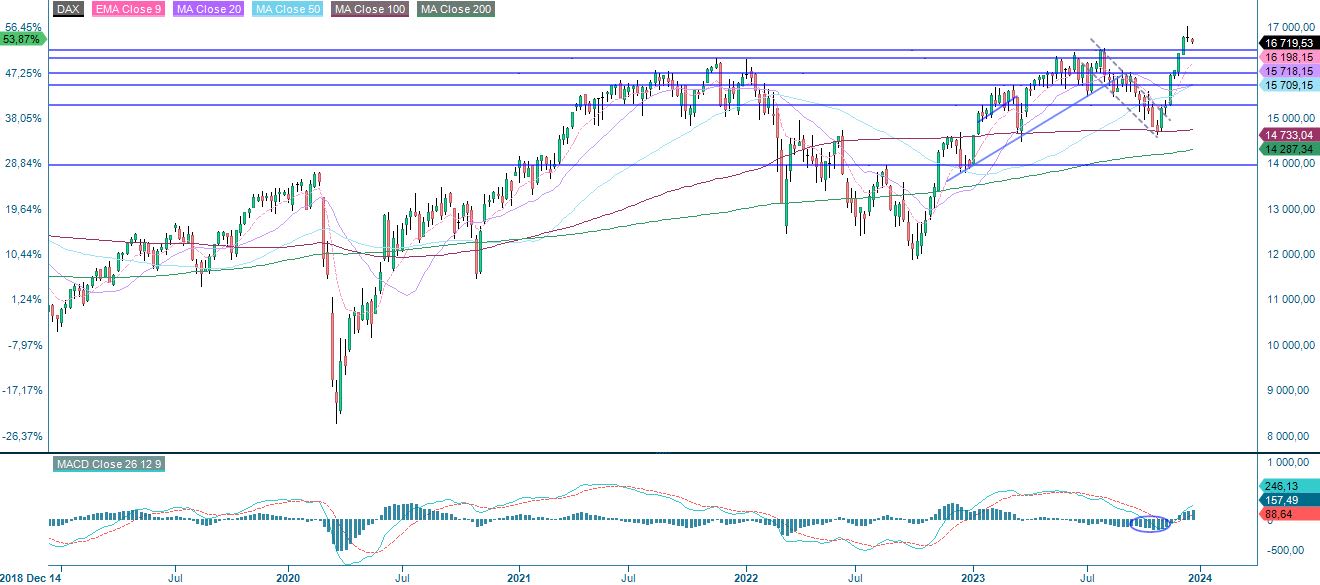

Toisaalta DAX:n vauhti on hiipumassa, kuten MACD:n heikko myyntisignaali osoittaa. Tämä tapahtuu tasoilla, jotka ylittävät vuoden 2022 tasot. Ehkä pitkä OMXS30 ja lyhyt DAX voisi olla vielä houkuttelevampi spread? On myös vaikea sivuuttaa pelottavan näköistä dojia viime viikon viikkokaaviossa.

DAX (euroina), yhden vuoden päiväkaavio.

DAX (euroina), viiden vuoden viikkokaavio.

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssi-divergenssi.

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.