Alhaisempi inflaatio USA:ssa nostaa S&P500:a ja kultaa

Yhdysvaltojen lokakuun inflaatiolukujen laskun vuoksi S&P500 nousi tiistai-iltapäivänä 14. marraskuuta. Nasdaqin pitäisi kehittyä paremmin markkinoilla, joilla korot laskevat. Tämän viikon tapaus koskee kultaa, kun Moody's on alentanut Yhdysvaltain valtionvelan luokitusta.

Viikon tapaus: Kulta voi hyötyä Moody'sin Yhdysvaltain luottoluokituksen alentamisesta.

Jos katsot kullan hinnan sadan vuoden kaaviota, huomaat, miten nopeasti kulta nousi heti vuosituhannen vaihteen jälkeen. Markkinoilla nähtiin tuolloin, kun keskuspankit Fedin johdolla painoivat paljon uutta rahaa (tosin sähköisesti). Yhdysvaltain dollarin reaaliarvo heikkeni tehokkaasti, ja inflaatiolta suojatut omaisuuserät, kuten kulta ja kiinteistöt, tulivat suosituiksi. Omaisuuserien arvon nousu edusti todellista inflaatiota, toisin kuin virallisesti ilmoitettu inflaatio, joka näinä päivinä oli suhteellisen alhainen.

Tällä hetkellä elämme taantumassa (Euroopassa enemmän kuin Yhdysvalloissa). Markkinoilla spekuloidaan, milloin keskuspankit lopettavat korkojen nostamisen. Ja milloin ne alkavat laskea korkoja talouden elvyttämiseksi. Tällaisessa skenaariossa helppo raha voisi palata ja ajaa sijoittajat takaisin inflaatiosuojattuihin omaisuuseriin, kuten kultaan.

Kullan hinta reagoi yleensä herkästi korkotason muutoksiin. Kun reaalituotto on alhainen, kullan omistamisen vaihtoehtoiskustannukset laskevat ja sijoittajat ovat todennäköisesti valmiita maksamaan korkeamman hinnan suhteessa kullan pitkän aikavälin arvioituun todelliseen arvoon. Sitä vastoin kun reaalituotto on korkea, sijoittajat todennäköisesti diskonttaavat kullan pitkän aikavälin arvioitua todellista arvoa.

Perjantai-iltana Moody's laski Yhdysvaltain luottoluokituksen näkymät negatiivisiksi vedoten korkojen nousuun ja tehokkaiden finanssipoliittisten keinojen puuttumiseen maan suuren budjettivajeen hoitamiseksi. Viikonloppuna republikaanien uusi puhemies esitti uuden ehdotuksen, jolla pyritään välttämään Yhdysvaltain liittovaltion hallinnon sulkeminen 18. marraskuuta.

Yhdysvaltain inflaatio oli lokakuussa kuluttajahintaindeksillä mitattuna 3,2 prosenttia, mikä oli alle Bloombergin 3,3 prosentin odotusten. Tulos on hidastunut syyskuusta, jolloin inflaatio oli vuositasolla 3,7 prosenttia. Joukkovelkakirjamarkkinat reagoivat voimakkaasti Yhdysvaltain inflaatiolukuihin. Yhdysvaltain 2-vuotisten ja 10-vuotisten valtionlainojen tuotot laskivat noin 20 peruspistettä inflaatiolukujen jälkeen. S&P500 oli tiistaina 14. marraskuuta noin klo 16.20 CET 1,8 % plussalla, mikä johtui suurelta osin alhaisemmista inflaatioluvuista.

Juuri nyt kullan hinta on elpynyt, sillä sijoittajat eivät ole enää varovaisia lokakuun inflaatiotietojen suhteen.

Kulta (USD/unssi), yhden vuoden päiväkaavio

Kulta (USD/unssi), viiden vuoden viikkokaavio

Makro-kommentit

Vuoden 2023 kolmannen neljänneksen raportointikausi on nyt suurelta osin ohi. Kuten tavallista, S&P500-yhtiöt ovat raportoineet odotettua paremmista tuloksista vuoden 2023 kolmannelta neljännekseltä. Samaan aikaan Q4 2023:n ohjeistus on ollut varovaista tai lievästi negatiivista. Bloomberg Newsin mukaan sana "heikko kysyntä" oli yksi eniten käytetyistä fraaseista Q3 2023:n konferenssipuheluissa.

Kun verrataan S&P500-indeksin jälkikäteen laskettua hintaa ja osakekohtaisen tuloksen kasvua vuodesta 2013 lähtien (alla oleva kaavio) 10. marraskuuta 2023 mennessä, S&P500-yhtiöt näyttävät olevan hinnoiteltu lähelle sitä, mikä on perusteltua pitkän aikavälin fundamentaalisesta näkökulmasta katsottuna.

Perjantaihin 10. marraskuuta mennessä 92 % S&P500-yhtiöistä on raportoinut kolmannen neljänneksen tuloksensa. 81 % S&P-yhtiöistä on raportoinut positiivisesta EPS-yllätyksestä ja 61 % positiivisesta liikevaihtoyllätyksestä. Vuoden 2023 neljännen neljänneksen osalta 59 S&P500-yhtiötä on antanut negatiivisen EPS-ennusteen ja 30 yhtiötä on antanut positiivisen EPS-ennusteen.

Vaikka vuoden 2023 kolmannen vuosineljänneksen tulokset olivat odotettua paremmat, mikä johti suurempaan tuloskasvuun, Wall Streetin analyytikot ovat laskeneet vuoden 2023 neljännen vuosineljänneksen tulosodotuksia 8,0 prosentista 3,2 prosenttiin, vuoden 2024 ensimmäisen vuosineljänneksen tulosodotuksia 8,0 prosentista 6,7 prosenttiin ja toisen vuosineljänneksen tulosodotuksia 11,5 prosentista 10,7 prosenttiin.

Cisco raportoi osavuosituloksensa tänään keskiviikkona 15. marraskuuta. Alibaban ja Walmartin neljännesvuositulokset julkistetaan huomenna torstaina 16. marraskuuta.

Nasdaq voisi menestyä paremmin laskevilla korkomarkkinoilla

S&P 500 yrittää murtautua MA100:n muodostaman vastuksen yläpuolelle, joka on tällä hetkellä 4 405 pisteessä. Laskevat hinnat voivat ajaa selkeän murtumisen ja indeksi voi olla menossa kohti tasoja noin 4,500-4,600. Tukea alaspäin löytyy 4 320:n tienoilta, jota seuraa MA20, joka on tällä hetkellä 4 280:n tienoilla.

S&P 500 (USD), yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Nasdaq 100 saattaisi menestyä paremmin kuin S&P 500 laskevien korkojen vallitessa. Huomaa MACD, joka äskettäin antoi ostosignaalin. Riittääkö Nasdaqilla energiaa testata edellisen kesän paikallista huippua?

Nasdaq 100 (USD), yhden vuoden päiväkaavio

Nasdaq 100 (USD), viiden vuoden viikkokaavio

OMXS30 testaa myös vastusta. Inflaation hidastuminen Yhdysvalloissa voi hyvinkin olla laukaiseva tekijä, joka voi nostaa indeksin kohti 2 180-2 000:n tasoa.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

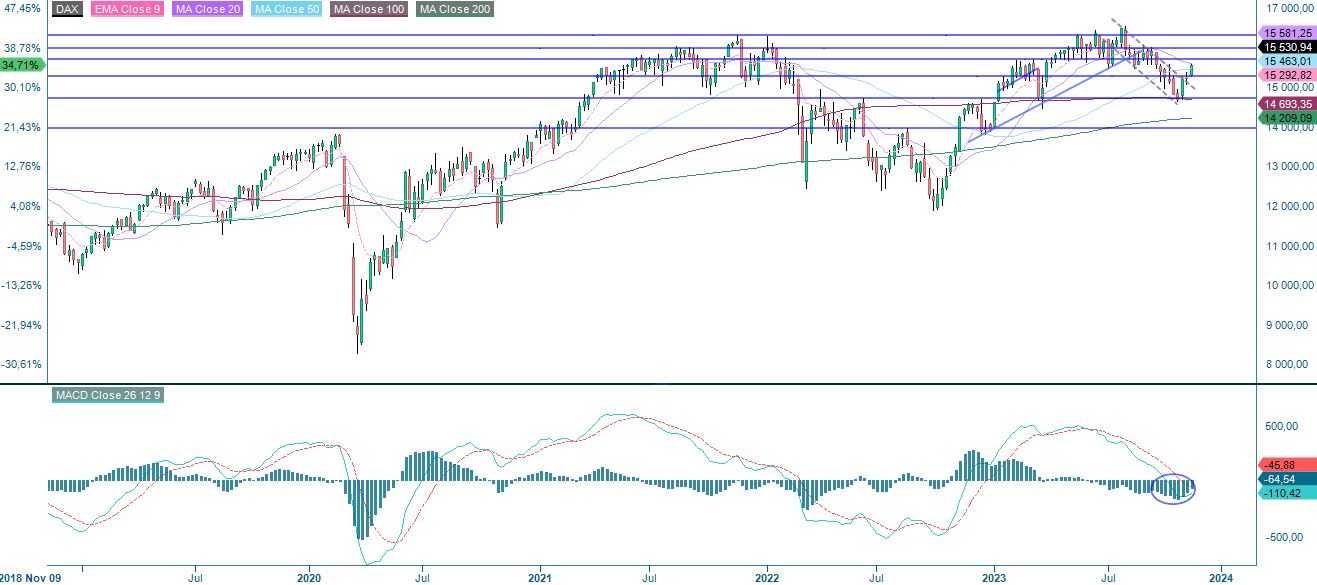

DAX on myös vastustuskohdassa. Huomaa, että MACD on äskettäin luonut ostosignaalin. Seuraava taso ylöspäin löytyy 16 000:n tienoilta.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssi-divergenssi.

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.