Bullish-merkkejä Yhdysvalloissa, mutta karhuja havaittu Ruotsin metsissä

Huolimatta kasvuyritysten suhteellisen suuresta osuudesta S&P500 on jäänyt jälkeen Nasdaqista. On olemassa teknisiä merkkejä siitä, että S&P500 saattaa olla nousun edessä. Ruotsin kruunu heikkenee edelleen, mikä suosii Bolidenin, Ericssonin ja Volvon kaltaisia vientiyrityksiä.

Viikon tapaus: Kesäralli vai kesäkuun hermostuneisuus?

Vaikka osakemarkkinat ovat yleisesti ottaen olleet positiiviset, S&P 500 on tänä vuonna kehittynyt heikommin kuin muut suuret indeksit, kuten Euroopan suuret osakemarkkinat ja Nasdaq. Tämä johtuu osittain epäsuotuisasta altistumisesta yhdysvaltalaisille rahoitus- ja energiayhtiöille.

S&P500 vs. Nasdaq, YTD-tulos (%, USD)

Viime viikolla Yhdysvalloissa oli merkittävä optioiden päättymispäivä. Se, miten markkinat käyttäytyvät päättymispäivien jälkeen, voi kertoa markkinoiden suuntauksesta. Viime viikolla S&P 500 murtautui mahdollisesti ulos neutraalista kiilakuviosta ylöspäin. Jos liike vahvistuu tällä viikolla, se voisi olla nouseva signaali. Lyhyen aikavälin tavoite on noin 4 300, joka on nousevan kanavan huippu.

S&P500 hintakehitys (USD), Yhden vuoden päiväkaavio

Myy toukokuussa, kuuluu sanonta. Kuten alla käy ilmi, historia osoittaa, että on usein ennenaikaistaussa lähteä pois jo toukokuussa. Sen sijaan osakemarkkinoiden heikoin ajanjakso on elo- ja syyskuu.

S&P500 kuukausittainen hinnanmuutos ja positiiviset prosentuaaliset kuukaudet (viiden vuoden keskiarvo)

Yhdysvaltojen velkakattoneuvottelut ovat huolenaihe, ja valtiovarainministeri Yellenin mukaan kesäkuun alku on kova määräaika, jotta Yhdysvaltojen velanmaksun laiminlyönti voidaan välttää. Toisaalta sijoittajat luottavat yhä enemmän siihen, että Fed keskeyttää koronnoston kesäkuun kokouksessa. Tämä saattaisi viilentää viimeaikaista korkojen nousua, joka muuten saattaisi pilata osakemarkkinoiden kesäjuhlat.

S&P500 hintakehitys (USD), viiden vuoden viikkokaavio

Nasdaq 100 on noussut vastuksen yläpuolelle, ja seuraava nousutaso on noin 14 200-14 500. Noususuhdannetta lisää MACD, joka on rikkonut laskevan trendin.

Nasdaq 100 (USD), kahden vuoden päiväkaavio

Alla olevassa viikkokaaviossa näkyy pelottavan näköinen doji. Jos tämä doji säilyy perjantain sulkemiseen mennessä, on syntynyt laskusignaali.

Nasdaq 100 (USD), viiden vuoden viikkokaavio

Karhuja havaittu Ruotsin metsissä

Kaupankäynti Ruotsissa ei ole yhtä nousujohteista kuin Yhdysvalloissa. OMXS30 nousi perjantaina 19. toukokuuta, mutta sen jälkeinen kaupankäynti on ollut laskusuunnassa. Tämä lisää kuilun sulkeutumisen todennäköisyyttä, mikä tarkoittaa, että indeksi voi palata 2 250 pisteen tuntumaan. Mutta niin kauan kuin tämä taso voi kestää, riski on ylöspäin.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

Saksan DAX lähestyi vastusta, mutta ei onnistunut rikkomaan sitä. Lyhyen aikavälin suuntaus on kuitenkin nouseva niin kauan kuin MA20, joka on tällä hetkellä 15 939:ssä, voi pitää.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

SEK menettää asemiaan

Ruotsin kruunu on menettämässä asemiaan suhteessa euroon ja Yhdysvaltain dollariin. Tämä on kaiken kaikkiaan myönteinen uutinen ruotsalaisille vientiosakkeille, kuten Bolidenille, Ericssonille ja Volvolle. Alla oleva kaavio osoittaa, että EUR/SEK on testaamassa vastusta. Jos kurssi murtautuu ylöspäin, on palattava maaliskuuhun 2009 löytääksemme paikan, jossa SEK oli näin heikko suhteessa euroon.

EUR/SEK, yhden vuoden päiväkaavio

Alla olevien instrumenttien kohde-etuutena on SEK per 1 EUR.

EUR/SEK, viiden vuoden viikkokaavio

Yleisiä markkinahuomioita: Yhdysvaltain velkakatto painaa edelleen markkinoita

Yhdysvaltain osakemarkkinat avautuivat perjantaina 19. toukokuuta korkeammalle, mutta kääntyivät illan aikana laskuun, kun epävarmuus velkakatosta lisääntyi. Powell antoi ymmärtää, että koronnostoja saatetaan keskeyttää pankkikriisin johtaessa luottoehtojen kiristymiseen. Kesäkuun koronnoston todennäköisyys laski 40 prosentista 25 prosenttiin perjantain futuurikaupassa.

Viikonloppuna pidetyssä G7-kokouksessa Biden sanoi, että suhteiden Kiinan kanssa odotetaan paranevan pian. Tämä antoi jonkin verran tukea osakemarkkinoille maanantaina 22. toukokuuta. Biden sanoi harkitsevansa Kiinan puolustusministeriä koskevien pakotteiden poistamista. Kiinan viranomaiset päättivät viikonloppuna kieltää yhdysvaltalaisen puolijohdeyhtiö Micronin tuonnin, koska sen tuotteet ovat vakava turvallisuusuhka.

Nyt kun Q1-raportointikausi on pääosin ohi, osakemarkkinoilla keskitytään todennäköisesti makrotaloudellisiin tilastoihin, siihen, jatkavatko keskuspankit ohjauskorkojensa nostamista, ja neuvotteluihin Yhdysvaltojen velkakatosta. Jälkimmäinen on tällä hetkellä merkittävä este Yhdysvaltojen osakemarkkinoille, mikä tavalliseen tapaan vaikuttaa myös useimpiin muihin osakemarkkinoihin maailmanlaajuisesti.

Tänään keskiviikkona 24. toukokuuta julkaistaan Fedin viimeisin kokouspöytäkirja 2.-3. toukokuuta. Tässä kokouksessa Fed nosti ohjauskorkoaan 0,25 prosentilla 5-5,25 prosenttiin. Samalla se poisti lauseen, jonka mukaan se odotti lisää koronnostoja.

Russell 2000 Small Caps -indeksi on viime viikkoina kehittynyt heikommin kuin Yhdysvaltain osakemarkkinat, kuten seuraavasta kuviosta käy ilmi.

IShares Russell 2000 ETF (USD), yhden vuoden päiväkaavio

IShares Russell 2000 ETF (USD), viiden vuoden viikkokaavio

Kullan hinta on päinvastoin kehittynyt suhteellisen vahvasti tänä vuonna, mutta on viime aikoina laskenut. Historiallisesti kultaa on pidetty suojautumiskeinona inflaatiota ja taloudellista epävakautta vastaan.

Kulta (USD/unssi), yhden vuoden päiväkaavio

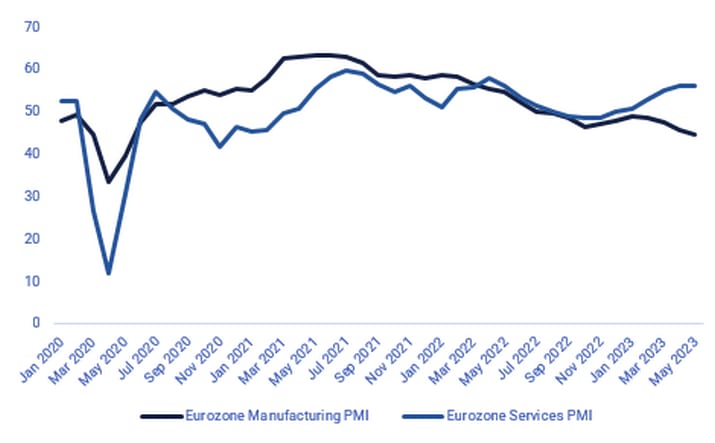

Tiistaina 23. toukokuuta julkaistiin Ranskan, Saksan, Yhdistyneen kuningaskunnan ja Yhdysvaltojen ostopäällikköindeksit (PMI). Aiempi suuntaus, jonka mukaan palvelualan PMI-indeksi on vahvempi ja teollisuuden PMI-indeksi heikompi euroalueella, jatkuu, kuten alla olevasta kolmen vuoden kuvaajasta käy ilmi.

Euroalueen ostopäällikköindeksi tammikuusta 2020 toukokuuhun 2023 asti

Tällä viikolla (22.-26. toukokuuta) 13 S&P500-yhtiön on määrä raportoida vuoden 2023 ensimmäisen neljänneksen tulokset. Nvidia raportoi Q1 2023 -lukunsa keskiviikkona 24. toukokuuta, kun taas Costco Wholesale ja Medtronic raportoivat neljännesvuosiluvut torstaina 25. toukokuuta.

Keskimääräinen osakekohtainen tulosyllätys on 8,5 % ja mediaani on 5,5 % S&P500-yhtiöiden raportoidessa 21. maaliskuuta lähtien. Osakekurssien muutokset näiden neljännesvuosikatsausten jälkeen ovat olleet pieniä (keskimäärin 0,0 % ja mediaani 0,1 %).

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat numerosarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi.

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.