Jatkuuko öljyn laskusuuntaus vai voiko se tarjota tukea?

Airbnb paransi tulostaan merkittävästi vuoden 2023 ensimmäisellä neljänneksellä. Haastavammista ajoista huolimatta trendi viittaa lisääntyneeseen matkailuun ja kiinnostukseen oman kodin vuokraamista kohtaan. Tämä suosii amerikkalaisyhtiötä. Tarkastelemme myös Nasdaqia, joka on noussut, mutta taistelee nousevia korkoja vastaan. Brent-raakaöljyn hinta on teknisesti lähellä ostosignaalia laskettuaan melko merkittävästi.

Viikon tapaus: Matkailun kasvu suosii Airbnb:tä

San Franciscossa sijaitseva Airbnb-yhtiö kertoi vuoden 2023 ensimmäisen neljänneksen tuloksensa tiistaina 9. toukokuuta. Liikevaihto kasvoi noin 20,5 % 1 818 miljoonaan dollariin. Osakekohtainen tulos parani vuoden 2022 ensimmäisen neljänneksen negatiivisesta 0,03 dollarista 0,18 dollariin vuoden 2023 ensimmäisellä neljänneksellä.

Velkaantumisasteet, kuten nettovelka suhteessa käyttökatteeseen, kasvoivat 466,71 prosenttia. Merkittävä osa velasta kuuluu takaisinmaksettaville asiakkaille. Tämän suhdeluvun heikkeneminen on ymmärrettävää, kun otetaan huomioon Airbnb:n tarjoaman palvelun tyyppi. Asiakkaiden on maksettava varaus etukäteen, mikä lisää nettovelkaa. Vapaa kassavirta oli 1 581 miljoonaa, mikä on enemmän kuin vuoden 2022 viimeisen neljänneksen 1 196 miljoonaa.

Kun tarkastellaan tarkemmin maantieteellisten alueiden mukaan jaettuja tuloja, voidaan havaita, että Aasian ja Tyynenmeren alueella oli selkeä kasvusuuntaus, ja vuoden 2023 ensimmäisellä neljänneksellä varatut yöpymiset kasvoivat yhtiön ilmoituksen mukaan yli 40 prosenttia edellisvuodesta, mikä osoittaa, että yhtiö hyötyi tämän alueen jatkuvasta elpymisestä. Monet analyytikot ennustavat, että lyhytaikaisen vuokrauksen ala saattaa kokea 8,5 prosentin kasvun tulevina vuosina, mikä hyödyttäisi Airbnb-vuokrausta entisestään. Samalla herää kysymys, onko väite uskottava, kun otetaan huomioon, että kuva makroympäristöstä on jokseenkin synkkä. Monet talouden perinteisistä ennakoivista indikaattoreista ovat taantuman tasolla. Inflaation vaikutus oli merkittävä tavallisten ihmisten elämään, sillä energian ja muiden hyödykkeiden hinnat ovat nousseet jyrkästi viime vuodesta.

Toisen vuosipuoliskon kasvuodotus perustuu pääasiassa kahteen keskeiseen oletukseen. Synkissä olosuhteissa monet ihmiset vuokraavat asuntojaan nauttiakseen isännöinnistä ja vähentääkseen asuntolainojensa taakkaa, erityisesti suosituilla matkailualueilla. Yleinen konsensus viittaa siihen, että korko nousee ainakin kerran tai kaksi (jos inflaatio joskus laskee takaisin) ja tukisi tätä suuntausta jopa pidemmän ajanjakson ajan. Airbnb:n pääjohtajan Kathrin Anselmin mukaan yksityisten huoneiden ilmoitukset ovat lisääntyneet 30 prosenttia vuoden aikana, ja monet käyttävät tätä alustaa täydentääkseen tulojaan.

Kuluttajat odottavat, että useimpien luokkien, kuten viihde-elektroniikan, kodinkoneiden ja kotiinkuljetettavien elintarvikkeiden, kulutukset vähenevät toisella vuosipuoliskolla. Pieni- ja keskituloisten kuluttajien on suunniteltava menojaan tarkemmin. Lisäksi Airbnb:n tarjoamista palveluista on valtavasti hyötyä heidän suunnitellessaan matkojaan. Suurituloisille kuluttajille matkustaminen on yksi palveluluokka, jonka ostoaikomukset ovat myönteiset. Economist Intelligence Unitin mukaan maailmanlaajuinen matkailu kasvaa 30 prosenttia vuonna 2023, kun kasvu oli 60 prosenttia vuonna 2022, mutta jää alle pandemiaa edeltävän tason. Lisäksi kuluttajat ovat ihastuneet Airbnb-palvelun muihin ominaisuuksiin, kuten ainutlaatuisen kokemuksen odotukseen, nautintoon, kodin mukavuuteen ja sosiaaliseen vuorovaikutukseen, eikä pelkästään nukkumiseen.

Airbnb:n osakekurssikaavio (USD), yhden vuoden vuorokausikaavio

Airbnb:n osakekurssikaavio (USD), kolmen vuoden viikkokaavio.

Yleisiä markkinahuomioita: Lainojen kysynnän lasku Yhdysvalloissa viittaa talouden hidastumisen jatkumiseen.

Korot nousivat Yhdysvalloissa perjantaina 12. toukokuuta. Lyhyiden ja pitkien valtionlainojen tuotot nousivat muutaman pisteen Euroopan osakemarkkinoiden sulkeuduttua. Useat Fedin jäsenet antoivat lausuntoja, jotka saattoivat vaikuttaa korkojen nousuun. Jeffersonin mukaan inflaatioprosessi kestää odotettua kauemmin, mutta aiemmat kiristystoimet ovat hyvällä mallilla vaikuttamassa talouteen. Maanantain 15. toukokuuta ja tiistain 16. toukokuuta aikana Yhdysvaltain 2-vuotisen valtion joukkolainan tuotto on noussut vielä yhdeksän peruspistettä 4,09 prosenttiin.

Ruotsin inflaatio oli huhtikuussa CPIF:n mittaamana 7,6 %. Analyytikot olivat odottaneet inflaatiovauhdin olevan 7,9 %. Pohjainflaatio eli CPIF-indeksi ilman energiaa oli 8,4 %, ja odotukset olivat 8,7 %. Ruotsin keskuspankin viimeisimmässä arviossaan pankki odotti CPIF:n olevan 7,9 %. CPIF:n ilman energiaa ennustettiin olevan 8,6 %. Alhaisempi inflaatio lisää todennäköisyyttä, että Ruotsi lähestyy korkohuippua.

Yhdysvaltain kuluttajahintaindeksi (CPI) laski huhtikuussa 5,0 %:sta 4,9 %:iin vuoden takaisesta. Yhdysvaltain osake- ja joukkovelkakirjamarkkinoilla keskitytään kuitenkin enemmän Yhdysvaltain velkakattoon, joka saatetaan saavuttaa kesäkuun alussa. Presidentti Bidenin mukaan neuvotteluissa edistytään, ja uusia kokouksia on tarkoitus pitää tällä viikolla.

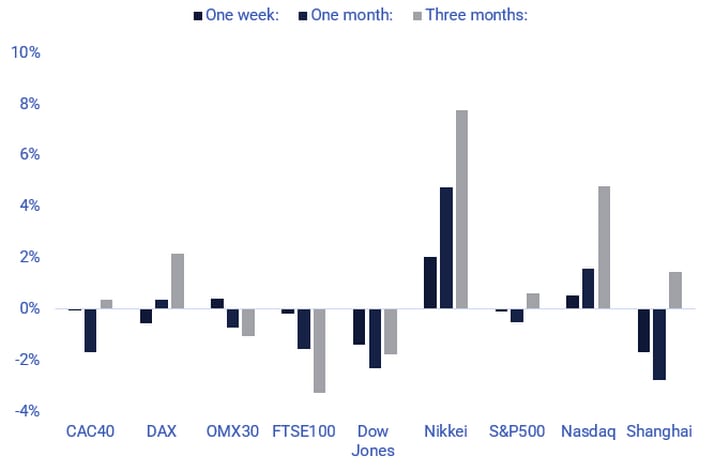

Japanin Nikkei on ainoa ensisijainen osakemarkkinaindeksi, joka on kehittynyt vahvasti sekä lyhyellä (yksi kuukausi) että keskipitkällä aikavälillä (kolme kuukautta). Yhdistyneen kuningaskunnan FTSE (luultavasti siksi, että se on alttiina raaka-aineyhtiöille), Dow Jones ja Shanghai ovat olleet viime aikoina heikompia.

Merkittävien osakeindeksien kehitys yhden viikon, yhden kuukauden ja kolmen kuukauden aikana.

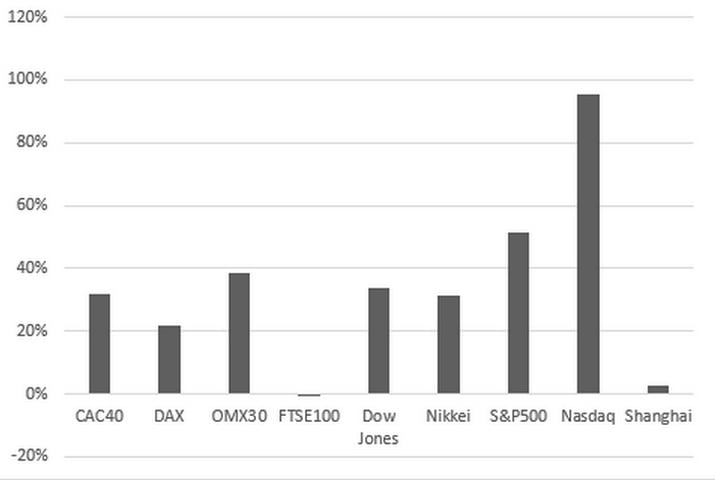

Merkittävien osakeindeksien kehitys viiden vuoden aikana

Yhdysvalloissa johtavien lainapäälliköiden keskuudessa tehty kyselytutkimus osoittaa teollisuus- ja kiinteistöyritysten luotonkysynnän vähenevän. Sen lisäksi, että rahan hinta eli korot ovat nousseet, tämä osoittaa sekä epävarmuutta tulevaisuudesta että riskiä siitä, että talous heikkenee edelleen.

Kaupallisten lainojen kysyntä laskee jyrkästi Yhdysvalloissa

Vuoden 2023 ensimmäisellä vuosineljänneksellä (92 % S&P500-yhtiöistä raportoi) 78 % S&P-yhtiöistä on raportoinut positiivisesta osakekohtaisesta tulosyllätyksestä ja 75 % positiivisesta liikevaihtoyllätyksestä.

Parhaiten suoriutuvat energia- ja tietotekniikkasektorit, joiden Q1-tuloksista 87 % ylitti odotukset, ja seuraavaksi parhaiten suoriutuvat teollisuusyritykset 86 %:lla. Vähiten odotuksia parempia Q1-tuloksia ovat saaneet yleishyödylliset laitokset (60 %), rahoitusala (64 %) ja kiinteistöala (70 %).

Keskimääräinen osakekohtainen tulosyllätys on ollut 8,5 % ja mediaani 5,5 % 81:ssä suuressa yhdysvaltalaisessa yhtiössä, jotka ovat raportoineet 21. maaliskuuta 2023 lähtien. Osakekurssien muutokset näiden neljännesvuosikatsausten jälkeen ovat olleet pieniä (keskimäärin 0,0 % ja mediaani -0,1 %).

Vuoden 2023 Q2:n osalta 50 S&P500-yhtiötä on antanut negatiivisen tulosohjeistuksen ja 37 on antanut positiivisen tulosohjeistuksen.

Tällä viikolla 13 S&P500-yhtiötä raportoi Q1 2023 -tuloksensa. Näiden joukossa on kolme suurta yhdysvaltalaista yritystä: Cisco Systems tänään keskiviikkona 17. toukokuuta, Walmart torstaina 18. toukokuuta ja Deere & Company perjantaina 19. toukokuuta.

Voiko Nasdaq taistella nousevia korkoja vastaan?

S&P 500:lla on vaikeuksia löytää suuntaa. Riski on kuitenkin edelleen kallistunut alaspäin teknisestä näkökulmasta katsottuna. Alaspäin tukena toimii MA50, joka on tällä hetkellä 4 063 pisteessä. Tämän tason alapuolelle murtautuminen on laskusuuntainen, jolloin MACD:n ja indeksin välinen negatiivinen eroavuus voi viedä oikeuksiinsa. Jos indeksi rikkoutuu noin 4 180:n vastustasosta, voidaan testata 4 300:n tasoa.

S&P 500 (USD), yhden vuoden päiväkohtainen kaavio

S&P 500 (USD), viiden vuoden viikkokaavio

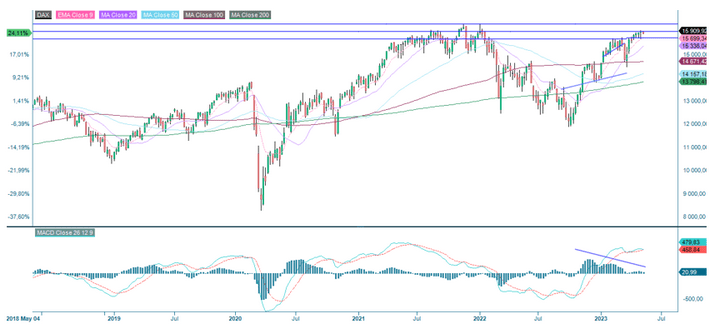

Suurten teknologiajättien vankkojen osavuosikatsausten jälkeen Nasdaq 100 on murtautunut vastuksen yläpuolelle välillä 13 100-13 200, MA20:n yläpuolelle. Indeksi käy kauppaa nousevan EMA9:n ja MA20:n yläpuolella, ja se voi saavuttaa edellisen huippunsa elokuusta 2022 lähtien 13 667 pisteessä. Huomionarvoista on, että korot ovat jälleen kerran alkaneet nousta, mikä voi suistaa tämän skenaarion raiteiltaan.

Nasdaq 100 (USD), kahden vuoden päiväkaavio

Nasdaq 100 (USD), viikoittainen viisivuotiskaavio

Ruotsin OMXS30 ei näytä yhtä vahvalta kuin Nasdaq 100. Indeksi käy tällä hetkellä kauppaa sekä EMA9:n että MA20:n alapuolella. Seuraavaksi tuki käsittää MA50:n ja sen jälkeen MA20:n, jotka ovat vastaavasti 2 206 ja 2 199. Jos liike suuntautuu ylöspäin, ensimmäinen vastustustaso on noin 2 270.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (in SEK), viiden vuoden viikkokaavio

Muiden indeksien tavoin Saksan DAX-indeksi käy kauppaa ilman selkeää suuntaa alhaisen volatiliteetin vallitessa.

DAX (euroina), yhden vuoden päiväkaavio.

DAX (euroina), viiden vuoden viikkokaavio

Onko öljyn hinta tasaantunut

Vahvempi Yhdysvaltain dollari painaa Brent-öljyn hintaa. Kuten alla olevasta päiväkaaviosta käy ilmi, MACD on kuitenkin lähellä pehmeää ostosignaalia. Viikkokaaviosta nähdään, että öljy käy kauppaa lähellä vankkaa tukea. Näemmekö nousun?

Brent-öljy (USD), yhden vuoden päiväkaavio

Brent oil (in USD), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo.

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat numerosarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

Riskit

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.