Ristiriitaisia signaaleja öljyn hintakaavioissa

Yhdysvaltain korot ovat nousseet 16-32 bps:n verran NFP-lukujen (Non Farm Payrolls) jälkeen, mikä viittaa vakaaseen työmarkkinatilanteeseen. Kiinnitä erityistä huomiota Yhdysvaltain kuluttajahintaindeksin tämänpäiväiseen julkistukseen. Huhtikuussa alkava kevät on yleensä öljyn hinnoille vahva kausijakso. Öljyn spot-hinnat ovat nyt kuitenkin korkeammat kuin futuurihinnat.

Yhdysvaltain korot nousevat lähes täydellisistä NFP-luvuista huolimatta

Perjantaina 7. huhtikuuta julkaistu Nonfarm Payrolls -raportti osoitti, että Yhdysvalloissa luotiin maaliskuussa 236 000 työpaikkaa. Se vastasi melkein odotusten mukaista 239 000 uutta työpaikkaa. Yhdysvaltain työttömyysaste laski 3,6 prosentista 3,5 prosenttiin, ja palkkojen kasvu vakiintui noin 3,5 prosenttiin vuoden takaisesta. Julkishallinnon työntekijöiden määrä kasvoi odotettua enemmän, kun taas uudet palvelu- ja vähittäiskaupan työpaikat jäivät odotettua pienemmiksi. Palvelualan työllisten määrä kasvoi voimakkaasti tammi- ja helmikuussa 2023.

NFP-luvut olivat sopivia Yhdysvaltain keskuspankille, sillä ne osoittavat, että viimeaikaisilla koronnostoilla on ollut jonkinlainen vaikutus, vaikka Yhdysvaltain talous ei ole taantumassa. Korot nousivat kuitenkin perjantaina 7. huhtikuuta ja jatkoivat nousuaan maanantaina 10. huhtikuuta. Yhdysvaltain valtion 10-vuotisen valtionkorkotodistuksen tuotto on 3,46 prosenttia eli noin 16 peruspistettä korkeampi kuin keskiviikkona 5. huhtikuuta. Samaan aikaan Yhdysvaltojen 2-vuotisen valtion joukkolainan tuotto on noussut 32 peruspistettä 4,03 prosenttiin 5. huhtikuuta jälkeen. Futuurimarkkinat hinnoittelevat nyt 70 prosentin todennäköisyydellä, että Fed nostaa ohjauskorkoja 25 peruspistettä seuraavassa kokouksessaan 3. toukokuuta. Tilastot osoittavat, että viranomaisten lyhytaikainen luotonanto pankeille on vähentynyt jyrkästi, mikä on merkki siitä, että akuutti pankkikriisi on helpottunut merkittävästi. Mutta yhdysvaltalaiset pankit vähentävät myös kiinteistöluotonantoa lisääntyneen riskitietoisuuden vuoksi.

Tänään keskiviikkona 12. huhtikuuta saamme maaliskuun kuluttajahintaindeksin Yhdysvalloista ja myöhemmin illalla Fedin 21. ja 22. maaliskuuta pidetyn kokouksen pöytäkirjan. Se voi vaikuttaa korkoihin.

Yhdysvaltain 2-vuotisen valtion joukkovelkakirjalainan tuotto (%l) viikoittaisessa viisivuotiskaaviossa

Q1 2023 tuloskausi käynnistyy merkittävillä pankkiraporteilla

Tällä viikolla julkaistaan ensimmäiset Q1 2023 -raportit joiltakin suurilta yhdysvaltalaisilta yrityksiltä, ja kolme suurta pankkia (JP Morgan Chase, Citigroup ja Wells Fargo) antavat ennakkotietoja perjantaina 14. huhtikuuta.

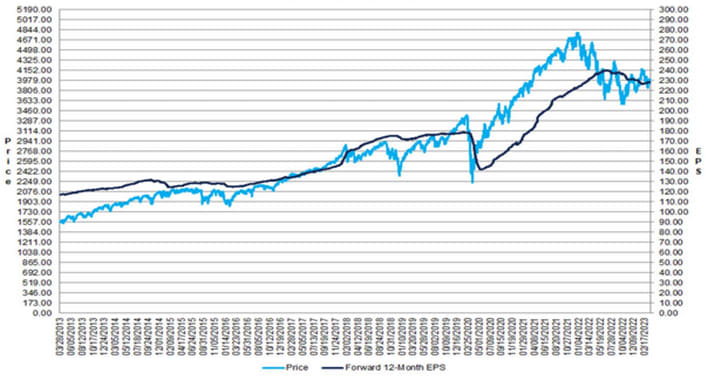

Vuoden 2023 ensimmäisellä vuosineljänneksellä S&P 500 -yritysten arvioitu tuloslasku on -6,8 %. Joulukuun 31. päivästä 2022 maaliskuun 31. päivään 2023 analyytikot ovat laskeneet tulosarviotaan 6,3 % vuoden 2023 ensimmäisellä neljänneksellä ja 3,8 % tilikaudella 2023. Arvioitu liikevaihdon kasvu Q1 2023 on 1,8 %, mikä on alle historiallisen keskiarvon.

78 S&P 500 -yhtiötä on antanut negatiivisen tulosennusteen vuoden 2023 ensimmäiselle neljännekselle, kun taas vain 28 on antanut positiivisen ennusteen.

S&P 500 -indeksi on noussut noin 7 prosenttia 31. joulukuuta 2002 jälkeen. Samalla ajanjaksolla keskimääräinen P/E-luku ( Hinta/ Ansioit) on noussut 16,7:stä 17,8:aan.

Vaikka vain 20 S&P 500 -yhtiötä on raportoinut tähän mennessä, tuloskortti näyttää erittäin hyvältä, sillä Factset Earnings Insightin mukaan 19 yhtiötä on tuottanut positiivisia tulosyllätyksiä ja 14 yhtiötä positiivisia liikevaihtoyllätyksiä.

S&P500, Forward 12 kuukauden EPS:n (Osakekohtainen muutos) muutos suhteessa hinnan muutokseen (10 vuotta)

CPI ja raportointikausi sattaa herättää jonkin verran liikehdintää

Merkittävimmissä yhdysvaltalaisissa indekseissä ei ole tapahtunut paljoakaan. S&P 500 käy kauppaa vastuksen tuntumassa lähellä 4 100:aa. Tämänpäiväinen kuluttajahintaindeksi voi saada korot liikkumaan, mutta myös osakemarkkinat. Jos liike suuntautuu ylöspäin, seuraava vastustaso löytyy aivan 4 200:n eteläpuolelta. Alaspäin suuntautuva EMA9 toimii ensimmäisenä tukena, ja sitä seuraavat MA100 ja MA200 välillä 4,020-4,030.

S&P 500 (USD), yhden vuoden päiväkäyrästö

S&P 500 (USD), viiden vuoden viikkokaavio

Teknisestä näkökulmasta Nasdaq 100 näyttää hieman laskevammalta kuin S&P 500. MACD on lähellä antaa pehmeän myyntisignaalin. Jos EMA9:n ja MA20:n alapuolelle murtaudutaan alaspäin, seuraava tukitaso on MA100, joka on tällä hetkellä lähellä 12 465:tä. Jos kuitenkin murtaudutaan 13.180 tason yläpuolelle, 13.700 voi olla seuraavana.

Nasdaq 100 (USD), yhden vuoden vuorokausikaavio

Nasdaq 100 (USD), viikoittainen viisivuotiskaavio

DAX uudella vuoden korkeimmalla tasolla

Saksan DAX sulki eilisen kaupankäynnin uuteen tämän vuoden huippulukemiin. Momentum on positiivinen, mutta Yhdysvaltain kuluttajahintaindeksiluvut ja Fedin pöytäkirja ovat todennäköisesti tärkeitä myös Saksan markkinoille. Yleisesti positiivisen tunnelman vallitessa seuraava taso ylöspäin on kuitenkin 16 000 ja 16 160 välillä.

DAX (euroina), yhden vuoden päiväkaavio

DAX (euroina), viiden vuoden viikkokaavio

OMXS30:n nousu näyttää ensi näkemältä rajoittuvan lyhyeen laskevaan trendiviivaan. Huomaa kuitenkin, että MACD on luonut ostosignaalin. Koska momentum on positiivinen, se on myös hiipumassa, kuten MACD-histogrammi osoittaa. MA100, joka liikkuu tällä hetkellä noin 2,165:n tuntumassa, voi toimia magneettina ja tukena epäsuotuisan kehityksen sattuessa.

OMXS30 (SEK), yhden vuoden päiväkaavio

OMXS30 (SEK), viiden vuoden viikkokaavio

EUR/USD ei viittaa siihen, että Yhdysvaltain pankkikriisi olisi ohi

Yhdysvaltain pankkikriisin puhkeamisen jälkeen Yhdysvaltain dollari on heikentynyt suhteessa euroon. Toisin kuin pankkien lyhytaikainen luotonanto, joka on laskenut jyrkästi, USD ei käy kauppaa ikään kuin akuutti tilanne olisi ohi. Jos lyhytaikaisen luotonannon antamat viitteet pitävät paikkansa, EUR/USD-kurssissa pitäisi olla jonkin verran laskua. Valuuttapari voisi laskea 1,069:ään.

EUR/USD, yhden vuoden päiväkaavio

Alla olevien instrumenttien kohde-etuutena on USD per 1 EUR.

EUR/USD, viiden vuoden viikkokaavio

Viikon tapaus: Onko öljyssä vielä energiaa?

Viime viikolla öljyn hinta nousi, kun Opec+-öljyntuottajat leikkasivat yllättäen tuotantokiintiöitä 1,2 miljoonalla tynnyrillä päivässä (lukuun ottamatta Venäjää, joka tuottaa jo nyt vähemmän kuin uusi kiintiö). Esimerkiksi Saudi-Arabia leikkaa tuotantoa noin viisi prosenttia.

Vaikuttaa siltä, että öljyn hinnan heikkeneminen pankkialalla vallinneen myllerryksen seurauksena aiheutti tämän liikkeen. Yksi syy on todennäköisesti se, että saudit haluavat varmistaa julkisen talouden ylijäämän ja uskovat leikkauksen johtavan kohtuulliseen hinnankorotukseen, jolla kompensoidaan vientimäärien vähenemistä. Öljyn kysyntä on viime kuukausina ollut heikompaa kuin monet analyytikot olivat odottaneet, eikä esimerkiksi Kiinan uudelleen avautumisella ole ollut merkittävää myönteistä vaikutusta öljyn hintaan. Toinen öljyn hintaan vaikuttava tekijä on ollut suhteellisen leuto talvi Euroopassa.

Kaavioissa öljyn hinta on negatiivisessa trendissä MA200:n alapuolella. Kuten mainittu, se on kuitenkin viime viikolla elpynyt sen jälkeen, kun spekulantit olivat ilmeisesti luovuttaneet maaliskuussa. Tämän seurauksena MACD-indikaattori on positiivinen. Kysymys on siitä, oliko viimeaikainen läpimurto (100 päivän keskiarvon yläpuolella) trendimuutos vai palaako öljyn hinta takaisin gap-liikkeeseen.

Brent-öljyn hinta, yhden vuoden päiväkaavio (USD/tynnyri)

Toinen vuosineljännes on yleensä kausiluonteisesti vahvin öljyn hinnan kannalta. Tänä vuonna ne ovat jo huhtikuussa saaneet vahvan alun. Suurin huolenaihe on, että suuremmat taloudet ajautuvat taantumaan vuoden 2023 aikana. Jos keskuspankit, erityisesti Fed, kuitenkin pian kääntyvät kohti koronnostojen keskeyttämistä tai jopa leikkaamista, se voi tukea öljyn hintanäkymiä.

Öljy (Brent), kuukausittainen hinnanmuutos ja positiivisten kuukausien prosenttiosuus (5 vuoden keskiarvo)

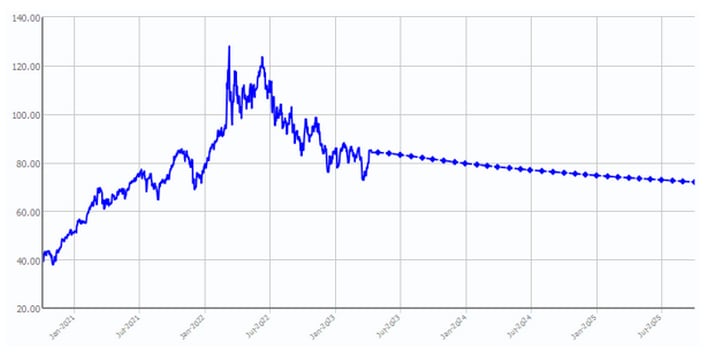

Öljyn hinta on backwardaatiossa eli spot-hinnat ovat korkeammat kuin futuurihinnat. Tämä on vastakohta tyypilliselle niin sanotulle contangokuviolle. Backwardation on Barronin mukaan historiallisesti usein ollut nouseva merkki.

Öljyn hinta (Brent), sopimushintarakenne (USD/tynnyri)

Öljyn hinta, viiden vuoden päiväkaavio (USD/tynnyri)

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo.

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat numerosarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi.