Sijoittajat pysyvät optimistisina

Tämän viikon tapauksena on Palantirin osakkeen erittäin korkea arvostus verrattuna vastaaviin yhtiöihin, kuten Salesforceen. Tilanne muistuttaa mielestämme internetosakkeiden korkeaa arvostusta juuri ennen vuotta 2000. Tällä viikolla sijoittajat keskittyvät ennen kaikkea elokuun PMI-indikaattoreihin, jotka saadaan Yhdysvalloista, Euroopasta, Japanista ja Intiasta.

Viikon tapaus: Palantir matkalla kohti arvostuskuplaa?

Palantir Technologies, Inc. on tehnyt vahvaa tulosta, kun yhä useammat yhdysvaltalaisyritykset ottavat käyttöön tekoälyohjelmistoja toimintansa tehostamiseksi. Yhtiön korkeaa arvostusta on silti vaikea perustella, ja se muistuttaa ongelmista, joita monilla internetyrityksillä oli 2000-luvun alun kuplan jälkeen.

Palantirin arvostus on noussut niin korkealle, että osakepalkkioiden kustannukset vaikuttavat suhteettomilta yhtiön todelliseen tulokseen nähden. Viime vuoden aikana tämä tekoäly-yhtiö on laskenut liikkeelle 148 miljoonaa uutta osaketta, jolloin laimennettujen osakkeiden kokonaismäärä on nyt 2,56 miljardia kappaletta.

Vaikka liikevaihto oli, odotusten mukaisesti, vain 4,15 miljardia dollaria, tämä laimennus on käytännössä nostanut yhtiön markkina-arvoa lähes 28 miljardilla dollarilla. Toisin sanoen johdolle ja avainhenkilöille myönnettyjen optio-oikeuksien ja suoriutumisosakkeiden kautta luotu arvo on ollut noin seitsemän kertaa suurempi kuin yhtiön odotettu liikevaihto. Summa on moninkertainen ja ylittää Salesforcen (CRM) kaltaisten suurten ohjelmistoyritysten arvon.

Osakkeiden laimennus on lisääntynyt noin 6 % edellisvuodesta – viime vuoden toisen neljänneksen 2,41 miljardista osakkeesta – ja Palantirin arvostus huomioon ottaen vaikutus on merkittävä. Yhtiön täysin laimennettu markkina-arvo on noin 474 miljardia dollaria, mikä on yli sata kertaa enemmän kuin yhtiön liikevaihto; Wall Street arvioi, että yhtiön liikevaihto ylittää 40 miljardia dollaria vasta vuoteen 2033 mennessä. Osakkeen arvostus on siis lähes 9-kertainen vuoden 2034 ennustettuun liikevaihtoon verrattuna. Vertailun vuoksi Salesforcen (CRM) liikevaihdon odotetaan olevan noin 41 miljardia dollaria jo tänä vuonna, ja sen osakkeen arvostus on tähän nähden alle kuusinkertainen. Nykyisellä tasolla sijoittajat maksavat käytännössä etukäteen yli kymmenen vuoden kasvusta.

Se, että Palantirin osakekurssi on jatkanut nousuaan, ei sinänsä ole todiste arvostuksen kestävyydestä eikä poista olemassa olevia riskejä. Historia osoittaa, että perustekijöillä on ennemmin tai myöhemmin tapana näkyä. Markkinamaniat muistuttavat monella tapaa muotitrendejä: ne tulevat ja menevät, vaikka tuntuisivat hetkellisesti kuinka suosituilta.

Yhteenvetona voidaan todeta, että Palantir näyttää kalliilta perinteisillä arvostusmittareilla, jopa kaikkein optimistisimmilla kasvuoletuksilla. Tämä ei välttämättä tarkoita, että osakkeen hinta romahtaisi välittömästi, mutta osakkeen arvostus muistuttaa tällä hetkellä kuplaa, jossa sijoittajilla on vain vähän tai ei lainkaan turvamarginaalia. Aiemmin tänä vuonna Palantir kehittyi heikommin kuin laajemmat osakemarkkinat, kun makrotaloudelliset olosuhteet heikkenivät helmi- ja maaliskuussa. Elpyminen nähtiin vasta huhtikuussa, kun Trumpin hallinto päätti keskeyttää suunnitellut vastatullit.

Tämä korostaa tulevia riskejä: jos talous jälleen heikkenee, Palantirin korkeaa arvostusta voi olla vaikea perustella, jolloin osake on altis uudelle jyrkälle laskulle.

PLTR (USD), yhden vuoden kaavio

PLTR (USD), viiden vuoden kaavio

Makrokommentit

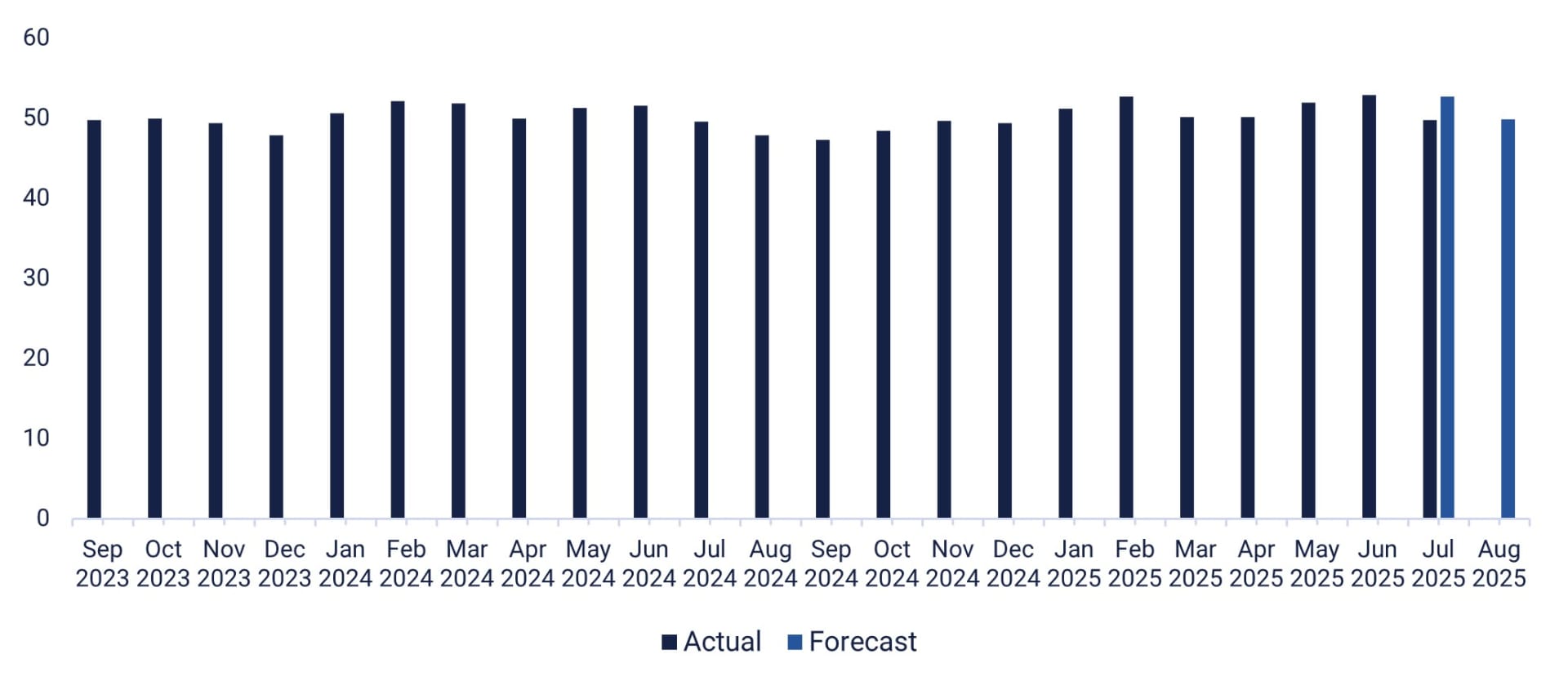

Tämän viikon makrotalouden asialistan tärkeimpänä kohtana ovat ostopäällikköindeksit (PMI), jotka julkaistaan Yhdysvalloista, tärkeimmistä Euroopan maista, Intiasta ja Japanista torstaina 21. elokuuta. Yhdysvaltain elokuun 2025 ostopäällikköindeksiä koskevat odotukset viittaavat Yhdysvaltain talouden heikkenemiseen (ks. alla oleva kaavio).

Tanskalaisyhtiö Lundbeck raportoi osavuosituloksensa jo keskiviikkona 20. elokuuta. Yhdysvalloista odotetaan osavuosikatsauksia Lowe's Companiesilta, TJX Companiesilta ja Analog Devicesiltä. Makrotasolla päivä alkaa Japanin heinäkuun kauppataseella ja kesäkuun konetilauksilla. Muutamaa tuntia myöhemmin julkaistaan Ison-Britannian kuluttajahintaindeksi (CPI) ja tuottajahintaindeksi (PPI) heinäkuulta sekä Saksan tuottajahintaindeksi (PPI) niin ikään heinäkuulta. Tämän jälkeen julkaistaan euroalueen kuluttajahintaindeksi heinäkuulta ja työvoimakustannukset toiselta vuosineljännekseltä. Samana päivänä Rotsin keskuspankki julkistaa korkopäätöksensä. Yhdysvalloista saamme sekä keskuspankin (Fed) 29.–30. heinäkuuta pidetyn kokouksen pöytäkirjan että energiaministeriön (DOE) viikoittaiset öljyvarastotilastot.

Torstaina 21. elokuuta Hufvudstaden, GN Store Nord ja Kojamo julkaisevat osavuosikatsauksensa, ja myöhemmin päivällä raportoivat myös Walmart ja Intuit Yhdysvalloissa. Makrotalouden asialistaa hallitsevat tuolloin elokuun ostopäällikköindeksit (PMI) Japanista, Intiasta, Ranskasta, Saksasta, euroalueelta, Isosta-Britanniasta ja Yhdysvalloista. Euroopasta saamme lisäksi tilastot Ruotsin teollisuuden kapasiteetin käyttöasteesta toisella vuosineljänneksellä (Q2) sekä euroalueen kotitalouksien luottamusindikaattorin elokuulta. Yhdysvalloista ovat tulossa myös elokuun Philadelphia Fed -indeksi, viikoittaiset työttömyyshakemukset ja heinäkuun asuntomyyntitilastot.

Tukholman pörssissä noteerattu Nibe on keskiössä perjantaina 22. elokuuta, kun yhtiö julkaisee raporttinsa vuoden 2025 toiselta neljännekseltä (Q2). Makrotilasto on tuona päivänä lyhyempi ja alkaa Japanin heinäkuun kuluttajahintaindeksillä (CPI). Sen jälkeen julkistetaan Ison-Britannian heinäkuun vähittäismyyntitilastot ja Saksan toisen neljänneksen bruttokansantuote (BKT). Ranska julkaisee elokuun suhdanneindeksinsä. Lisäksi Yhdysvaltain keskuspankin (Fed) puheenjohtaja Jerome Powell pitää puheen Jackson Hole -symposiumissa.

Yhdysvaltain teollisuuden PMI, syyskuu 2023 – elokuu 2025

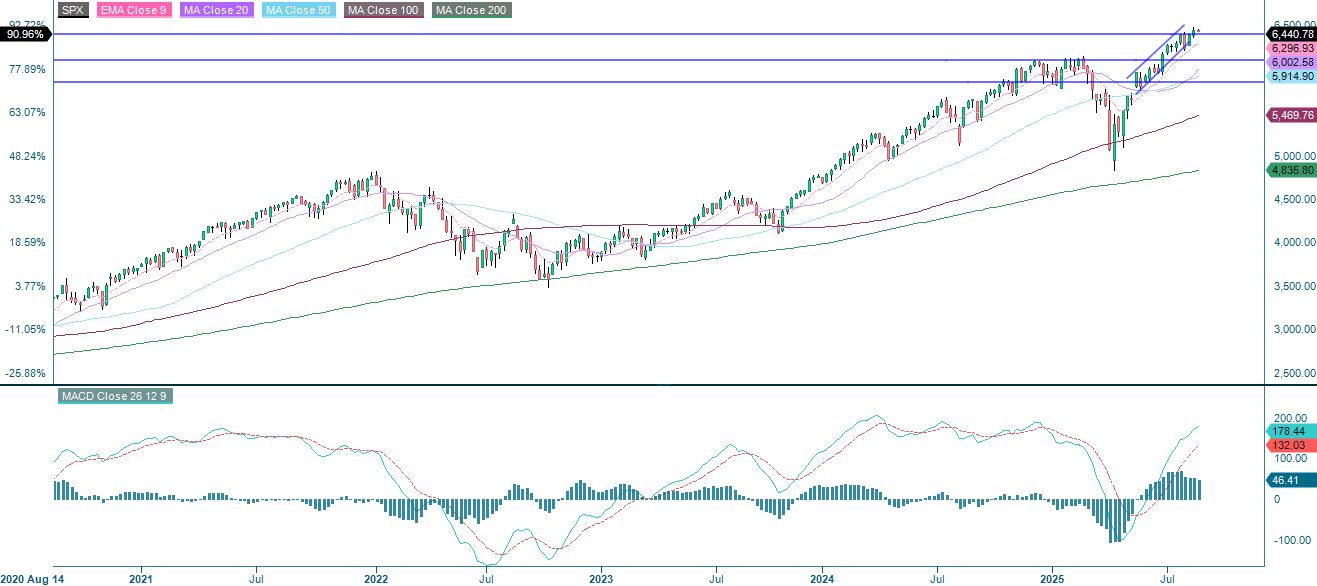

Indeksi keskeisten vastustasojen tienoilla. Voiko Powell tarjota lisäpontta?

S&P 500 jatkaa vahvassa nousutrendissä, jota tukevat korkeammat pohjat ja kaikki tärkeimmät liukuvat keskiarvot. Momentumindikaattorit viittaavat kuitenkin varhaisiin väsymisen merkkeihin. Selkeä murtautuminen yli 6 475:n vahvistaisi nousun jatkumisen, mutta jos nouseva trendilinja ei jatku, seurauksena voisi olla voittojen kotiuttaminen ja syvempi korjausliike kohti 6 100 pisteen tasoa. Laajempi trendi on ennallaan, mutta laskeva MACD ja tasaantuva RSI viittaavat lyhyen aikavälin laskun riskiin. Siksi tuki- ja vastustasoja on tärkeää seurata mahdollisen käänteen tai vakautumisen varalta.

S&P 500 (USD), yhden vuoden kaavio

S&P 500 (USD), viiden vuoden kaavio

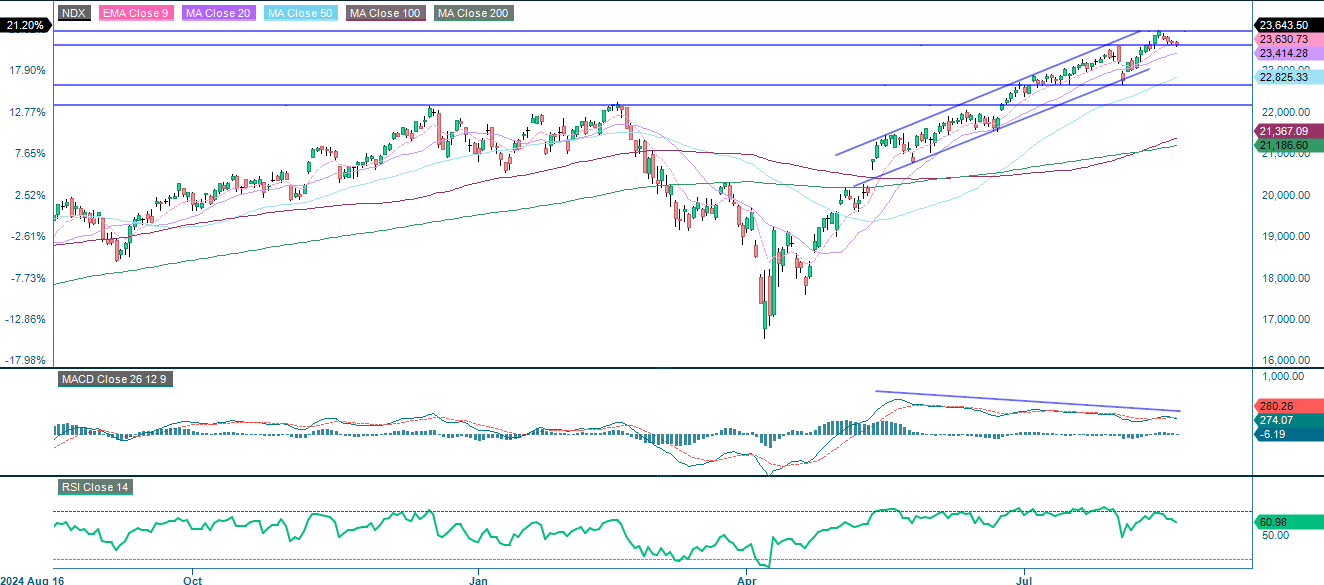

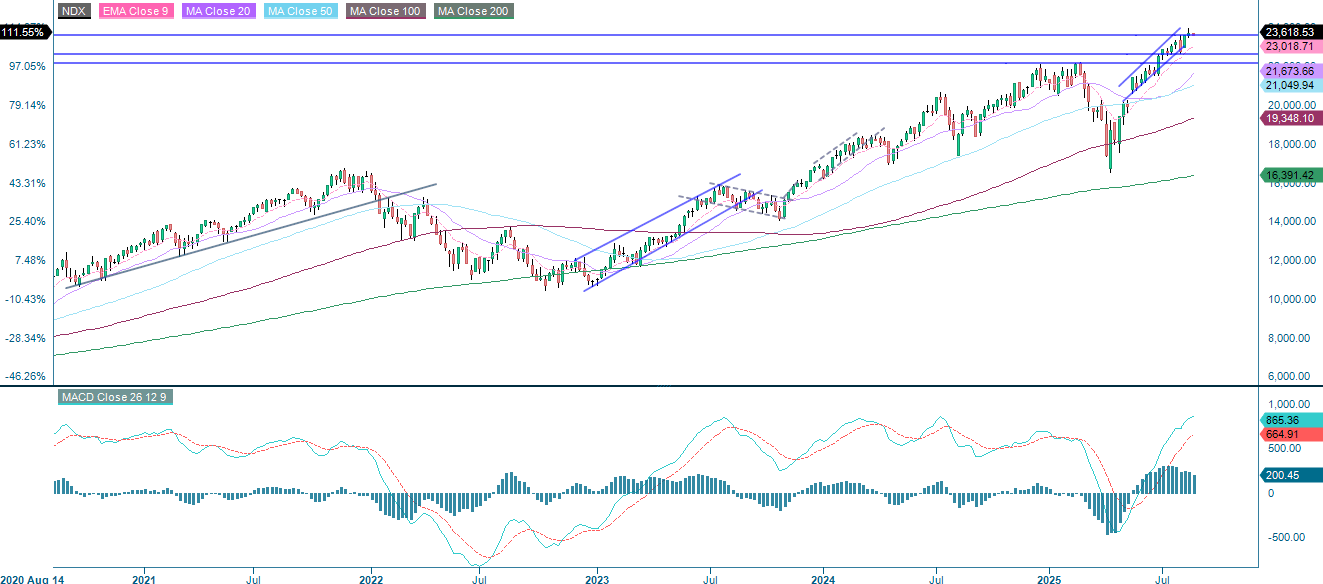

Nasdaq 100 jatkaa nousutrendiä, jota liukuvat keskiarvot tukevat. Momentum on kuitenkin alkanut vaimentua, kuten MACD osoittaa, mikä viittaa mahdolliseen heikentymiseen. Pysyvä murtautuminen 23 945 pisteen yläpuolelle vahvistaisi uutta ostokiinnostusta, kun taas lasku 23 400 pisteen alapuolelle voisi käynnistää syvemmän korjausliikkeen kohti 22 645 pisteen tasoa.

NASDAQ-100 (USD), yhden vuoden kaavio

NASDAQ-100 (USD), viiden vuoden kaavio

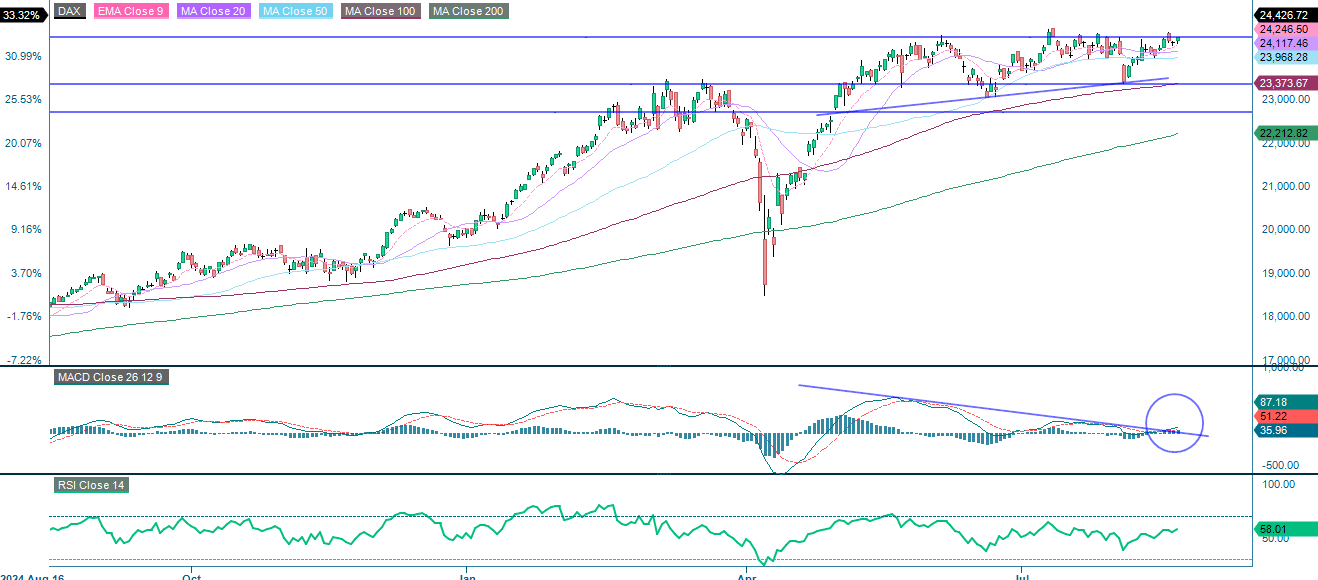

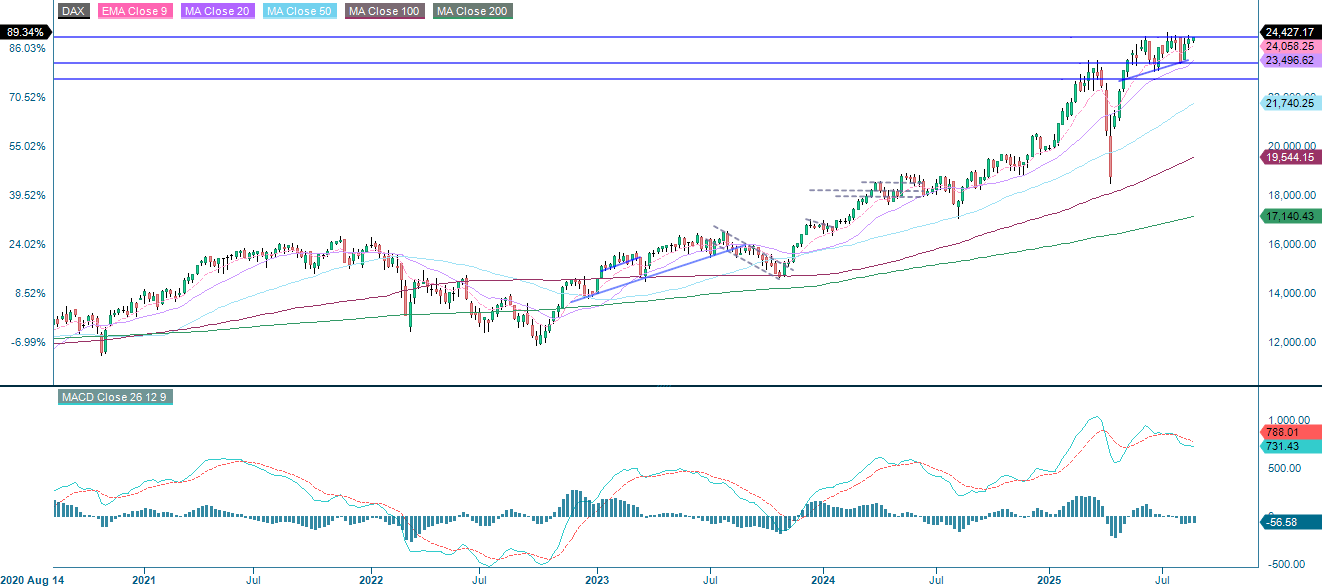

Euroopassa DAX jatkaa vahvana vallitsevan trendin tuella. MACD näyttää rikkoneen laskevan trendin, eikä RSI vielä viittaa yliostettuun tasoon. Tämä jättää tilaa lisänousulle, jos ostajat jatkavat dominointia. Pysyvä murtautuminen 24 450 pisteen vastuksen yläpuolelle vahvistaisi todellisen voiman. Siihen asti on kuitenkin edelleen olemassa riski korjausliikkeestä kohti keskeisiä liukuvia keskiarvoja.

DAX (EUR), yhden vuoden kaavio

DAX (EUR), viiden vuoden kaavio

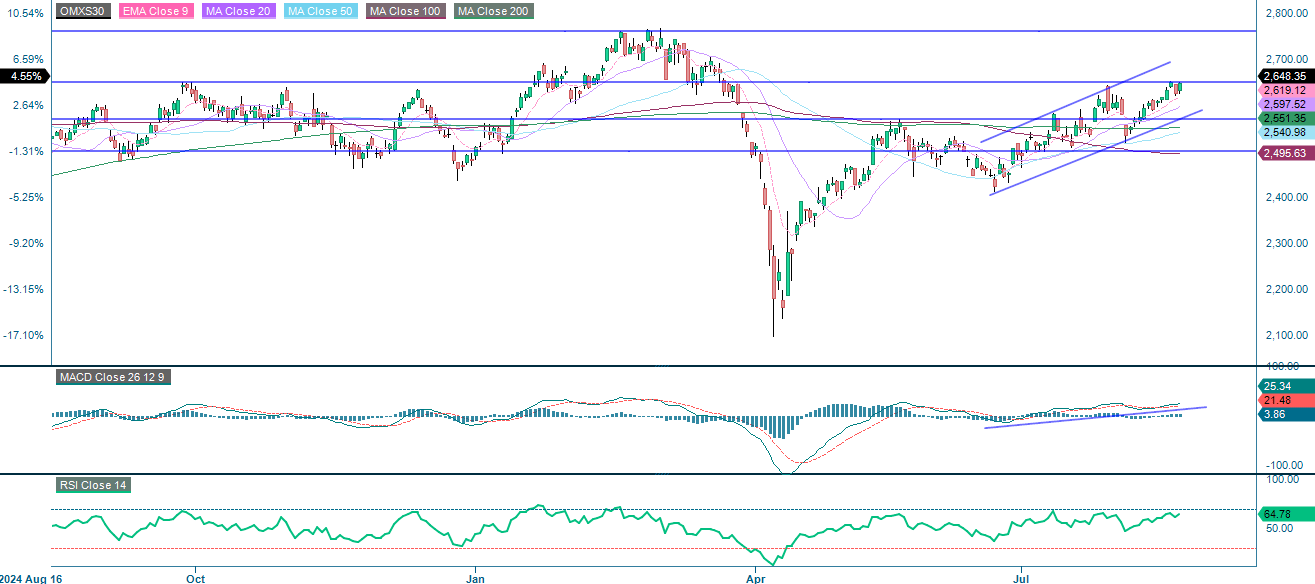

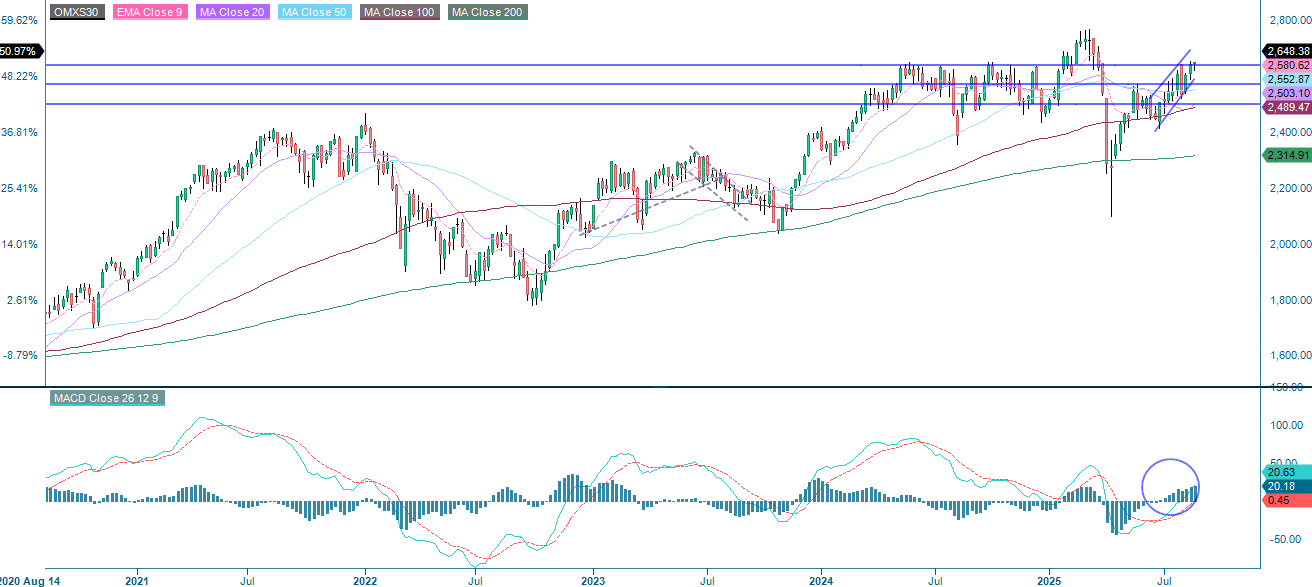

OMXS30:llä käydään kauppaa vahvistuneessa nousutrendissä nousevan kanavan sisällä, ja kaikki tärkeimmät liukuvat keskiarvot ja MACD tukevat edelleen tätä suuntaa. Pysyvä murtautuminen 2 650:n yläpuolelle avaisi mahdollisuuden lisänousuun, vaikka indeksi lähestyykin vastustasoja. Potentiaalia on edelleen, mutta sijoittajien on otettava huomioon myös voittojen kotiuttamisen riski. Keskeisten tukitasojen odotetaan vakauttavan markkinoita korjausliikkeen ilmetessä.

OMX30 (SEK), vuosikaavio

OMX30 (SEK), viiden vuoden kaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi

RSI: Relative strength index

Riskit

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.