S&P 500 -yhtiöiden tulosennusteet laskussa

Tämän viikon tapauksena on FTSE-indeksi, joka tarjoaa mielestämme vakautta, koska monet sen yhtiöistä toimivat lääke-, elintarvike- ja juomateollisuudessa sekä rahoitusalalla. Yhdysvaltain S&P 500 -indeksiin kuuluvat yhtiöt raportoivat vahvoista tuloksista vuoden 2025 ensimmäisellä neljänneksellä, mutta Wall Streetin analyytikot ovat laskeneet jyrkästi tulosennusteitaan, jotka ulottuvat toisesta vuosineljänneksestä neljänteen. Teknisen analyysin näkökulmasta sekä S&P 500 että Nasdaq 100 näyttävät vahvemmilta kuin Saksan DAX-indeksi ja Ruotsin OMX-indeksi.

Viikon tapaus: Vakaa FTSE epävarmoina aikoina

Ennen maanantaita 2. kesäkuuta osakemarkkinoiden tunnelmia heikensivät lisääntyneet jännitteet Yhdysvaltain ja Kiinan neuvotteluissa, jotka koskevat uusia tulleja. Yhdysvaltain valtiovarainministeri Scott Bessent väitti, että neuvottelut olivat ajautuneet umpikujaan, ja presidentti Trump syytti Kiinaa aiempien sopimusten rikkomisesta, joka liittyi muun muassa harvinaisten maametallien ja magneettien toimituksiin.

Yhdysvaltain ja muun maailman välisten tullien korotusten odotetaan alentavan maailmanlaajuista bruttokansantuotetta. Erityisesti Trumpin määräykset. jotka muuttuvat vähintään kerran viikossa, ovat aiheuttaneet suurta epävarmuutta yrityksissä ympäri maailman. Tällaisessa tilanteessa olisi järjenvastaista tehdä pääomavaltaisia investointipäätöksiä, kuten rakentaa uusia tehtaita.

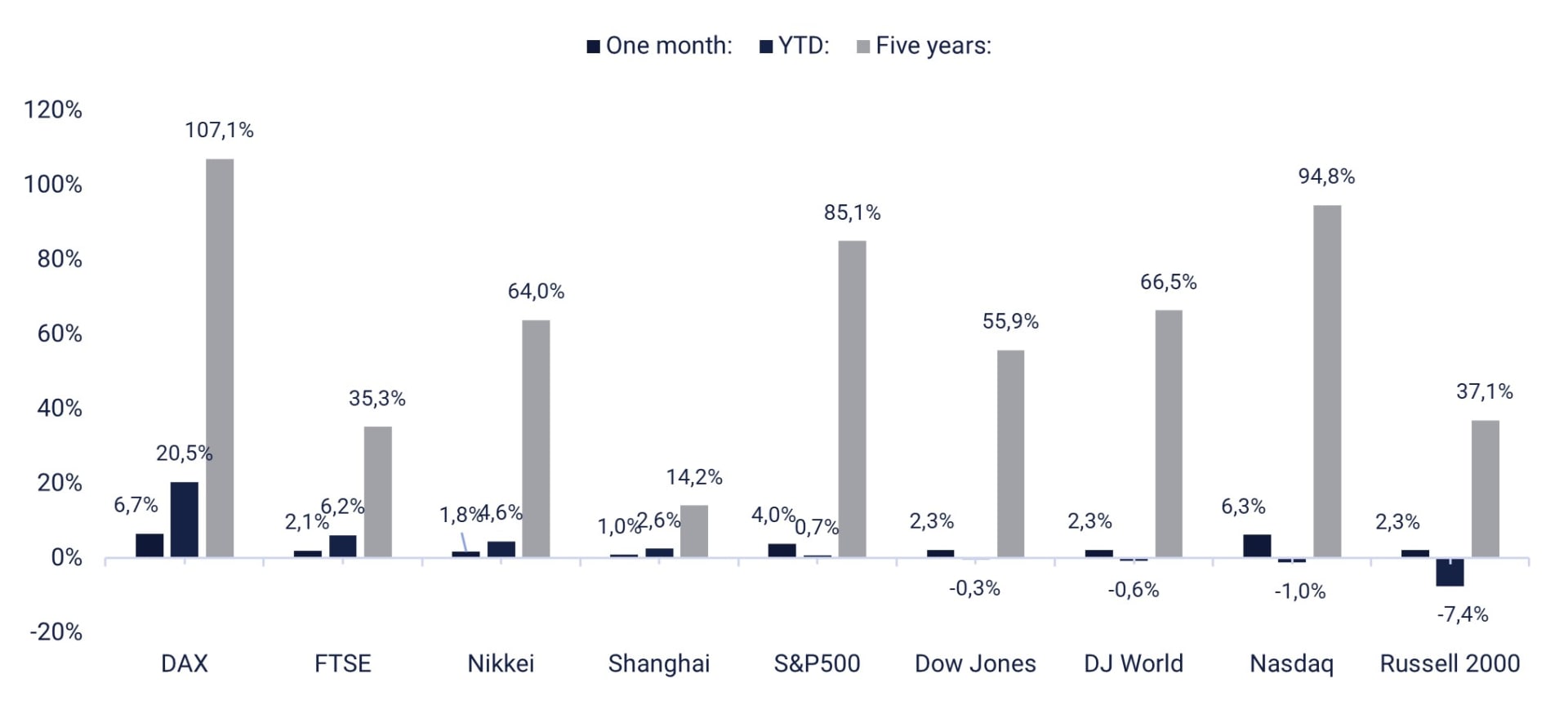

Kun tarkastellaan tärkeimpien osakeindeksien kehitystä viime kuukauden aikana ja tähän mennessä tänä vuonna, Saksan DAX on menestynyt ylivoimaisesti parhaiten. Syy on epäselvä, mutta kenties markkinat alkavat hinnoitella sisään Venäjän ja Ukrainan välisen tulitauon. Jotta Saksan teollisuus hyötyisi markkinakehityksestä, Venäjän vastaiset pakotteet olisi kuitenkin poistettava, mitä pidämme epätodennäköisenä.

Osakeindeksien kehitys yhden kuukauden, yhden vuoden ja viiden vuoden aikana järjestettyinä viime kuukauden aikana saavutetun tuloksen mukaan

Yllä olevan kaavion tärkeimmistä indekseistä Lontoon FTSE on toiseksi paras. Toisin kuin DAX ja OMX, FTSE koostuu suurelta osin lääke-, elintarvike- ja juomateollisuuden sekä rahoitusalan yhtiöistä. Jotkin indeksin suurista yhtiöistä toimivat myös energia-alalla, ja esimerkiksi Shellillä on indeksissä kolmanneksi suurin painoarvo. Viidennellä sijalla oleva Relx on brittiläinen data- ja analytiikkayhtiö.

FTSE-indeksin 15 suurinta yhtiötä – järjestettyinä markkina-arvon mukaan (Englannin punnissa)

Lääkeyhtiöt ovat huolissaan Yhdysvaltain markkinoista ja paineista, joita voi kohdistua hinnoitteluun Trumpin kaudella. Suurten muutosten toteuttaminen vie kuitenkin aikaa. Tullien korotuksilla ei odoteta olevan suurta vaikutusta, koska suurimmilla lääkeyhtiöillä on jo paikallista tuotantoa Yhdysvalloissa. Lisäksi lääketeollisuuden katteet ovat yleensä paremmat kuin muilla teollisuudenaloilla, minkä ansiosta ne eivät ole yhtä herkkiä korkeammille tulleille.

Suurten elintarvikeyritysten, joilla on usein vahvat tuotemerkit, pitäisi selvitä BKT:n kasvun hidastumisesta suhteellisen ehjin nahoin. Elintarvikealaa pidetään sijoittajien keskuudessa myös yhtenä defensiivisimmistä sektoreista, kenties yleishyödyllisten palvelujen ohella. Esimerkkinä jälkimmäisistä on National Grid, joka ylläpitää Ison-Britannian kansallista sähköverkkoa ja on yksi FTSE-listan suurimmista yhtiöistä.

Pankit ja rahoitusyhtiöt pysyvät yleensä kannattavina myös taantuman aikana, erityisesti luotonannossa, vaikka investointipankkitoiminta usein kärsiikin.

Sitä vastoin raaka-aineisiin liittyvien yhtiöiden ja kaivossektorin odotetaan kehittyvän heikosti niin kauan kuin nykyinen taantuma ja Yhdysvaltain tulleihin liittyvä epävarmuus jatkuvat.

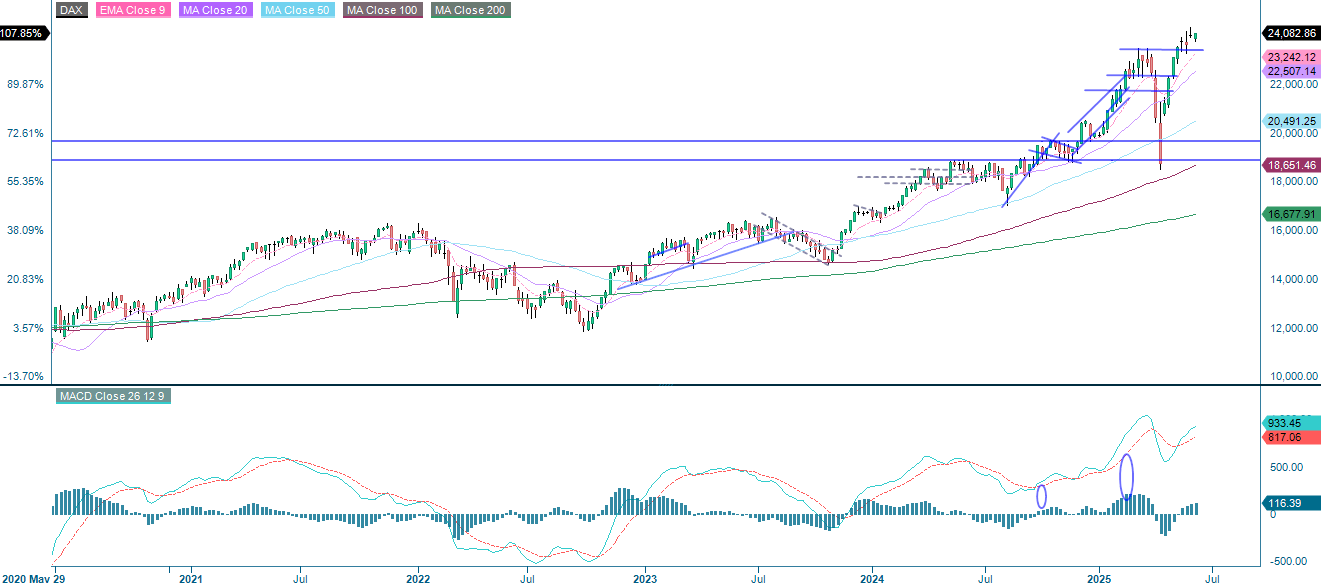

FTSE 100 -indeksi (GBP), yhden vuoden päiväkaavio

FTSE 100 -indeksi (GBP), viiden vuoden viikkokaavio

Makrokommentit

98 prosenttia S&P 500 -indeksin yhtiöistä on nyt raportoinut vuoden 2025 ensimmäisellä neljänneksen tuloksensa. Niistä 78 prosenttia raportoi positiivisesta osakekohtaisesta tuloksesta (EPS) ja 64 prosenttia ylitti odotukset liikevaihdon osalta. Earnings Insightin mukaan vuoden 2025 2.–4. neljänneksen tulosennusteita on kuitenkin tarkistettu jyrkästi alaspäin tammikuun 3. päivän jälkeen. Ennakoiva P/E-suhde (hinta/voitto) on nyt 21,3, mikä on 7 prosenttia korkeampi kuin viimeisten viiden vuoden ja 16 prosenttia korkeampi kuin viimeisten kymmenen vuoden aikana keskimäärin.

S&P 500 -yhtiöiden odotettu tuloskasvu vuosineljänneksittäin vuonna 2025

Keskiviikkona 4. kesäkuuta Volvo Cars julkistaa toukokuun tuotantoluvut ja Autoliv ja Swedbank pitävät pääomamarkkinapäivänsä. Makropuolella toukokuun palvelualan PMI-indeksiä odotetaan Japanista, Ruotsista, Espanjasta, Italiasta, Ranskasta, Saksasta, euroalueelta, Isosta-Britanniasta ja Yhdysvalloista. Yhdysvalloista saadaan myös ADP:n toukokuun työllisyysraportti, energiaministeriön viikoittaiset öljyvarastotilastot ja keskuspankin Beige Book. Myös Kanadan keskuspankin odotetaan antavan korkoilmoituksensa.

Torstaina 5. kesäkuuta Norwegian julkaisee toukokuun liikenneluvut. Aikaisin aamulla julkaistaan Kiinan Caixinin palvelualan PMI toukokuulta. Muutamaa tuntia myöhemmin Ruotsin tilastokeskus julkaisee toukokuun kuluttajahintaindeksin ja ensimmäisen vuosineljänneksen vaihtotaseen. Samaan aikaan Saksa julkaisee teollisuuden uudet tilaukset ja euroalueen tuottajahintaindeksin (PPI) huhtikuulta. Euroopan keskuspankki (EKP) antaa korkoilmoituksensa lounaan jälkeen. Yhdysvalloista odotetaan Challengerin toukokuun työpaikkojen leikkaustietoja, huhtikuun kauppatasetta ja uusia työttömiä koskevia viikkotilastoja. Yhdysvaltalainen puolijohteiden ja infrastruktuuriohjelmistojen valmistaja Broadcom julkaisee osavuosikatsauksensa torstaina.

Perjantai 6. kesäkuuta on Ruotsin kansallispäivä, jolloin Tukholman pörssi on suljettu. Japanin osalta makrotaloudellinen ohjelma alkaa kotitalouksien kulutustiedoilla huhtikuulta. Sen jälkeen tulevat Saksan huhtikuun kauppatase ja teollisuustuotanto sekä vastaavat luvut Ranskasta. Euroalueelta odotetaan ensimmäisen neljänneksen bruttokansantuotetta ja työllisyyslukuja sekä huhtikuun vähittäismyyntiä. Viikon tärkeimmät tilastot tulevat kuitenkin Pohjois-Amerikasta, nimittäin Yhdysvaltojen toukokuun työllisyysluvut.

S&P 500 odottaa murtautumista ylöspäin, kun taas DAX:n vauhti hiipuu

Kuten alla olevasta kaaviosta käy ilmi, S&P 500 on huhtikuun puolivälistä lähtien konsolidoitunut juuri ja juuri 5 965 pisteessä olevan vastustason alapuolelle. Indeksi on testannut tätä tasoa useita kertoja läpäisemättä sitä, mutta sillä käydään edelleen kauppaa nousevan EMA9:n ja MA20:n yläpuolella. Korkeampien pohjatasojen kuvio on ennallaan, mikä viittaa siihen, että ostajat puolustavat alamäkiä. Seuraava askel voisi olla murtautuminen ylöspäin kohti aiempia, vuoden 2025 alkupuolella nähtyjä huippuja. Huomaa myös, että MACD on tuottanut viikkokaaviossa ostosignaalin.

S&P 500 (USD), yhden vuoden päiväkaavio

S&P 500 (USD), viiden vuoden viikkokaavio

Nasdaq 100 on murtautunut tärkeän vastuksen yläpuolelle ja on nyt muodostamassa korkeampia huippuja ja pohjatasoja. Indeksillä käydään kauppaa myös kaikkien liukuvien keskiarvojen yläpuolella, mikä on myönteinen merkki. Näyttää siltä, että vuoden 2025 alkupuolella nähdyt aiemmat huipputasot voidaan saavuttaa lähiaikoina. Viikkokaavio osoittaa lisäksi, että MACD on antanut ostosignaalin.

NASDAQ-100 (USD), yhden vuoden päiväkaavio

NASDAQ-100 (USD), viiden vuoden viikkokaavio

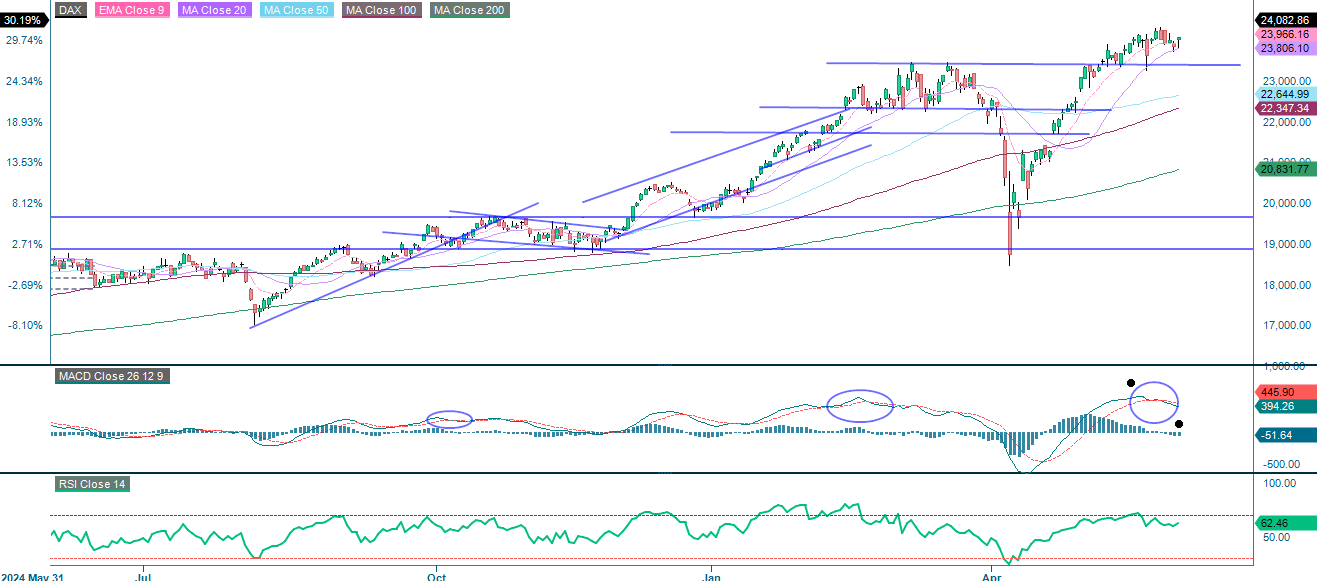

Euroopassa DAX-indeksin vauhti hiipuu. Tämä näkyy esimerkiksi MACD:n heikkona myyntisignaalina. EMA9 osoittaa myös alaspäin, mikä viittaa momentumin heikkenemiseen. Seuraavana askeleena voisi olla murtautuminen alle MA20:n, joka on tällä hetkellä hieman 23 800 pisteen yläpuolella, ja sen jälkeen lasku kohti 23 400 pistettä.

DAX (EUR), yhden vuoden päiväkaavio

DAX (EUR), viiden vuoden viikkokaavio

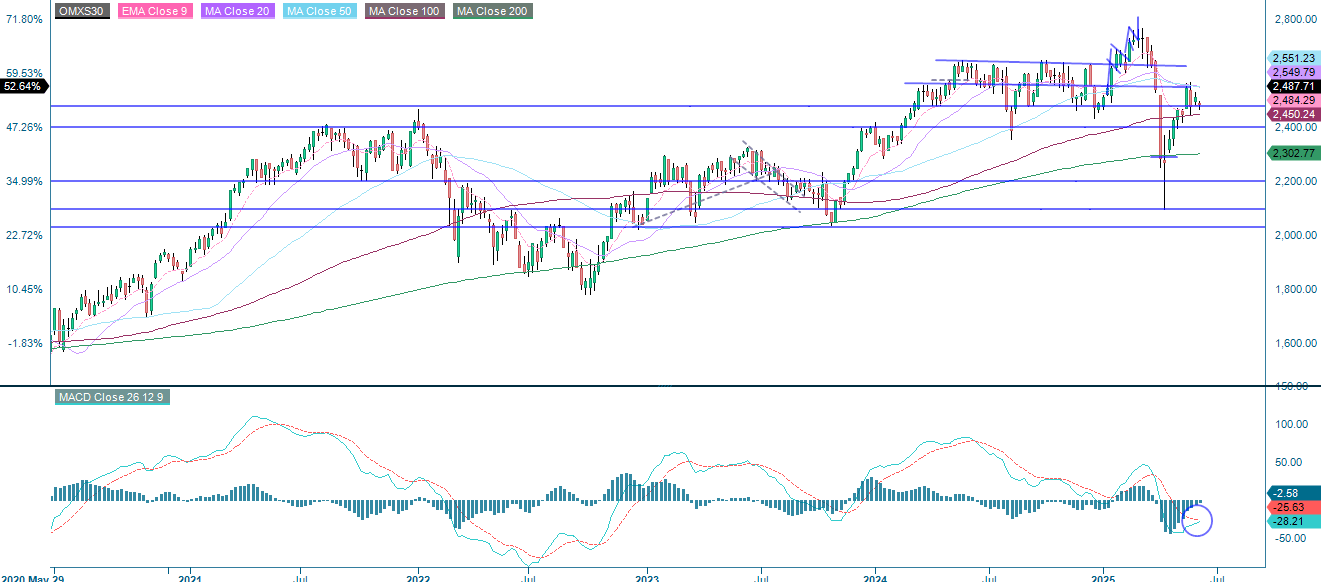

OMXS30 on paineen alla osittain vahvan Ruotsin kruunun vuoksi. MACD on antanut heikon myyntisignaalin. Seuraavat seurattavat tasot alapuolella ovat 2 480 ja 2 400 pistettä.

OMX30 (SEK), yhden vuoden päiväkaavio

OMX30 (SEK), viiden vuoden viikkokaavio

Edellisessä tekstissä käytettyjen lyhenteiden koko nimi:

EMA 9: 9 päivän eksponentiaalinen liukuva keskiarvo

Fibonacci: Teknisessä analyysissä käytetään useita Fibonacci-linjoja. Fibonaccin luvut ovat sarja, jossa jokainen peräkkäinen luku on kahden edellisen luvun summa.

MA20: 20 päivän liukuva keskiarvo

MA50: 50 päivän liukuva keskiarvo

MA100: 100 päivän liukuva keskiarvo

MA200: 200 päivän liukuva keskiarvo

MACD: Liukuvan keskiarvon konvergenssidivergenssi

Riskit

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.