Mini Futures

Mini Futures bieten Anlegern die Möglichkeit, bereits mit kleinem Kapitaleinsatz überproportional – mit einem Hebeleffekt – an der Wertentwicklung eines Basiswerts zu partizipieren. Mit Long Mini Futures kann auf steigende Kurse, mit Short Mini Futures auf fallende Kurse gesetzt werden. Die Produkte haben eine unbegrenzte Laufzeit, sofern diese nicht durch das Erreichen der Stop-Loss Barriere vorzeitig beendet wird. Zudem steht eine breite Auswahl an Basiswerten zur Verfügung, wie Aktien, Indizes, Rohstoffe, Edelmetalle, Zinsinstrumente, Währungspaare und Kryptowährungen.

Funktionsweise Mini Futures

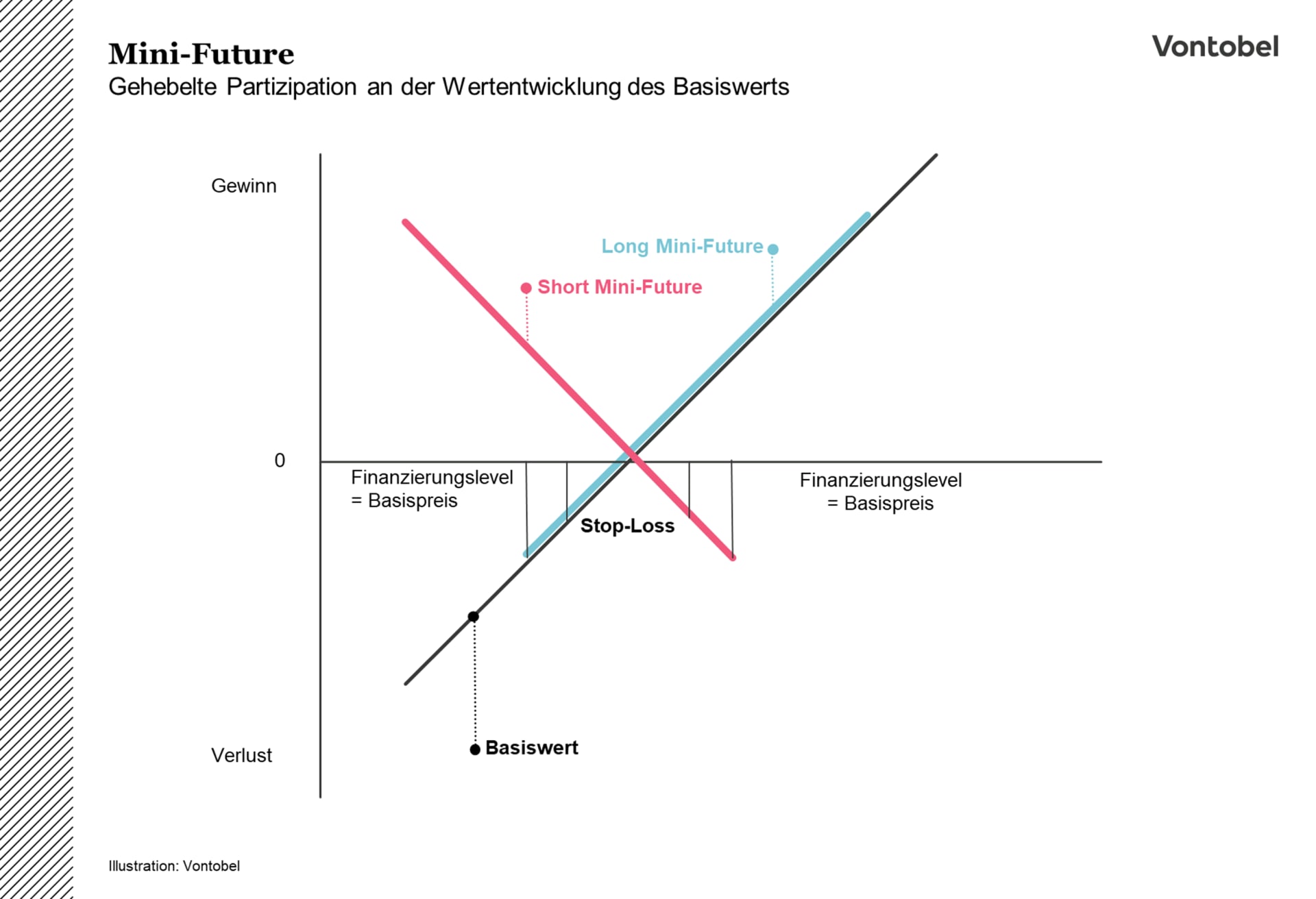

Durch die Hebelwirkung von Mini Futures ist eine überproportionale Partizipation an der Wertentwicklung eines Basiswerts möglich. Im Vergleich mit einer Direktinvestition in einen Basiswert erfordert eine Investition in einen Mini Future einen geringeren Kapitaleinsatz. Die gehebelte Wirkung entsteht dadurch, dass Anleger nur einen Bruchteil des Preises des Basiswerts aufbringen, während der Emittent den restlichen Teil finanziert. Wichtiger Bestandteil von Mini Futures ist die Stop-Loss Barriere. Erreicht der Basiswert diese Barriere, so verfällt ein Mini Future automatisch, wobei abhängig von der Wertentwicklung des Basiswerts ein möglicher Rückzahlungsbetrag an Anleger zurückbezahlt werden kann. Generell wird die Stop-Loss Barriere monatlich und zusätzlich an den Tagen angepasst, an denen der Basiswert «ex Dividende» (also ohne Dividende) oder ohne andere auf den Basiswert gezahlte Ausschüttungen gehandelt wird.

Die Preisbildung von Mini Futures weist eine hohe Transparenz auf, da sich die Preisbildung direkt vom Kurs des Basiswerts berechnen lässt. Der sogenannte Basispreis beschreibt den vom Emittenten finanzierten Anteil am Basiswert. Der innere Wert eines Mini Future lässt sich durch die Differenz zwischen dem Kurs des Basiswerts und dem Basispreis bilden.

Besonderheiten von Mini Futures

Mithilfe von Mini Futures können sich Anleger sowohl für steigende (Long) als auch fallende (Short) Kurse des Basiswerts positionieren. Mini Futures besitzen keine feste Laufzeit (Open-End) und verfallen automatisch, falls der Basiswert die Stop-Loss Barriere erreicht. Sie können darüber hinaus vom Emittenten mit der in den Bedingungen angegebenen Frist gekündigt werden.

Im Vergleich zu anderen Derivaten wie klassischen Warrants und Futures besitzen Mini Futures interessante Eigenschaften. Die Volatilität (Schwankungsbreite) spielt im Gegensatz zu klassischen Optionsscheinen keine Rolle. Zudem haben Mini Futures keinen Zeitwert. Im Vergleich zu klassischen Futures ist zudem der maximale Verlust auf den Kapitaleinsatz beschränkt, womit bei Mini Futures keine Nachschusspflicht entstehen kann.

Zu beachten sind auch die Risiken dieser Produktkategorie. Der Hebeleffekt kann in beide Richtungen wirken und kann dadurch auch zu überproportionalen Kursverlusten führen. Zwar kann dem Anleger im Falle eines Stop-Loss-Ereignisses, also wenn der Basiswert die Barriere erreicht, ein Restbetrag ausbezahlt werden, dies hängt jedoch von der Wertentwicklung des Basiswerts ab. Mini Futures können bei ungünstiger Wertentwicklung des Basiswerts auch wertlos verfallen. Ein Totalverlust des Kapitaleinsatzes ist daher möglich.

Kosten von Mini Futures

Für die Finanzierung des Mini Future auf Höhe des Basispreises fallen Kosten im Mini Future an. Diese Kosten werden durch den Referenzzinssatz zuzüglich des aktuellen Finanzierungsspreads bestimmt. Die Weitergabe dieser Kosten erfolgt durch die tägliche Anpassung des Basispreises (auch Ausübungspreis genannt). Sie mindern daher die Wertentwicklung des Mini Future.

Breite Auswahl an Anlageklassen

Mit Mini Futures steht Anlegern eine breite Auswahl an investierbaren Anlageklassen zur Verfügung. Mini Futures sind für die Anlageklassen Aktien, Indizes, Rohstoffe, Edelmetalle, Zinsinstrumente, Währungspaare und Kryptowährungen erhältlich.

Portfolioabsicherung mit Mini Futures

Mini Futures können auch für die Absicherung von bestehenden Wertpapierpositionen eingesetzt werden. Anleger können sich in einem solchen Fall vor einem möglichen Kursverfall schützen bzw. Verluste in bestehenden Wertpapierpositionen durch einen Mini Future mit entgegengesetzter Marktrichtung ausgleichen. Dieser Mechanismus setzt sofort nach dem Kauf ein und endet bei Erreichen der Stop-Loss Barriere durch den Basiswert.

Vor- und Nachteile bei Mini Futures

Vorteile

- Volatilität spielt keine Rolle

- Geringerer Kapitaleinsatz als bei Direktinvestition

- Überproportionale Partizipation an steigenden und fallenden Kursen möglich

- Transparente Preisbildung

- Breite Auswahl an Anlageklassen

Nachteile

- Marktrisiko des Basiswerts

- Hebelwirkung wirkt in beide Richtungen

- Überproportionaler Verlust bis hin zum Totalverlust ist möglich

- Emittentenrisiko (Emittent bzw. Garant kann seine Verpflichtungen aus dem Produkt nicht erfüllen)

- Währungsrisiko bei Basiswerten in Fremdwährungen

FAQ

Der Kurs des Basiswerts hat die Stop-Loss Barriere berührt – was passiert jetzt?

Bei einem Long Mini Future liegt die Stop-Loss Barriere grundsätzlich oberhalb des Basispreises. Hat der Kurs des Basiswerts die Stop-Loss Barriere berührt oder unterschritten, wird der Handel des Long Mini Futures ausgesetzt. Durch den Eintritt dieses Barrieren- oder Stop-Loss-Ereignisses wird für die Bestimmung des Restwertes des Produkts der Stop-Loss-Referenzpreis herangezogen. Liegt dieser relevante Kurs oberhalb des korrespondierenden Basispreises, ergibt sich ein positiver Rückzahlungsbetrag. Es kann aber durchaus sein, dass Mini Futures wertlos verfallen. Der Rückzahlungsbetrag wird nach Eintreten des Stop-Loss-Ereignisses ermittelt und im Anschluss auf der Produktseite veröffentlicht.

Wie kommt die Hebelwirkung zustande?

Anleger finanzieren bei einer Anlage in einen Mini Future nur einen Teil der Gesamtinvestition. Der Hauptanteil in Höhe wird durch den Emittenten bereitgestellt. Die Hebelwirkung kommt dadurch zustande, dass Anleger nur einen Teil des Basiswerts bezahlen müssen, aber an der gesamten Bewegung des Basispreis partizipieren. Je größer die Differenz zwischen dem Kurs des Basiswerts und dem Basispreis ist, desto geringer ist der Hebel. Den höchsten Hebel besitzen Mini Futures, bei denen der Basiswert sich bereits in der Nähe der Stop-Loss Barriere befindet. Grundsätzlich ist die Höhe des Hebels aber eine Zeitpunktbetrachtung und ändert sich mit der Veränderung des Kurses des zugrundeliegenden Basiswerts.

Aus welchem Grund ändern sich Basispreis und Stop-Loss Barriere?

Da der Emittent in Höhe des Basispreises den Hauptanteil der Gesamtinvestition finanziert, müssen Anleger für die Finanzierungskosten aufkommen. Aufgrund der fehlenden Laufzeitbegrenzung bei Mini Futures können die Finanzierungskosten nicht über ein Aufgeld übertragen werden. Aus diesem Grund kommt es zu einer Anpassung des Basispreises sowie der Stop-Loss Barriere. Halten Anleger einen Mini Future über Nacht, wird der Basispreis jeweils um einen Betrag in Höhe der Zinsen (Finanzierungskosten) angepasst. Der Basispreis wird täglich und die Stop-Loss Barriere monatlich angepasst.

Wodurch unterscheiden sich Mini Futures von klassischen, börsengehandelten Futures-Kontrakten?

Die Anlage über Mini Futures unterscheidet sich vom Investment über klassische Future-Kontrakte vor allem durch das Vorhandensein einer Stop-Loss Barriere sowie durch die potenziell unbegrenzte Laufzeit bei Mini Futures. Aufgrund der Stop-Loss Barriere sind bei Mini Futures mögliche Verluste auf das investierte Kapital beschränkt. Bei klassischen Future-Kontrakten hingegen besteht eine Nachschusspflicht (Margin) im Falle eines Verlustes.

Eignen sich Mini Futures auch als Absicherungsinstrument?

Mini Futures können durchaus ein geeignetes Instrument sein, um Portfolios gegen potenzielle Kursverluste abzusichern bzw. Verluste in anderen Positionen auszugleichen. Da sie nicht von Veränderungen in der Volatilität beeinflusst werden, könnte ein Aktienindex-Portfolio beispielsweise durch einen Short Mini Future auf den betreffenden Aktienindex effizient und kostengünstig abgesichert werden. Die Transaktionskosten sind in der Regel niedriger im Vergleich zum Verkauf der Direktanlage. Ein weiterer Vorteil ist, dass die Absicherung sofort nach dem Kauf greift. Bei ungünstiger Wertentwicklung des Basiswerts bestehen jedoch die oben genannten Verlustrisiken, insbesondere durch die Hebelwirkung.

Wichtige Bestandteile von Mini Futures sind der Basispreis und die Stop-Loss Barriere. Verändern sich diese Faktoren im Lauf der Zeit?

Sowohl Basispreis als auch Stop-Loss Barriere werden angepasst. Allerdings gibt es Unterschiede betreffend Häufigkeit und Hintergrund dieser Anpassungen.

Der Basispreis wird am Ende eines jeden Anpassungstags angepasst. Als Anpassungstag gilt jeder Tag von Montag bis Freitag nach dem Tag der Anfangsfixierung. Der aktuelle Basispreis kann auf der jeweiligen Produktseite eingesehen werden. Dort werden auch die täglichen Anpassungsmitteilungen unter «Produktgeschichte» veröffentlicht.

In der Praxis bedeutet eine Anpassung des Basispreises für Long Produkte eine Erhöhung des Basispreises und für Short Produkte eine Reduktion des Basispreises.

Die Stop-Loss Barriere wird am ersten Anpassungstag jedes Monats und zusätzlich an den Tagen angepasst, an denen der Basiswert «ex Dividende» (also ohne Dividende) oder ohne andere auf den Basiswert gezahlte Ausschüttungen gehandelt wird. Nach Ermessen der Berechnungsstelle kann eine Anpassung bei Bedarf an jedem Anpassungstag möglich sein. Die aktuelle Stop-Loss Barriere wird mithilfe des aktuellen Basispreises und des aktuellen Stop-Loss-Puffers ermittelt. Die genaue Formel kann in den Bedingungen für den betreffenden Mini Future eingesehen werden, die über die Produktseite abrufbar sind. Die aktuelle Stop-Loss Barriere kann ebenfalls auf der jeweiligen Produktseite eingesehen werden.

Risiken

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.