Investors’ Outlook: Augen auf die Endzone gerichtet

Zum Jahresauftakt fiel die US-Inflation höher als erwartet aus – eine kalte Dusche für die Anleger, welche die Zinswende der US-Notenbank Fed und anderer Zentralbanken herbeisehnten. Der Markt war wohl zu optimistisch, als er Zinssenkungen bereits für März vorwegnahm. Dies führte zu Enttäuschung, die in der jüngsten Marktvolatilität zum Ausdruck kam. Der Inflationstrend zeigt aber weiterhin nach unten, und die größte Volkswirtschaft der Welt schlägt sich allen Widrigkeiten zum Trotz nach wie vor gut.

Was auf dem Spielfeld ablief

Der Februar bot Anlegern eine Fülle überraschender Wirtschaftsdaten, die sie eingehend prüften und daraus die künftigen Zentralbank-Maßnahmen abzuleiten versuchten.

Im Rampenlicht standen die US-Notenbank Fed und die US-Wirtschaft, deren Daten wiederholt einen robusten Arbeitsmarkt sowie Konsum bestätigten. Hinzu kommt, dass das verarbeitende Gewerbe und der Dienstleistungssektor – letzterer macht rund zwei Drittel des US-BIP aus – wieder Fahrt aufnehmen. Daher verwundert nicht, dass die Zuversicht für eine weiche Landung der Wirtschaft, also eine zyklische Abschwächung ohne Rezession, wächst. Eine Rezession wird immer unwahrscheinlicher, falls sich der Arbeitsmarkt und der Konsum in den kommenden Monaten nicht abschwächen. Die US-Notenbank Fed jedenfalls hält an dem auf ihren Prognosen vom Dezember 2023 beruhenden Plan fest, ihren Leitzins im laufenden Jahr um 75 Basispunkte zu senken.

Anderen Ländern geht es weniger gut. Das auf den vierten Rang unter den weltweit größten Volkswirtschaften verdrängte Japan und Großbritannien sind in die Rezession abgerutscht. Die Eurozone ist knapp an ihr vorbeigeschrammt. Kürzlich gab die Europäische Kommission bekannt, sie erwarte nun für 2024 weniger Wachstum als in ihrer letzten Prognose und die Zahl der Konkursmeldungen sei im vierten Quartal 2023 gestiegen. Angesichts dessen und der abflauenden Inflation dürfte die Europäische Zentralbank ihren Leitzins in den kommenden Monaten senken. Die Schweizerische Nationalbank könnte den anderen Zentralbanken zuvorkommen, nachdem die Inflation in der Schweiz im Januar überraschend nachließ, obwohl seit Jahresbeginn Strom mehr kostet und der Mehrwertsteuer-Satz höher ist.

In China halten sich die geldpolitischen Entscheidungsträger allem Anschein nach mit umfangreichen Konjunkturpaketen zurück. Stattdessen greifen sie der Wirtschaft mittels vereinzelter, bescheidener Maßnahmen unter die Arme.

Wehrt China den Fehlgriff ab, den Japan einst tat?

Der Sony-Walkman als begehrte technologische Spielerei, die ersten Spielkonsolen von Nintendo, welche die Kinderherzen höherschlagen ließen, die Autos von Toyota und Honda, welche die Straßen der Welt eroberten – diese japanischen Erfolgsgeschichten verkörperten den Phönix, der aus der Asche stieg, nachdem der Zweite Weltkrieg die Industrie des Landes beinahe zerstört hatte. Doch das Wirtschaftswunder Japan war nicht von Dauer und mündete in der „Verlorenen Dekade“. Dann lief ihm China den Rang als zweitgrößte Volkswirtschaft der Welt ab. Ein Vergleich des gestrigen Japans mit dem heutigen China wirft die Frage auf, ob Letzterem ein ähnliches Schicksal widerfahren könnte.

Japan erlebte nach dem Zweiten Weltkrieg bis in die frühen 1990er Jahre einen Wirtschaftsboom. 1988 übertraf der theoretische Wert des Landes jenen der flächenmäßig fast 25-mal größeren USA um das Vier- bis Fünffache, und die Preise für Immobilien kletterten in schwindelerregende Höhen. Ein Jahr später hatten acht der weltweit zehn größten Unternehmen, gemessen an der Marktkapitalisierung, ihren Sitz in Japan, und der Aktienindex Nikkei 225 erklomm ein Hoch nach dem anderen.

Die Entscheidungsträger der japanischen Notenbank (BoJ) waren in Sorge um die überhitzte Konjunktur, griffen aber kaum ein, vor allem nach dem Schock des Schwarzen Montags von 1987. Doch Ende 1989 hob Yasushi Mieno, gerade erst eine Woche im Amt als neuer BoJ-Chef, den Leitzins an und ließ verlauten, dieser Schritt werde der Binnenwirtschaft zu einem nachhaltigen Wachstum verhelfen und gleichzeitig Preisstabilität gewährleisten. In den Monaten danach erfolgten weitere Zinserhöhungen. Dann platzte die Vermögensblase mit dem Resultat einer Bilanzrezession und der „Verlorenen Dekade“. Bis 1992 verlor der Nikkei 225 fast zwei Drittel an Wert. Die Immobilienpreise brachen bis 2001 um rund 70 % ein.

China – das „Japan 2.0"?

China weist beachtenswerte Ähnlichkeiten zu Japan auf, etwa die hohe Verschuldung. In Japan beliefen sich die Schulden der Privathaushalte in den 1990er Jahren auf fast 70 % des Bruttoinlandprodukts (BIP). Die Verschuldung Chinas schwoll von etwa 11 % Anfang der 2000er Jahre auf 62 % im dritten Quartal 2023 (zuletzt verfügbare Daten) an.

Auch die Lage an Chinas Immobilienmarkt erinnert an das, was in Japan geschah. Nach Jahren rasant steigender Wohnungspreise in China geriet das stark fremdfinanzierte Geschäftsmodell von Immobilien-Entwicklern unter Druck. Im Januar ordnete ein Gericht in Hongkong die Liquidation des ins Schlingern geratenen Immobilien-Riesen Evergrande an. Eine weitere Eskalation der Krise könnte drastische Folgen zeitigen, macht doch der Immobilienmarkt fast 30 % des chinesischen BIP aus. Dieses wird sich laut dem Internationalen Währungsfonds von rund 5 % für 2023 auf 4,6 % für 2024 und 3,5 % für 2028 verlangsamen. Das verdeutlicht der nachlassende Preisdruck, wobei sich eine Verstärkung der Deflation abzeichnet. Günstigere Preise bergen aber das Risiko, dass Konsumenten, auf weitere Preissenkungen hoffend, ihre Käufe aufschieben und so eine Deflationsspirale auslösen – wie in Japan, wo diese Jahrzehnte anhielt.

Beide Länder kämpfen mit ungünstigen demografischen Trends. So schrumpft etwa der Bevölkerungsanteil Erwerbstätiger.

Auch die Fertilitätsrate (Anzahl Geburten pro Frau) sinkt. In Japan erreichte sie 1967 mit 2,2 ihren Höchststand, sank dann kontinuierlich auf 1,5 Anfang der 1990er Jahre und stagniert seit 2020 bei 1,3. In China ist sie mit 1,2 (zuletzt verfügbare Zahl für 2021) sogar noch niedriger.

Ebenfalls an Japan erinnert, wie sich Chinas Beziehung zu den USA in den letzten Jahren verschlechterte (Handelskrieg, Rückverlagerung der Produktion in die Heimat etc.), womit sich China zunehmende

Kritik aus den USA wegen unfairer Handelspraktiken einhandelte.

Was spricht gegen eine Japanisierung Chinas?

Als erstes scheint Chinas Wirtschaft zwar mit einem überhitzten Immobilienmarkt, nicht aber mit einer Blase am Aktienmarkt zu kämpfen. Auf dem Höhepunkt der japanischen Blase handelte der Nikkei 225 bei einem Kurs / Gewinn-Verhältnis (KGV) von 70 ×. Der Shanghai Composite handelt derzeit bei 12 ×.

Des Weiteren wertete der japanische Yen nach dem Plaza-Abkommen[1] von 1985 innerhalb weniger Monate um 20 % auf. Der chinesische Yuan wird dies nicht tun, weil Chinas Behörden ihn steuern.

Außerdem ist China trotz seines wachsenden weltweiten Einflusses immer noch ein Schwellenland. Auch Trends wie die seit Jahren zunehmende Verstädterung sprechen gegen eine Japanisierung Chinas, da solche oftmals mit einem höheren Wirtschaftswachstum einhergehen. Und nicht zuletzt sind die chinesischen Entscheidungsträger im Vorteil, können sie doch aus der Wirtschaftsgeschichte Japans Lehren ziehen.

Denkanstoß

Auch wenn wir zwischen dem heutigen China und dem Japan der 1980er und 1990er Jahre einige Parallelen ausmachen können, hinkt der Vergleich. Wäre China in der gleichen Situation wie Japan, würde dies die gesamte Weltwirtschaft in Mitleidenschaft ziehen. Denn China steuert einen wesentlich größeren Anteil zum weltweiten BIP bei und ist auch für die Rohstoffmärkte essenziell. China wird seine Wirtschaft wohl eher mittels unterstützender Fiskalpolitik als mittels Geldpolitik ankurbeln müssen.

US-Notenbank Fed im Dilemma

Zurzeit befindet sich die US-Notenbank Fed in einer Situation, die normalerweise begrüßenswert wäre: Die Inflation ist rascher gesunken als vermutet. Dies stellt die Fed aber vor ein Dilemma.

Das Dilemma ist Folgendes: Während sich die Inflation kontinuierlich dem 2 %-Ziel der Fed nähert, sind die realen – also um die Inflation bereinigten – Zinssätze gestiegen, was die Wirtschaft zu stark belasten könnte (Grafik 1). Gemäß Fed-Schätzung verträgt der im besten Fall neutrale nominale Leitzins, der das Wachstum weder fördert noch bremst, eine Inflation von höchstens 2,5 % (real 0,5 %), ansonsten leidet die Wirtschaft. Aufgrund dessen könnte die Fed den Leitzins ohne Weiteres senken und dennoch beteuern, ihn noch für längere Zeit auf hohem Niveau zu belassen. Denn die Geldpolitik bliebe restriktiv. Die Herausforderung besteht darin, Zeitpunkt und Ausmaß der Zinssenkungen zu bestimmen, die im zweiten Quartal 2024 einsetzen dürften. Laut der jüngsten Zusammenfassung ihrer Wirtschaftsprognosen beabsichtigt die Fed, ihren Leitzins 2024 um mindestens 75 Basispunkte zu senken.

Restriktive Kreditvergabe

Der Senior Loan Officer Opinion Survey der Fed zeigt, dass durch die im vierten Quartal 2023 verschärften Kreditvergabe-Bedingungen der Banken die Kredit-Quote gegenüber den Vorquartalen sank. Eine signifikante Anzahl von Banken meldete unter dem Strich weniger Anfragen potenzieller Kreditnehmer zur Verfügbarkeit und den Bedingungen neuer Kreditlinien oder zur Aufstockung bestehender Fazilitäten.

Dies lässt darauf schließen, dass die US-Unternehmen nach wie vor überaus vorsichtig sind und sich mit Investitionen zurückhalten. Laut dem Umfrage-Bericht sinken offenbar die Investitionen in Anlagen und Ausrüstung sowie der Finanzierungsbedarf für Lagerbestände, Forderungen und Fusionen oder Übernahmen. Eine geringere Kreditaufnahme deutet häufig auf weniger Investitionen der Unternehmen und weniger Neueinstellungen hin, was wiederum das Wirtschaftswachstum belastet. In der Vergangenheit führten strengere Kreditvergabe-Bedingungen jeweils zu steigenden Renditeaufschlägen von risikoreicheren Unternehmens- gegenüber Staatsanleihen.

Taktischer Spielzug

Nachdem die Aktienkurse im November und Dezember fast ausnahmslos nach oben kletterten, sind die Anleger seit Anfang Januar wieder wählerischer. Einerseits beflügelten solide Daten zum Wirtschaftswachstum und starke Beschäftigungszahlen ihre Hoffnung auf eine weiche Landung. Andererseits veranlassten gemischte Inflationsdaten für Dezember und Januar zusammen mit einer starken Wirtschaft die Zentralbanken, die anstehenden Zinssenkungen aufzuschieben.

Allen voran die US-Notenbank Fed schlug an ihrer Sitzung Ende Januar einen deutlich restriktiveren Ton an. Zum Zeitpunkt des Verfassens dieses Berichts befinden sich die Märkte nach wie vor im Höhenflug: Der MSCI ACWI Net Total Return Index stieg seit Jahresbeginn um mehr als 3 % auf ein Rekordhoch über dem letzten Höchststand vom Dezember 2021.

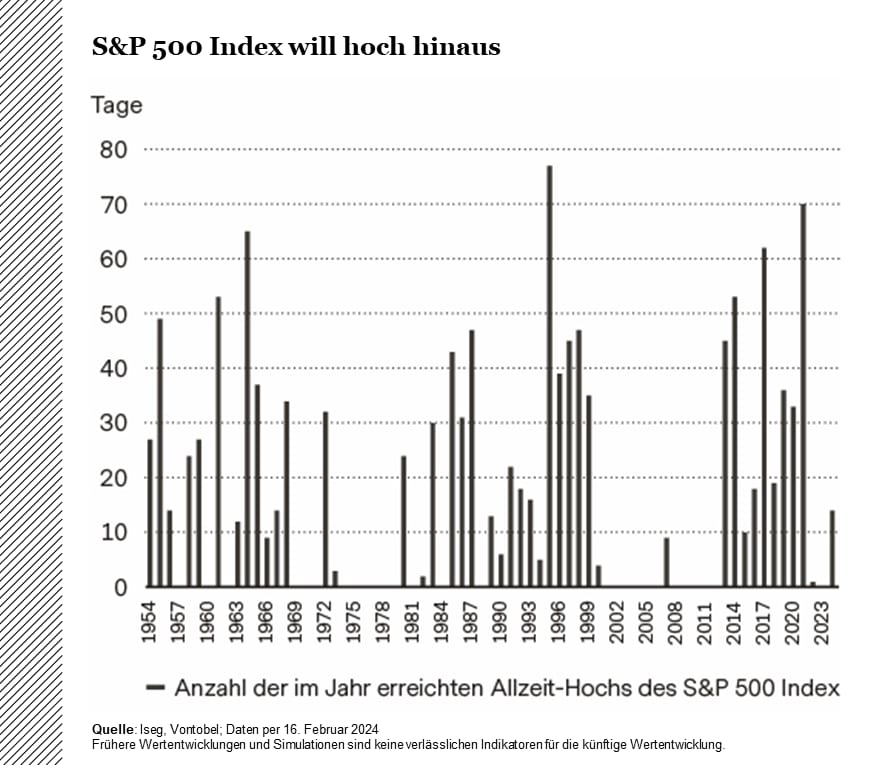

Der US-Aktienmarkt bleibt eine wichtige Triebfeder für die globalen Indizes, ähnlich wie im vergangenen Jahr, als technologiebezogene US-Mega-Caps voranpreschten. In den USA trieben ermutigende Unternehmensgewinne vor allem der Technologie-Giganten und begünstigende makroökonomische Daten den S&P 500 Index erstmals über die Marke von 5 000 Punkten auf sein vierzehntes Allzeithoch seit Anfang 2024.

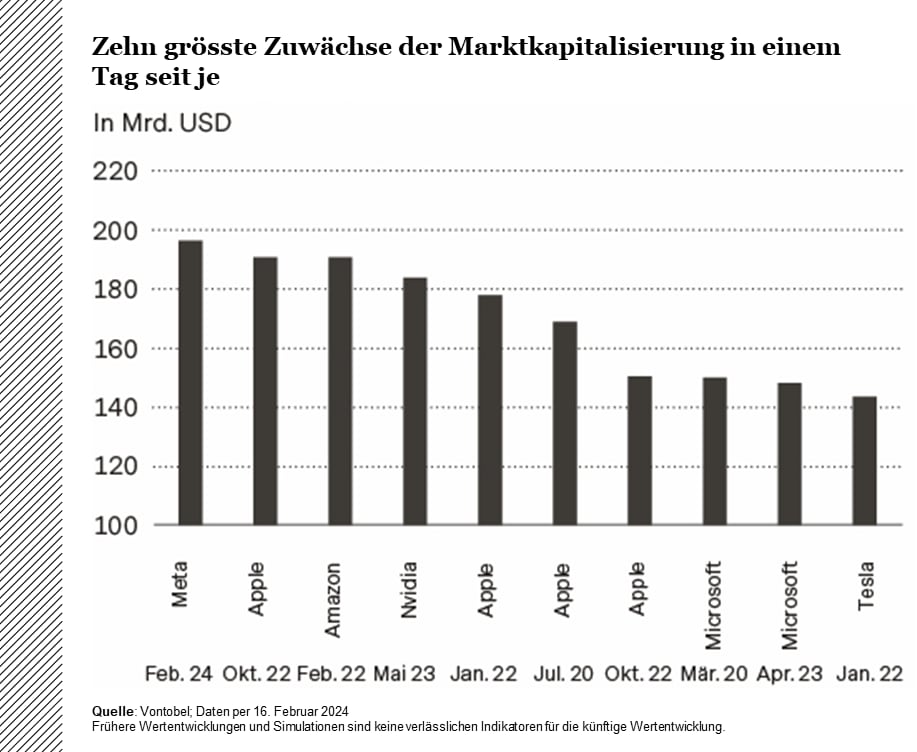

Im Februar stieg die Marktkapitalisierung innerhalb von nur einem Tag so markant wie noch nie, angeführt von Meta mit einer Zunahme von nahezu 200 Mrd. US-Dollar nach Bekanntgabe der Ergebnisse für das vierte Quartal 2023.

In Europa sieht das Bild ähnlich aus: Der Stoxx Europe 600 Index liegt ebenfalls im Plus, angeführt von den Sektoren Technologie, Kommunikationsdienste, zyklische Konsumgüter (in erster Linie Luxusgüter) und Finanzen. Das Schlusslicht bilden die Schwellenländer, die sich noch in Konsolidierung befinden. Chinesische Aktien spiegeln das Stocken von Chinas Wirtschaft, wie es in enttäuschenden Einzelhandelsumsätzen und einer weiteren Verschlechterung am dortigen Immobilienmarkt zum Ausdruck kommt.

Blick voraus

Die Wachstumsprognosen für 2024 und 2025 sind eher verhalten. Die voraussichtlich weniger restriktive Rhetorik der Zentralbanken dürfte den Bewertungen zugutekommen. Ein weiterer wichtiger Faktor ist die derzeit in Geldmarkt-Fonds geparkte Liquidität, die mit über 6 Billionen US-Dollar ein Allzeithoch erreicht hat.

Wirtschaft drillt Ölpreis

Öl bekam jüngst Unterstützung von einigen geopolitischen Ereignissen – den Angriffen auf die russische Öl-Infrastruktur, gescheiterten Bemühungen um einen Waffenstillstand im Gaza-Streifen, den Unsicherheiten im Roten Meer. Trotz der angespannten Lage handelt Öl jedoch seit Monaten in einer Spanne zwischen 75 und 85 US-Dollar.

Nachfrageseitig gibt es gemischte Signale. So reduzierte beispielsweise die Internationale Energieagentur ihre Prognose für die globale Ölnachfrage. Diese soll 2024 aufgrund der schwächelnden chinesischen Wirtschaft nur noch um 1,2 Millionen Barrel pro Tag (mbpd) wachsen, weniger als zuvor prognostiziert (1,3 mbpd). Die Organisation erdölexportierender Länder (OPEC) ist mit 2,25 mbpd deutlich optimistischer. Gleichzeitig stützen reisefreudige Konsumenten die Kerosinnachfrage, während solide US-Wirtschaftsdaten die Hoffnung auf eine weiche Landung der Wirtschaft beflügeln.

Angebotsseitig fiel laut der Energy Information Administration die US-Ölproduktion – nach dem Rekordhoch von über 13,3 mbpd Ende 2023 – im Januar tiefer als erwartet aus (12,6 mbpd). Wegen extremer Wetterbedingungen froren Bohrlöcher zu und Pipelines ein. Dies sowie geplante Abschaltungen ließen die Raffinerie-Aktivität einbrechen. Beinahe zeitgleich wurde bekannt, dass der US-Öllagerbestand in der ersten Februarwoche stärker als erwartet gestiegen war (der Energy Information Administration zufolge um 12 Millionen Barrel, deutlich mehr als die erwarteten 2.6 Millionen Barrel). Einige werteten dies als Zeichen einer schwächelnden Nachfrage, auch wenn dies zum Teil auf die geringere Raffinerie-Aktivität zurückzuführen sein dürfte.

OPEC kürzt Fördermengen weiterhin

Die OPEC und ihre Partner (OPEC+) setzen die angekündigten Fördermengen-Kürzungen fort. Saudi-Arabien ließ bereits durchblicken, dass die Kürzungen auch über das erste Quartal hinaus fortgesetzt werden könnten. Doch angesichts der angehäuften Überschusskapazität und der Tatsache, dass Saudi-Arabien das Gros der Kürzungen allein schultern muss, bestehen Zweifel, ob den Worten wirklich Taten folgen werden (Grafik 2). Zudem werteten einige die Kehrtwende bei der geplanten Kapazitätserweiterung von Saudi Aramco als „bearishes“ Zeichen. Saudi-Arabien hatte den Energiekonzern angewiesen, bis 2027 eine maximale Kapazität von 12 mbpd anzustreben, eine Million weniger als zuvor angekündigt.

Falls die geopolitischen Spannungen eskalieren oder Chinas Wirtschaft sich deutlich erholt, könnte der Ölpreis befeuert werden. Bleiben unerwartete Schocks aus, dürfte sich der Ölpreis weiterhin in einer Spanne zwischen 75 und 85 US-Dollar bewegen.

Schweiz überrascht

Im Januar verlor der Schweizer Franken gegenüber dem Euro leicht und gegenüber dem US-Dollar stärker an Wert. Angesichts dessen äußerte der Präsident der Schweizerischen Nationalbank (SNB), Thomas Jordan, wachsende Besorgnis über die Frankenstärke und deren Belastung für Schweizer Unternehmen. Dieses Eingeständnis kann als erster Schritt hin zu einer aktiven Abwertung des Frankens gesehen werden.

Wenn eine Wirtschaftsabkühlung und ein deflationäres Umfeld Sorgen bereiten, ist eine starke Währung wenig hilfreich. Auch wenn die SNB nicht sofort Devisenreserven zu verkaufen beginnt, könnte sie allein schon durch das Unterlassen von Devisenkäufen bei geringeren Zinsen den Franken im Jahresverlauf 2024 schwächen. Die Inflationsdaten in der Schweiz überraschten im Januar, weshalb die SNB ihren Leitzins früher senken könnte als erwartet. Die Inflation der Konsumentenpreise insgesamt stieg um 1,3 % gegenüber Vorjahr, was deutlich unter den Prognosen der Wirtschaftsexperten von 1,7 % lag. Die Kerninflation – sie schließt volatile Komponenten wie Energie und Lebensmittel aus – fiel von 1,5 % auf 1,2 %.

Dieser Rückgang kam ziemlich überraschend, da einige Preise in der Schweizer Wirtschaft kontrolliert werden. Zudem stiegen zu Anfang des Jahres die Stromkosten und der Mehrwertsteuer-Satz. Wirtschaftsexperten fassten ursprünglich September ins Auge für eine erste Leitzins-Senkung der SNB. Doch weil die Inflation stärker als erwartet gesunken ist, haben einige den Zeitpunkt nun vorverlegt. Die vom Markt implizierte Wahrscheinlichkeit einer Zinssenkung um 25 Basispunkte im März hat sich von rund 30 % auf mehr als 60 % verdoppelt. Da die SNB als einzige unter ihren globalen Pendants vierteljährliche Sitzungen abhält, ist sie weniger flexibel.

US-Dollar erstarkt wieder

Dass der Euro im Januar gegenüber dem US-Dollar abwertete, ist zum Teil auch die Korrektur des übertriebenen Ausverkaufs des US-Dollar im November und Dezember 2023 (Grafik 2). Wegen des augenfälligen Kontrasts zwischen den starken US-Wirtschaftsindikatoren und den schwachen Zahlen der Eurozone hat der Optimismus gegenüber dem Euro-Dollar-Wechselkurs einen schweren Stand. Fraglich ist, ob die wirtschaftlichen Rahmenbedingungen in den USA günstig bleiben. Davon hängt ab, wie sich die Zinsen und der US-Dollar entwickeln werden.

Das Augenmerk der Anleger haftet auf dem Zeitpunkt der Zinswende. Die Europäische Zentralbank (EZB) ließ verlauten, auf der Januar-Sitzung über Leitzins-Senkungen zu diskutieren sei verfrüht. Sie steuert aber darauf zu. EZB-Präsidentin Christine Lagarde wirkte den Markterwartungen entgegen, indem sie betonte, es brauche noch mehr Daten und mehr Fortschritte im Kampf gegen die Inflation.

Hinweis: Diese Präsentation enthält Bezugnahmen auf die Wertentwicklung in der Vergangenheit und Schätzungen zur zukünftigen Wertentwicklung. Die Wertentwicklung in der Vergangenheit und Schätzungen zur zukünftigen Wertenentwicklung sind kein verlässlicher Indikator für zukünftige Ergebnisse.

Autoren

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist

Risiken

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.