Investors’ Outlook: Vorsprung dank Weitsicht

Inflation hoch oder runter, Rezession ja oder nein: Monat für Monat hoffen die Weltmärkte auf abschließende Antworten in neu veröffentlichten Wirtschaftsdaten. Wer abwartet, bis sie kommen, kann nur noch reagieren. Wer aber in Szenarien denkt, kann Chancen antizipieren. Genau dafür schaffen die Vontobel Experten im Investment Outlook 2024 die Grundlagen.

Check des Wirtschaftszustands

Im November ließen die Zentralbanken mit Nachdruck verlauten, die Geldpolitik müsse lange genug restriktiv bleiben. Weil aber die US-Konjunkturdaten eine Abschwächung des Arbeits- und des Immobilienmarktes anzeigten, fragten sich die Anleger, was denn „lange genug“ genau heißt. Dass sich die US-Wirtschaft abschwächt, dürfte klarer ersichtlich sein, sobald die aggressiven Leitzins-Erhöhungen ihre volle Wirkung zeitigen. Deshalb bleibt die Multi Asset Boutique von Vontobel bei ihrer Einschätzung, dass die USA in der ersten Jahreshälfte 2024 in eine Rezession abgleiten dürften.

In den kommenden Wochen und Monaten dürften einige Faktoren wegfallen, welche die US-Wirtschaft bisher stützten und sie vor einer Rezession bewahrten. Dazu gehören die Ersparnisse aus der Zeit der Pandemie und die überraschende Widerstandskraft des Arbeitsmarktes. Der springende Punkt ist somit, wie lange die US-Konsumlaune noch gut und der Wirtschaft förderlich bleibt.

Die Weltwirtschaft ist zu schwach, um den starken Anstieg der Anleihenrenditen zu verkraften. Selbst ohne Rezession könnte die US-Notenbank Fed bald gezwungen sein, ihren Leitzins zu senken. Denn ihre Geldpolitik ist für das aktuelle Inflationsniveau zu restriktiv. Im September fiel zum Beispiel die Teuerung der US-Konsumentenpreise von 3,7 Prozent auf 3,2 Prozent und jene der US-Produzentenpreise von 1,9 Prozent auf 1,3 Prozent gegenüber dem Vorjahr. Dies ist den Anlegern nicht entgangen, weshalb die Märkte aktuell eine Wahrscheinlichkeit von knapp 60 Prozent einpreisen, dass der US-Leitzins bis Mai 2024 um mindestens 25 Basispunkte gesenkt wird.

Diesseits des Atlantiks ist das Wirtschaftswachstum der Eurozone mit Blick auf die Einkaufsmanagerindizes (PMI) besorgniserregend. Diese signalisieren, dass die Konjunktur auf der Stelle tritt. Dem letzten Quartal mit schrumpfendem Bruttoinlandprodukt könnte durchaus ein zweites solches folgen – eine sogenannt technische Rezession. Weil sich die Wirtschaft der Eurozone in desolatem Zustand befindet und sich die Inflation deutlich verlangsamte, könnte die Europäische Zentralbank ihren Leitzins sogar vor der Fed zu senken beginnen. In China erwarten wir vor der zweiten Jahreshälfte 2024 keine nennenswerten Konjunkturimpulse.

Wirtschaftsausblick 2024

Das Börsenjahr 2023 neigt sich seinem Ende zu. Die Anleger dürften es – im Gegensatz zum äußerst schwierigen Vorjahr – als zufriedenstellend abhaken. Dies nicht zuletzt dank der Entwicklung der Wirtschaft, die beim Wachstum nach oben, bei der Inflation nach unten überraschte. Wird es nächstes Jahr so weitergehen?

Das Weltwirtschaftswachstum überraschte im Jahresverlauf 2023, auch wenn es unter dem langfristigen Durchschnitt lag, praktisch durchgehend nach oben (Grafik 1).

Die meisten Ökonomen rechneten mit einer Rezession, aber die hohe Inflation und der steile Leitzins-Anhebungszyklus machten den Unternehmen und den Konsumenten weniger zu schaffen als befürchtet. Die Firmen schoben die Aufnahme neuer Kredite zu hohen Zinsen hinaus und bauten offene Stellen ab, anstatt Mitarbeiter zu entlassen. Die Konsumenten zehrten von ihren Ersparnissen aus der Zeit der Pandemie, und der stabile Arbeitsmarkt blieb ihnen gut gesinnt. Überdies erwies sich die Fiskalpolitik als überraschend expansiv, wobei die US-Regierung besonders großzügige Stützungsmaßnahmen sprach.

Rezession oder nicht?

Die zentrale Frage für 2024 lautet: Kann die Inflation besiegt werden, ohne dass die Wirtschaft in eine Rezession abgleitet? Es wäre das erste Mal überhaupt. Die Wirtschaft weist wegen der höheren Zinsen bereits Risse auf. Wir erinnern an die Bankenkrise vom letzten Frühling. Je länger die Zinsen hoch bleiben, desto tiefere Spuren werden sie hinterlassen. Schliesslich handelt es sich um den stärksten Anstieg der Realzinsen seit den frühen 1980er Jahren (Grafik 2). Bereinigt um die Inflation liegen die Zinsen aktuell auf einem 15-Jahre-Hoch, wobei die weltweite Verschuldung deutlich höher ist als damals.

Die Gewinne der Unternehmen wachsen nicht mehr, abgesehen von ein paar US-Technologie-Giganten oder europäischen Luxusgüter-Produzenten. Gemäß Umfragen kürzen die Firmen ihre Pläne für Investitionsausgaben laufend. Viele Unternehmen sind gezwungen, den hohen Lohnforderungen der knapp vorhandenen Arbeitnehmer zum Ausgleich der Inflation nachzukommen. Setzt sich diese Entwicklung fort, werden einige Firmen nicht mehr auf Entlassungen verzichten können, um ihre Margen zu schützen.

Was macht die Konsumlaune in den USA?

Einschlägige Zahlen zeigen, dass der US-Konsument derzeit mehr Geld ausgibt, als er einnimmt. Dies bedeutet, dass er seine Ersparnisse aufbraucht oder sich neu verschuldet. In den USA stiegen die Kreditkarten-Schulden jüngst auf ein neues Allzeithoch von über einer Billion US-Dollar. Zinsen von mehr als 20 Prozent ziehen immer mehr Zahlungsausfälle nach sich (Grafik 3). Es scheint eher unwahrscheinlich, dass der US-Konsum unvermindert anhält und die Weltwirtschaft noch lange vor einer Rezession bewahren kann.

Die Folgen einer Rezession für die Inflation und die Politik der Zentralbanken liegen auf der Hand: Werden weniger Güter und Dienstleistungen nachgefragt, dürfte die Inflation zurück auf das Niveau vor Ausbruch der Pandemie sinken. Denn die globalen Lieferketten funktionieren wieder und die Lagerbestände vieler Hersteller von Gütern nehmen zu. Steigt bei geringerer Inflation die Arbeitslosigkeit, sind die globalen Zentralbanken gezwungen, ihre Leitzinsen deutlich zu senken.

Was könnte unerwartet anders kommen?

Als stützender Faktor für die Weltwirtschaft könnte die Inflation schneller als erwartet sinken, was die Unternehmen und Konsumenten entlasten würde. Darauf könnten rascher als erwartet Zinssenkungen folgen. Möglich wäre auch, dass China – als massgebliche Triebfeder für die Weltwirtschaft – ein grösseres Fiskalpaket lanciert, um seine Konjunktur wieder in Fahrt zu bringen. Als belastender Faktor könnte eine weitere Eskalation im Nahost-Konflikt eine zweite Inflationswelle auslösen. In diesem Fall würden die Zentralbanken ihre restriktive Haltung wohl beibehalten.

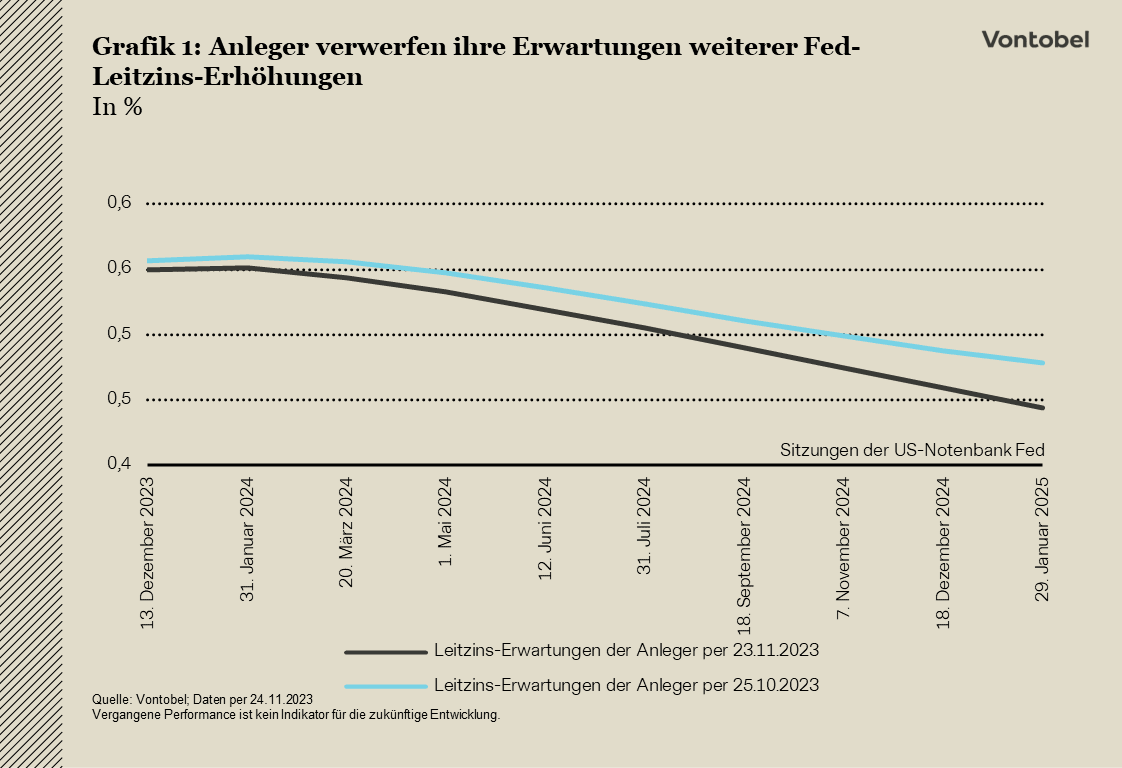

Sinneswandel: Anleger verwerfen weitere US-Leitzins-Anhebungen

Aufgrund der milderen Inflation und Anzeichen, dass die US-Wirtschaft langsamer wächst, setzten Anleger wieder vermehrt auf Anleihen. Die Renditen 10-jähriger Staatsanleihen gaben innerhalb eines Monats um über 50 Basispunkte nach. Im September preisten die Fed Funds Futures eine Wahrscheinlichkeit von 60 Prozent ein, dass der US-Leitzins nochmals angehoben wird. Inzwischen nehmen sie keine Erhöhungen mehr vorweg, sondern eine Leitzins-Senkung bis Mitte 2024 (Grafik 1).

In Anbetracht des Tempos und des Ausmaßes der Leitzins-Anhebungen während der ausgeprägtesten geldpolitischen Straffung seit mehr als vier Jahrzehnten bewies die US-Wirtschaft eindrückliche Widerstandskraft. Gemäß dem erwarteten Muster drosselte die straffere Geldpolitik die Aufnahme von Privatkrediten, das Wirtschaftswachstum hingegen blieb bislang außerordentlich robust. Diese Konjunkturresistenz und die begrenzte Wahrscheinlichkeit, dass die US-Notenbank Fed ihre Geldpolitik weiter strafft, wiegt die Anleger im Glauben, die Gefahr sei gebannt. Doch während sich Optimismus über eine womöglich abgewendete Rezession breit macht, zeigt der Conference Board Leading Economic Index weiterhin nach unten – dies nun seit 19 Monaten. Vergleichbar lange abwärtsgerichtet blieb er nur während der Stagflationskrise Mitte der 1970er Jahre und der globalen Finanzkrise von 2008. Wenn der Indikator in der Vergangenheit jeweils so lang und deutlich sank, war dies jedes Mal der Vorbote einer Rezession. Nach dem starken Anstieg der Anleihenrenditen vom Oktober könnte der laufende Leitzins-Anhebungszyklus seinen Höhepunkt erreicht haben. Die jüngsten Daten deuten an, dass die Fed pausieren und 2024 zur Senkung ihres Leitzinses übergehen könnte. Dafür gibt es wie immer keine Garantie, aber die Wahrscheinlichkeit ist hoch, dass wir auf dem Gipfel angelangt sind. Damit ist der Weg frei für künftige Leitzins-Senkungen. In der Vergangenheit fielen im Vorfeld von solchen die Anleihenrenditen jeweils.

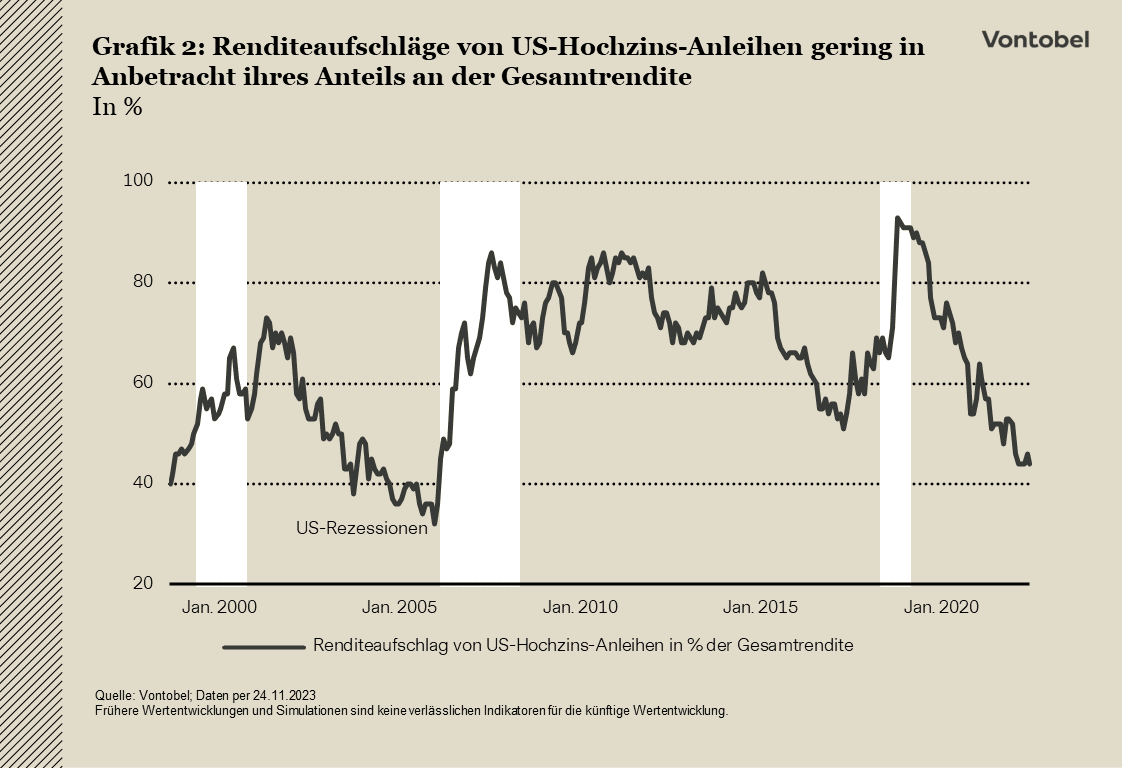

Geldpolitik und Fundamentaldaten von Unternehmensanleihen im Auge behalten

Anleger sollten die schlechter werdenden Fundamentaldaten von Unternehmensanleihen und die straffe Geldpolitik im Auge zu behalten. Aktuell machen die Renditeaufschläge von hochverzinslichen US Unternehmensanleihen 43 Prozent der Gesamtrendite von US Unternehmensanleihen aus – so wenig wie zuletzt 2007 (Grafik 2). Laut der Rating-Agentur Moody’s beträgt die Ausfallquote bei US-Hochzinsanleihen über 5 Prozent. So hoch war sie zuletzt in der ersten Jahreshälfte 2021, als die Unternehmensanleihen-Märkte eine Welle pandemiebedingter Zahlungsausfälle hinter sich hatten. Die steigende Zahl von Ausfällen ist Ausdruck davon, dass die hohen Kapitalbeschaffungskosten die Unternehmensanleihen- Märkte inzwischen stärker belasten und sich die Konjunktur abschwächt.

Wie jeden November

Der November – in der Regel der beste Monat für Aktien – hat auch dieses Jahr die Erwartungen erfüllt. Der Aktienmarkt drehte nicht nur seine negative Wertentwicklung vom Oktober ins Positive, sondern verzeichnete sogar die beste Monatsrendite seit dem Durchbruch des Impfstoffs gegen Covid-19 Ende 2020 (Grafik 1). Zu schön, um wahr zu sein?

Zwei der drei makroökonomischen Hauptfaktoren, welche das Marktumfeld bisher massgeblich bestimmten, scheinen nun überwunden zu sein. Erstens erreichte die Inflation in den USA vor mehr als 12 Monaten ihren Höhepunkt, was inzwischen auch in anderen Industrieländern der Fall ist. Zweitens sieht es danach aus, dass die Zentralbanken am Ende ihres Zinserhöhungszyklus angelangt sind. In der Vergangenheit gab beides dem Aktienmarkt jeweils positive Impulse für das Jahr danach (Grafik 2).

Der dritte, noch zu überwindende Faktor ist die Rezession. Die USA nähern sich ihr aufgrund eines sehr untypischen Konjunkturzyklus verzögert. Doch inwieweit nehmen die Anleger eine Rezession vorweg? Und wie einschneidend wäre eine solche?

Bei genauerer Betrachtung der absoluten Performance des MSCI ACWI Net Total Return Index seit Jahresbeginn stellt sich heraus, dass seine Monatsgewinne im mittleren bis unteren zweistelligen Bereich von wenigen Sektoren (Technologie, Kommunikationsdienste, zyklische Konsumgüter) getragen wurden, beigesteuert von Unternehmen mit gemeinsamen Merkmalen wie Qualität, Liquiditätsüberschuss, wenig Fremdkapital und grosse Marktkapitalisierung. Unter Ausschluss dieser Sektoren war die Wertentwicklung bestenfalls unverändert.

Was ist für 2024 zu erwarten?

Die gute Nachricht ist, dass die Wachstumsprognosen für die Gewinne pro Aktie (EPS) in letzter Zeit sanken – dies lässt Raum für positive Überraschungen. Die Bewertungs- Vielfache liegen nach wie vor unter den 2021 erreichten Höchstständen, vielleicht weil sie die Aussicht auf eine Konjunkturverlangsamung bereits einpreisen. Das erwartete EPS-Wachstum 2024 – 2025 mag hoch erscheinen, was aber wenig überrascht in Anbetracht der Bedeutung, des Beitrags und der Berechenbarkeit der grossen, dominanten Sektoren.

Echtes Gold resistenter als "schwarzes Gold"

Im November erlebten die Ölmärkte einen empfindlichen Ausverkauf. Dabei bewies das echte Gold mehr Widerstandskraft als das "schwarze Gold". Der Öl-Preis sackte Mitte November auf ein Vier-Monate-Tief von 72,16 US-Dollar pro Barrel ab und verlor damit rund 20 Prozent gegenüber seinem September-Hoch. Für viele Anleger schien der Israel-Hamas-Konflikt aufgrund seiner regionalen Begrenzung in den Hintergrund zu rücken – und damit auch ihre Angst vor einem möglichen Öl-Schock. Neu galt ihr Augenmerk der rekordhohen Öl- Produktion der USA, deren steigenden Öl-Lagerbeständen und gemischt ausfallenden Wirtschaftsdaten sowie der nachlassenden Raffinerie-Tätigkeit Chinas. Zudem hegen die Investoren ihre Zweifel, ob die von der Organisation erdölexportierender Länder und ihrer Verbündeten (OPEC+) Ende November angekündigte, freiwillige Reduktion der Öl-Fördermenge vollumfänglich umgesetzt wird. Angola lehnte bereits ab.

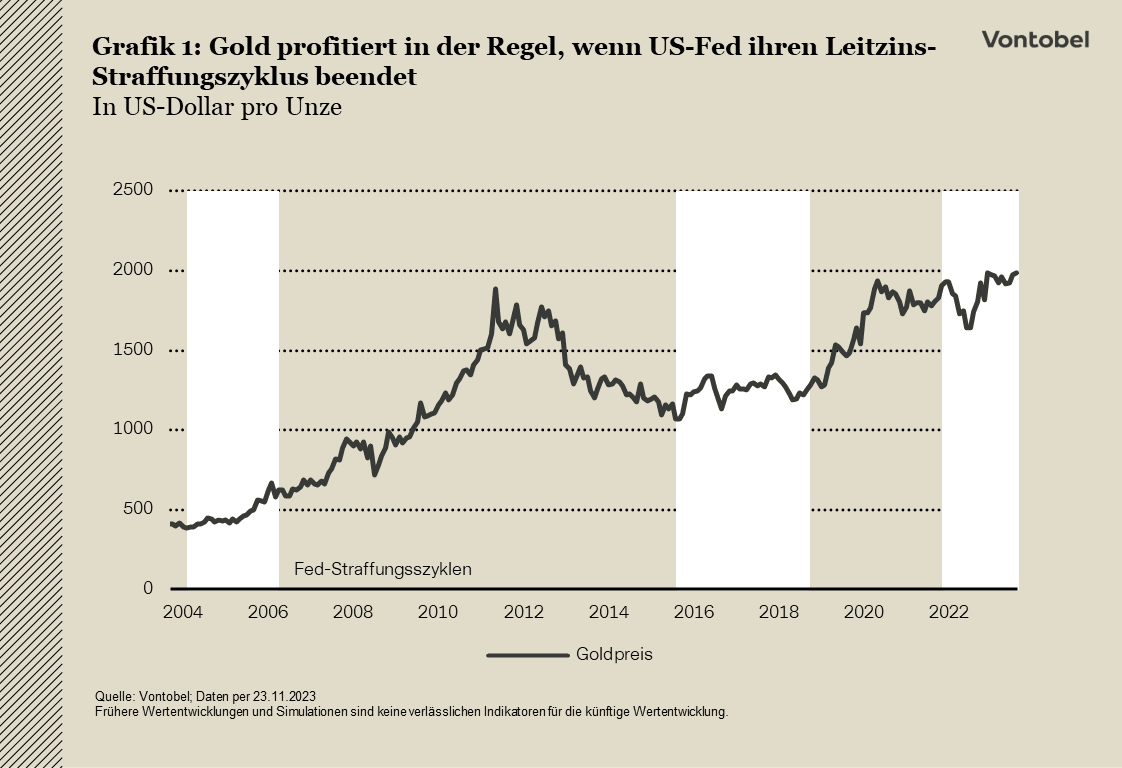

Das echte Gold hingegen konnte seine Oktober-Wertgewinne verteidigen. Ende November knackte sein Preis sogar kurzzeitig die psychologisch wichtige Marke von 2.000 US-Dollar pro Unze. Dies dürfte auf eine Reihe von schwächer als erwartet ausgefallenen US-Wirtschaftsdaten und die abnehmende US-Inflation zurückzuführen sein, was die Hoffnungen auf eine erste Zinssenkung der

US-Notenbank Fed in der ersten Jahreshälfte 2024 beflügelte. In der Vergangenheit wirkte das Ende eines Fed-Straffungszyklus und alles, was damit einhergeht (sinkende Realrenditen und ein schwächerer US-Dollar), oft als positiver Katalysator für Gold (Grafik 1). Auch die Nachfrage nach physischem Gold blieb solid. Die Schweiz, ein wichtiger Gold-Umschlagplatz, exportierte im Oktober über 150 Tonnen davon – das höchste Niveau seit Mai. Davon flossen beachtliche rund 49 Tonnen (60 Prozent mehr als im Vorjahr) nach Indien, wo von Oktober bis November jeweils eine Reihe von Festen stattfinden, bei denen Goldgeschenke beliebt sind.

Längerfristigen Rückenwind verleihen dem Gold die Zentralbanken. Waren diese nach dem Zusammenbruch des Bretton-Woods-Systems drei Jahrzehnte lang Netto-Verkäufer von Gold, begannen sie nach der globalen Finanzkrise ihre Goldreserven wieder aufzustocken. Dieser Trend verstärkte sich in den letzten Jahren, besonders nach dem Einfrieren russischer Zentralbank-Reserven durch westliche Länder. Laut dem World Gold Council sehen derzeit rund ein Viertel der globalen Zentralbanken vor, ihre Goldreserven 2024 zu erhöhen (Grafik 2).

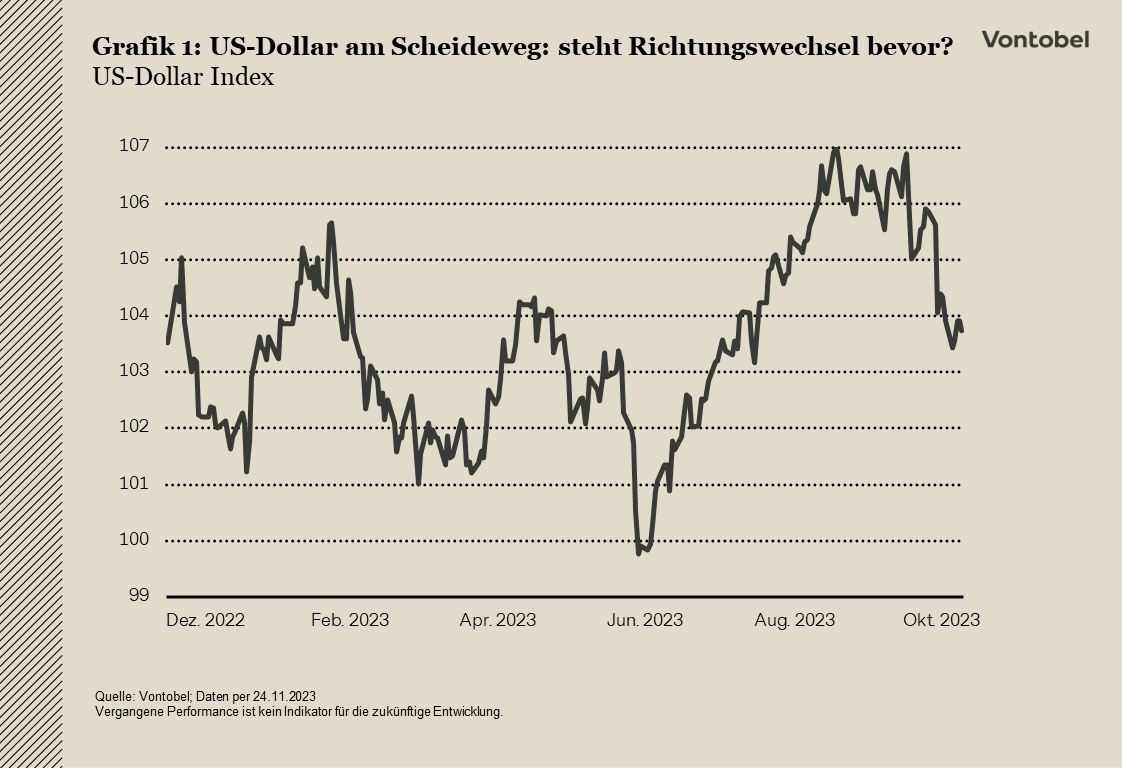

US-Dollar-Anstieg verliert an Fahrt – naht der Wendepunkt?

Die Aufwärtsdynamik des US-Dollar scheint nachzulassen und ein Richtungswechsel könnte bevorstehen (Grafik 1). Auf die Marktstimmung drücken geringere Renditen in den USA und sich abzeichnende Schwächen in der größten Volkswirtschaft der Welt. Diese spürt die Folgen der geldpolitischen Straffung durch die US Notenbank Fed zusehends. Gleichzeitig erhält sie weniger fiskalische Unterstützung als zuvor. Beides zusammen macht den US-Dollar kurzfristig anfällig.

US-Dollar-Anstieg verliert an Fahrt – naht der Wendepunkt?

Im vergangenen Monat legte der Euro aufgrund geopolitischer Faktoren gegenüber den meisten G10-Währungen zu, mit der nennenswerten Ausnahme des Schweizer Frankens. Interessanterweise stieg der Euro, obschon es an Nachrichten mangelte, die ihn besonders begünstigt hätten. Seine Widerstandskraft könnte darauf zurückzuführen sein, dass eine Wirtschaftsverlangsamung bereits eingepreist war und Anleger vermehrt auf den bevorstehenden Abschwung der US-Wirtschaft spekulierten. Beides zusammen stützte das Währungspaar Euro-Dollar und stärker noch den Euro. Dessen wichtigste Triebkräfte sind weiterhin der mittelfristige geldpolitische Kurs der Fed und vor allem, wie die Anleger diesen einschätzen.

Wer auf das Euro-Dollar-Währungspaar setzt, sollte vor allem Dollar-seitig nach kurzfristigen Chancen Ausschau halten. Die sich zusehends abzeichnende Konjunkturabschwächung in den USA könnte die Diskussionen über eine mögliche Leitzins-Senkung durch die Fed wieder anheizen – eine solche wäre dem Euro-Dollar-Paar zuträglich.

Schweizer Franken vermehrt gefragt als sicherer Hafen

Von den G10-Währungen sticht dieses Jahr der Schweizer Franken als Gewinner hervor mit einem Anstieg von rund 4,5 Prozent gegenüber dem US-Dollar, gemessen am Spot-Wechselkurs (Grafik 2). Die Schweizerische Nationalbank (SNB) scheint es vorzuziehen, die Inflation mit einem starken Franken zu bekämpfen, statt mit einer Anhebung ihres Leitzinses auf über 1,75 Prozent. Im Vorfeld der für den 14. Dezember anberaumten letzten SNB-Sitzung für dieses Jahr erwarten die Anleger tendenziell keine weitere Leitzins-Anhebung mehr und gehen von Senkungen im nächsten Jahr aus, einer ersten solchen im September 2024.

Wenn die Inflation in der Schweiz nicht wieder aufflammt, dürfte der Franken mittelfristig leicht nachgeben. Kurzfristig dürfte er jedoch sehr gefragt bleiben mit Blick auf die anhaltende geopolitische Unsicherheit und angesichts der Tatsache, dass sich die Anleger über die Fundamentaldaten hinaus vermehrt von Risikofaktoren leiten lassen.

Autoren

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist