Tech-Konzerne in ungewohntem Terrain

In den vergangenen paar Jahren waren die «Big Tech»-Unternehmen kaum zu bremsen. Sie haben ein stetiges Wachstum erlebt und sind zu den wertvollsten Unternehmen der Welt avanciert. Doch das vergangene Jahr hat einige Herausforderungen mit sich gebracht – und der Technologiesektor hat das herausfordernde Umfeld besonders gespürt. Nicht nur die Aktienkurse begannen im Jahr 2022 zu taumeln, auch in Sachen Wachstum und Umsatz hatten die Unternehmen zu kämpfen. Kann sich das im Jahr 2023 wieder ändern?

Der Technologie-Sektor zählte für etwas länger als ein Jahrzehnt zu den Zugpferden der Aktienmärkte und katapultierte mehrere Tech-Konzerne in den Kreis der Mega-Cap Unternehmen (Marktkapitalisierung > 200 Milliarden US-Dollar). Im wichtigsten US-Index, dem S&P 500®, werden knapp 20% des Index nur durch die Aktien der fünf größten Tech-Konzerne (Apple, Microsoft, Amazon, Alphabet, Nvidia) eingenommen.

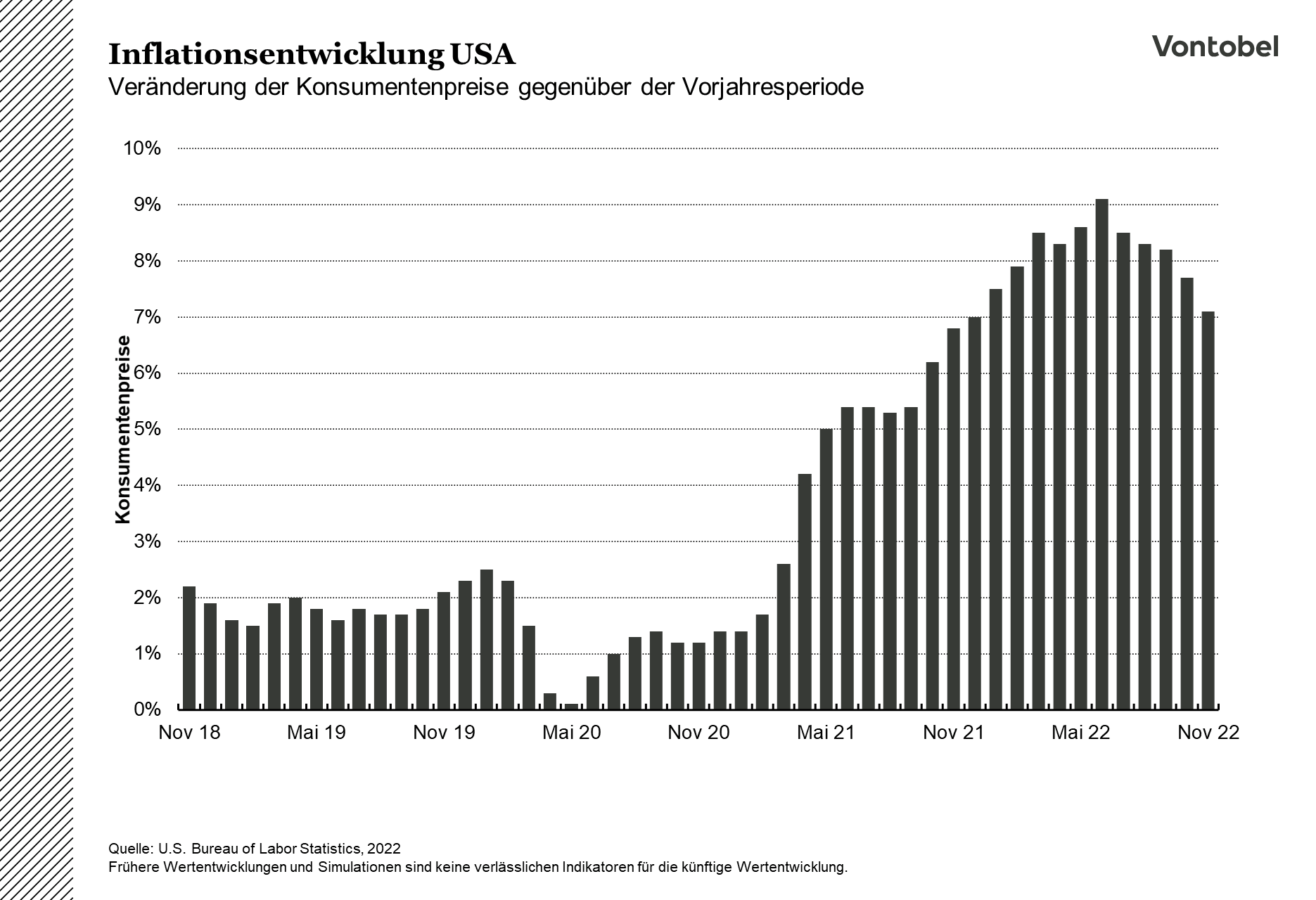

Die Inflation, der starke US-Dollar, die straffere Geldpolitik der Noten- und Zentralbanken, Lieferkettenprobleme sowie die Ukraine-Krise haben das vergangene Jahr wesentlich geprägt. Zudem wurden Ängste vor einer Rezession laut. So haben Aktienanlagen – abgesehen vom Energie- und Rohstoffsektor – ein schwieriges Jahr hinter sich. Dabei mussten Technologie-Titel im Vergleich zum Gesamtmarkt weitaus größere Rückgänge hinnehmen. Nun stellt sich die Frage, ob diese Rückgänge sich als Einstiegspunkte eignen oder der Technologie-Sektor zumindest für den Augenblick vermieden werden sollte.

Alles wird teurer – nur Aktien nicht

Im vergangenen Jahrzehnt lagen sowohl die Inflation als auch das generelle Zinsniveau auf tiefem Niveau. In dieser Periode haben Notenbanken eine expansive Geldpolitik verfolgt. Dabei wurden die Leitzinsen tief gehalten und gleichzeitig im großen Stil private und öffentliche Anleihenkäufe getätigt. In einem Umfeld geprägt von niedrigen Zinsen sahen Investoren meist wenig Alternativen zu Aktienanlagen, weshalb Unmengen an zusätzlichem Kapital den Weg an die Börse fand.

Mittlerweile hat sich das Umfeld geändert. Die Inflation ist wieder zurück und notiert auf ungewohnt hohem Niveau. Um dieser Entwicklung entgegenzuwirken, haben die Notenbanken die Leitzinsen angehoben, mit dem Ziel, die sich im Umlauf befindliche Geldmenge zu reduzieren und somit die allgemeine Nachfrage nach Gütern und Dienstleistungen zu bremsen.

Zinsen und ihr Einfluss auf die Aktienmärkte

Das Zinsniveau spielt eine wichtige Rolle für die Aktienbewertung. Bei der Fundamentalanalyse kann die Bewertung durch die zukünftigen Erträge der zugrundeliegenden Unternehmen ermittelt werden. Um den heutigen Wert (Barwert) diese Erträge zu ermitteln, werden diese mit einem Diskontsatz abdiskontiert. Dabei spielt das aktuelle Zinsniveau eine wichtige Rolle bei der Ermittlung des Diskontsatzes. Wenn die Zinsen und somit auch der Diskontsatz steigen, sind die Erträge in der Zukunft weniger wert und die Bewertung sinkt.

Grundsätzlich betrifft diese Mechanik die Bewertung aller Aktien. Allerdings sind die Auswirkungen besonders bei Aktien mit hohen, erwarteten Wachstumsraten größer. Zu dieser Kategorie gehören auch Technologie-Aktien, weshalb der beobachtete Kursrückgang teilweise dadurch erklärt werden kann.

Die weitere Inflationsentwicklung beeinflusst die Zinsentscheidungen und daher auch die Bewertungen. Geht die Inflation zurück, so könnten die Notenbanken kleinere Zinserhöhungen beschließen, die Leitzinsen auf dem bestehenden Niveau belassen oder sogar damit beginnen, die Zinsen wieder zu senken.

Nachfrage pendelt sich ein

Ein massgeblicher Faktor des Unternehmenswerts ist das zugrundeliegende Geschäft. Große Tech-Konzerne erlebten über die letzten Jahre hohe Wachstumsraten aufgrund der hohen Nachfrage nach Cloud- und Softwareanwendungen sowie nach Hardware im Zuge der Pandemie.

Auch wenn sich einige Gewohnheiten wie Home-Office durchgesetzt haben, konnte das Wachstumstempo nicht beibehalten werden. Wenn sich zusätzlich noch das wirtschaftliche Umfeld aufgrund einer möglichen Rezession eintrübt, ändern sich die kurzfristigen Perspektiven und der Optimismus der Anleger.

Das operative Geschäft wächst, nur langsamer

Die gewohnten, hohen Wachstumsraten scheinen zumindest vorerst vorbei zu sein. Ein Blick auf die letzten Quartalsergebnisse gibt Aufschluss über den Geschäftsverlauf. Zwei wiederkehrende Themen waren die Verlangsamung des Umsatzwachstums und die Kostenkontrolle. Zusätzlich hat die länger anhaltende Aufwertung des US-Dollars gegenüber anderen Währungen auf die Erträge gedrückt.

Für Tech-Konzerne, die Hardware anbieten, haben die Umsätze dieses Segments größtenteils zugenommen. Allerdings haben sie mit höheren Kosten zu kämpfen, was auf die Marge drückt. Grundsätzlich können die Kosten an die Kunden weitergegeben werden, womit die großen Tech-Konzerne auch begonnen haben.

Viele Tech-Unternehmen generieren ihre Erträge durch Werbung. Zwei prominente Beispiele sind Alphabet und Meta Platforms (Mutterkonzern von Facebook), die im dritten Quartal 82 bzw. 98% ihrer Umsätze mit Werbung erzielten. Diese spüren nun die Zurückhaltung der Werbekunden, da sie selbst im aktuellen Umfeld Kosten einsparen müssen. Marketingausgaben sind für die meisten Unternehmen ein großer Kostenpunkt, weshalb schnell zu Kürzungen des Marketingbudgets gegriffen wird.

Ein Bereich, der bisher sehr hohe Wachstumsraten verzeichnete und auch in Zukunft eine wichtige Rolle spielen wird, sind Cloud Dienstleistungen. Hier sind besonders Microsoft, Alphabet und Amazon vertreten. Auch in diesem Bereich zeichnet sich eine Abkühlung ab. Dennoch wuchsen die Cloud-Segmente bei den genannten Unternehmen im letzten Quartal gegenüber dem Vorjahr zweistellig.

Gut aufgestellt gegen die Ungewissheit

In der Tech-Branche gilt es auf operativer und bilanztechnischer Ebene zwischen zwei Gruppen zu unterscheiden. Einerseits gibt es die Unternehmen, die profitabel wirtschaften und sich in einer komfortablen finanziellen Situation befinden. Andererseits gibt es solche, die momentan (noch) nicht profitabel sind und finanziell weniger flexibel sind. Braucht es zusätzliche finanzielle Mittel in Form von Fremdkapital, kann dies in einem höheren Zinsumfeld zu hohen Finanzierungskosten führen. Wird zusätzliches Eigenkapital benötigt, wird es schwieriger, Investoren für solche Unternehmen zu gewinnen, da eine höhere Ungewissheit herrscht.

Finanziell und operativ besser aufgestellte Unternehmen genießen eine gewisse Flexibilität. Sie sind weniger von kurzfristigen Veränderungen betroffen und besitzen oftmals ausreichend finanzielle Mittel, um schwierige Phasen auszusitzen und eigenständig Massnahmen ergreifen zu können. Die großen Tech-Konzerne haben in den letzten Jahren massiv neue Stellen geschaffen, was zu einer Erhöhung der Kostenbasis geführt hat. Deshalb ist es naheliegend, dass Einsparungen beim Personal thematisiert werden. Konzerne wie Meta und Amazon haben Entlassungen angekündigt, während Apple, Alphabet und Microsoft Neueinstellungen auf ein Minimum beschränken.

Fazit

Die Börsen sind im vergangenen Jahr unter Druck geraten. Eine erhöhte Inflation, steigende Zinsen, Befürchtungen einer Rezession und geopolitische Umstände haben dazu beigetragen. Besonders Aktien von Wachstums-Unternehmen sind von steigenden Zinsen getroffen worden.

Während die einen bei den Kursen der großen Technologieunternehmen nur Verluste sehen, sehen andere mögliche Einstiegschancen. Tech-Konzerne mit robusten Geschäftsmodellen, Flexibilität bei Kostensenkungen und soliden Bilanzen besitzen gute Voraussetzungen, um sich auch im derzeit andauernden Abschwung zu beweisen und langfristiges Wachstum anzupeilen.

Fazit

Die Börsen sind im vergangenen Jahr unter Druck geraten. Eine erhöhte Inflation, steigende Zinsen, Befürchtungen einer Rezession und geopolitische Umstände haben dazu beigetragen. Besonders Aktien von Wachstums-Unternehmen sind von steigenden Zinsen getroffen worden.

Während die einen bei den Kursen der großen Technologieunternehmen nur Verluste sehen, sehen andere mögliche Einstiegschancen. Tech-Konzerne mit robusten Geschäftsmodellen, Flexibilität bei Kostensenkungen und soliden Bilanzen besitzen gute Voraussetzungen, um sich auch im derzeit andauernden Abschwung zu beweisen und langfristiges Wachstum anzupeilen.

Risiken

Korrelationsrisiko:

Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Marktrisiko / Preisänderungsrisiko:

Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Emittenten- / Bonitätsrisiko:

Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Wichtige Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.