Mini Futures: Funktionsweise

Mini Futures bieten Anleger die Möglichkeit, bereits mit kleinem Kapitaleinsatz überproportional – mit einem Hebeleffekt – an der Wertentwicklung eines Basiswerts zu partizipieren. Mit Long Mini Futures kann auf steigende Kurse, mit Short Mini Futures auf fallende Kurse gesetzt werden. Die Produkte haben eine unbegrenzte Laufzeit, sofern diese nicht durch das Erreichen des Stop-Loss-Levels vorzeitig beendet wird. Zudem steht eine breite Auswahl an Basiswerten zur Verfügung, wie Aktien, Indizes, Rohstoffe, Edelmetalle, Zinsinstrumente, Währungspaare und Kryptowährungen.

Funktionsweise Mini Futures

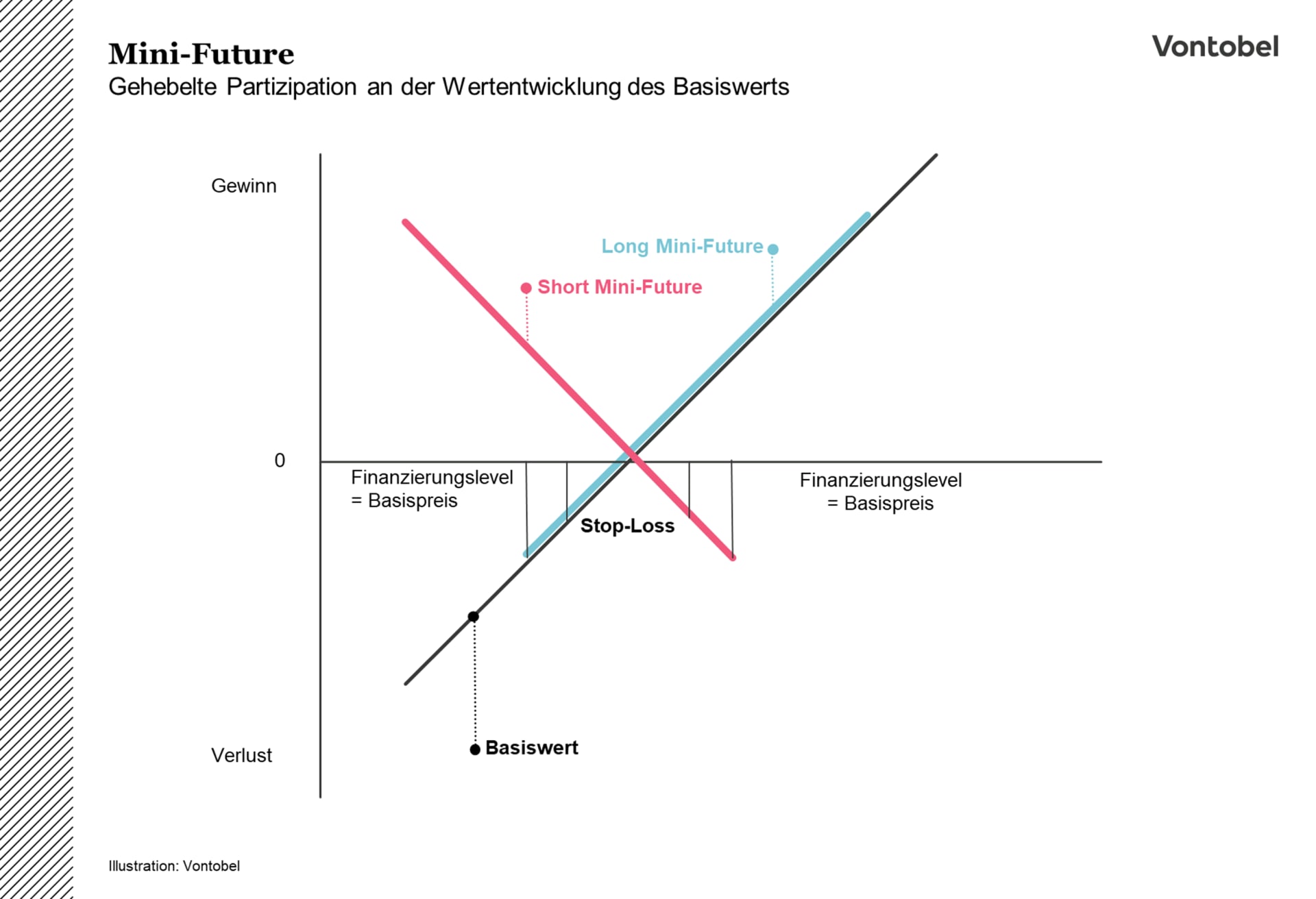

Durch die Hebelwirkung von Mini Futures ist eine überproportionale Partizipation an der Wertentwicklung eines Basiswerts möglich. Im Vergleich mit einer Direktinvestition in einen Basiswert erfordert eine Investition in einen Mini Future einen geringeren Kapitaleinsatz. Die gehebelte Wirkung entsteht dadurch, dass Anleger nur einen Bruchteil des Preises des Basiswerts aufbringen, während der Emittent den restlichen Teil finanziert. Wichtiger Bestandteil von Mini Futures ist das Stop-Loss-Level (auch Stop-Loss-Barriere genannt). Erreicht der Basiswert diese Barriere, so verfällt ein Mini Future automatisch, wobei abhängig von der Wertentwicklung des Basiswerts ein möglicher Rückzahlungsbetrag an Anlegerzurückbezahlt werden kann. Generell wird das Stop-Loss-Level monatlich und zusätzlich an den Tagen angepasst, an denen der Basiswert «ex Dividende» (also ohne Dividende) oder ohne andere auf den Basiswert gezahlte Ausschüttungen gehandelt wird.

Die Preisbildung von Mini Futures weist eine hohe Transparenz auf, da sich die Preisbildung direkt vom Kurs des Basiswerts berechnen lässt. Das sogenannte Finanzierungslevel (auch Basispreis genannt) beschreibt den vom Emittenten finanzierten Anteil am Basiswert. Der innere Wert eines Mini Future lässt sich durch die Differenz zwischen dem Kurs des Basiswerts und dem Finanzierungslevel (Ausübungspreis) bilden.

Besonderheiten von Mini Futures

Mithilfe von Mini Futures können sich Anleger sowohl auf steigende (Long) als auch fallende (Short) Kurse des Basiswerts positionieren. Mini Futures besitzen keine feste Laufzeit (Open-End) und verfallen automatisch, falls der Basiswert die Stop-Loss-Barriere erreicht. Sie können darüber hinaus vom Emittenten mit der in den Bedingungen angegebenen Frist gekündigt werden.

Im Vergleich zu anderen Derivaten wie klassischen Warrants und Futures besitzen Mini Futures interessante Eigenschaften. Die Volatilität spielt im Gegensatz zu klassischen Warrants keine Rolle. Zudem haben Mini Futures keinen Zeitwert. Im Vergleich zu klassischen Futures ist zudem der maximale Verlust auf den Kapitaleinsatz beschränkt, womit bei Mini Futures keine Nachschusspflicht entstehen kann.

Zu beachten sind auch die Risiken dieser Produktkategorie. Der Hebeleffekt kann in beide Richtungen wirken und kann dadurch auch zu überproportionalen Kursverlusten führen. Zwar kann dem Anleger im Falle eines Stop-Loss-Ereignisses, also wenn der Basiswert die Barriere erreicht, ein Restbetrag ausbezahlt werden, dies hängt jedoch von der Wertentwicklung des Basiswerts ab. Mini Futures können bei ungünstiger Wertentwicklung des Basiswerts auch wertlos verfallen. Ein Totalverlust des Kapitaleinsatzes ist daher möglich.

Kosten von Mini Futures

Für die Finanzierung des Mini Future auf Höhe des Finanzierungslevels (entsprechend dem Basispreis) fallen Kosten im Mini Future an. Diese Kosten werden durch den Referenzzinssatz zuzüglich des aktuellen Finanzierungsspreads bestimmt. Die Weitergabe dieser Kosten erfolgt durch die tägliche Anpassung des Finanzierungslevels bzw. des Ausübungspreises. Sie mindern daher die Wertentwicklung des Mini Future.

Breite Auswahl an Anlageklassen

Mit Mini Futures steht Anlegern eine breite Auswahl an investierbaren Anlageklassen zur Verfügung. Mini Futures sind für die Anlageklassen Aktien, Indizes, Rohstoffe, Edelmetalle, Zinsinstrumente, Währungspaare und Kryptowährungen erhältlich.

Portfolioabsicherung mit Mini Futures

Mini Futures können auch für die Absicherung von bestehende Wertpapierpositionen eingesetzt werden. Anlegerkönnen sich in einem solchen Fall vor einem möglichen Kursverfall schützen bzw. Verluste in bestehenden Wertpapierpositionen durch einen Mini Future mit entgegengesetzter Marktrichtung ausgleichen. Dieser Mechanismus setzt sofort nach dem Kauf ein und endet bei Erreichen der Stop-Loss-Barriere durch den Basiswert.

Vor- und Nachteile Mini Futures

Vorteile

- Volatilität spielt keine Rolle

- Geringerer Kapitaleinsatz als bei Direktinvestition

- Überproportionale Partizipation an steigenden und fallenden Kursen möglich

- Transparente Preisbildung

- Breite Auswahl an Anlageklassen

Nachteile

- Marktrisiko des Basiswerts

- Hebelwirkung wirkt in beide Richtungen

- Überproportionaler Verlust bis zu Totalverlust möglich

- Emittentenrisiko (Ausfallrisiko des Emittenten)

- Währungsrisiko bei Basiswerten in Fremdwährungen