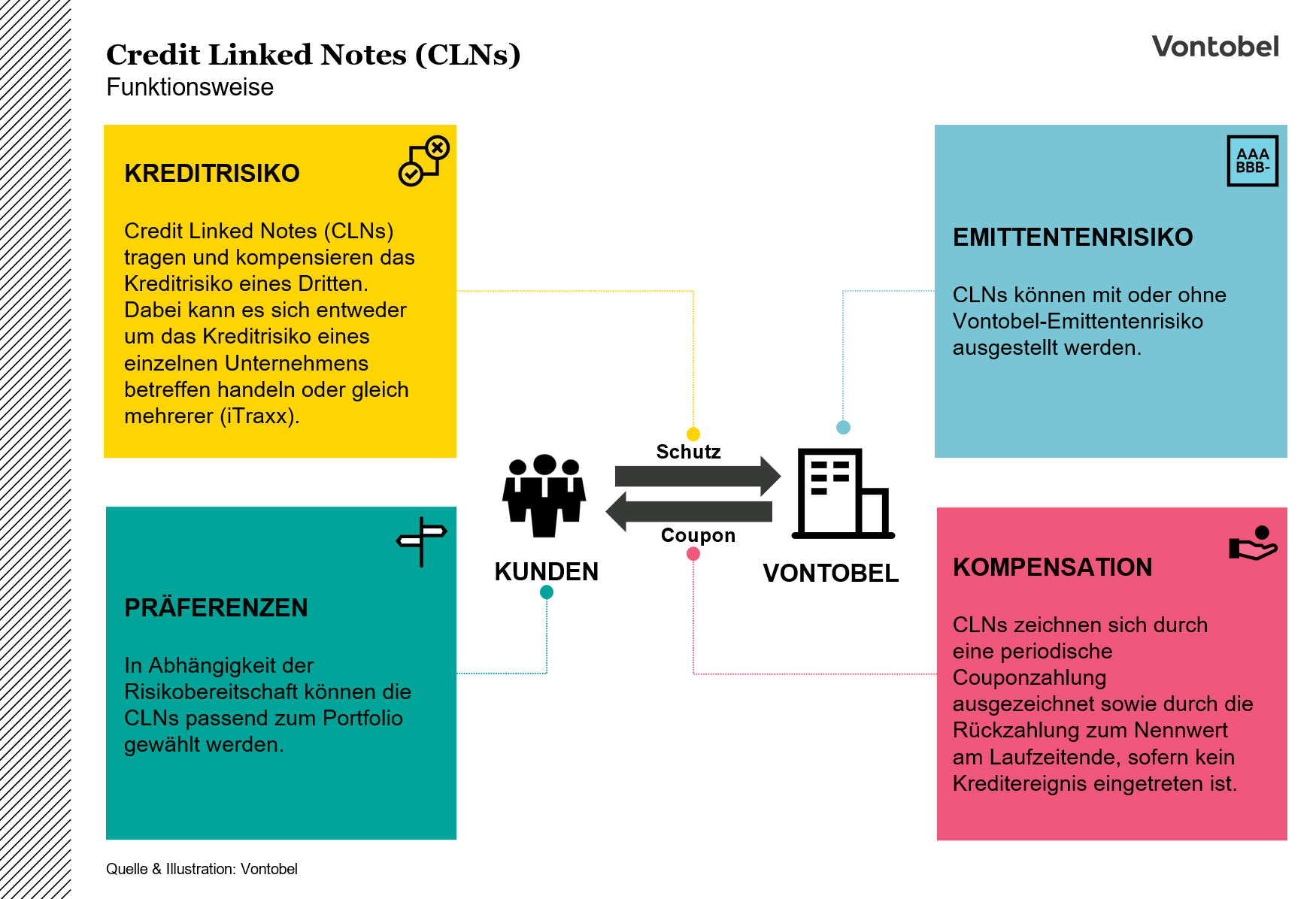

Credit Linked Notes (CLNs): Funktionsweise

Credit Linked Notes ermöglichen es Kreditausfallrisiken handelbar zu machen und werden oft auch als synthetische Anleihe bezeichnet. Sie können in einer abweichenden Währung, Stückelung und anderer Laufzeit als die zugrundeliegende Referenzanleihe emittiert werden und sind damit häufig für einen breiteren Anlegerkreis zugänglich als herkömmliche Unternehmensanleihen. Ausserdem können CLN auf Einzelunternehmen oder Baskets emittiert werden. Häufig verfügen CLNs über eine höhere Rendite als die Rendite auf Verfall (YTM = Yield-to-Maturity) der zugrundeliegenden Referenzanleihe.

Funktionsweise von Credit Linked Notes

Credit Linkes Notes gehören laut dem schweizerischen Verband für Strukturierte Produkte (SSPA) zu den Anlageprodukten mit zusätzlichem Kreditrisiko. Im Gegensatz zu vielen anderen Strukturierten Produkten ist für die Rückzahlung von Credit Linked Notes die Zahlungsfähigkeit des zugrundeliegenden Referenzschuldners massgebend. Tritt bei dem Referenzunternehmen während der Laufzeit kein sogenanntes Kreditereignis gemäss der Definition der International Swaps and Derivatives Association-Definition (ISDA) ein, erfolgt die Rückzahlung des Nominalbetrags zum Laufzeitende . Ein Kreditereignis tritt dann ein, wenn ein Schuldner seinen vertraglichen Verpflichtungen nicht mehr erfüllen kann. Die drei häufigsten nach der ISDA-Definition auftretenden Kreditereignisse sind ein Insolvenzantrag, ein Zahlungsverzug oder eine Umschuldung. Bei Eintritt von einem Kreditereignis wird der CLN vorzeitig zurückbezahlt und ein sogenannter Liquidationsbetrag von der ISDA festgelegt.

Anleger fungieren beim Kauf von Credit Linked Notes als «Sicherungsgeber», da sie mit dem Erwerb einer CLN implizit einen sogenannten Credit Default Swap (CDS oder auch Kreditausfallversicherung) verkaufen. Für das Eingehen dieses Kreditrisikos in Bezug auf den Referenzschuldner erhalten Anleger im Gegenzug eine periodische Prämie in Form einer Couponzahlung.

Replikation einer Credit Linked Note

Credit Linked Notes sind Finanzinstrumente bei denen es sich um festverzinsliche Wertpapiere handelt (Fixed Income), die Eigenschaften von Anleihen mit der Kreditwürdigkeit von einem oder mehreren Referenzschuldnern kombiniert. Diese Produkte werden anhand sogenannter Credit Default Swaps (CDS) konstruiert, mit denen Kreditausfallrisiken investierbar gemacht werden. Der CDS stellt dabei ein Finanzkontrakt da, der eine Absicherung gegen das Ausfallrisiko eines bestimmten Unternehmens gewährt oder vereinfacht gesagt handelt es sich um eine Kreditausfallversicherung für den Referenzschuldner.

CLNs können durch eine synthetische Short-Position im CDS des Referenzunternehmens und einer Long-Position im Funding des Emittenten repliziert werden.

Einflussfaktoren

Im Gegensatz zu anderen Strukturierten Produkten hängt die Wertentwicklung von CLNs einzig von der Zahlungsfähigkeit des Referenzunternehmens sowie des Emittenten ab. Anleger gehen hier also zwei Kreditrisiken an. Andere Einflussfaktoren wie das aktuelle Marktgeschehen oder Veränderungen in der Volatilität haben allerdings keinen Einfluss auf diese Produkte.

Damit mit einer Credit Linked Note mit Referenzschuldner eine Mehrrendite verglichen mit einer herkömmlichen Anleihe erreicht werden kann, muss eine positive Basis beim CDS vorhanden sein. Die «Basis» widerspiegelt die Spread-Differenz zwischen dem Credit Default Swap und der Anleihe für den gleichen Emittenten mit ähnlicher, wenn nicht exakt gleicher Laufzeit. Die Basis kann positive wie auch negative Werte annehmen. Eine positive Basis besagt dabei, dass der CDS-Spread grösser als der Anleihen-Spread und kann dazu führen, dass die Couponzahlung eines CLNs teilweise höher ausfallen kann als die Rendite auf Verfall (YTM) der Referenzanleihe.

Vor- & Nachteile

Vorteile

- CLNs bieten einen periodisch ausbezahlten Coupon

- Andere Denomination, Währung oder Laufzeit im Vergleich zur Referenzanleihe möglich

- CLNs sind bereits ab kleinen Investitionssummen handelbar und damit für einen grösseren Anlegerkreis zugänglich

- CLNs ermöglichen bei einer positiven Basis attraktivere Konditionen als die zugrundeliegende Anleihe

- CLNs können auf Einzelschuldner oder auch auf Baskets emittiert werden

- Wert der Rückzahlung hängt nur von der Zahlungsfähigkeit vom Referenzunternehmen und des Emittenten ab und nicht beispielsweise von der Marktvolatilität

Nachteile

- Die Zahlungsfähigkeit des Referenzunternehmens muss verfolgt werden

- Bei Eintritt eines Kreditereignisses kann es zum Totalverlust des investierten Kapitals kommen

- Emittentenrisiko