Sind Investments in Öl weiterhin lukrativ?

Obwohl es inzwischen diverse grüne Alternativen gäbe, hält sich die weltweite Nachfrage nach Öl konstant. So setzen auch viele Anleger weiterhin auf Öl-Aktien. Warum werden diese Positionen in den Depots gehalten oder sogar aufgebaut aufgebaut während des Umstiegs auf Erneuerbare Energien?

Ausblick von Öl

Zusätzlich zum Ausbau der erneuerbaren Energien wird weiterhin in die Öl- und Gasinfrastruktur investiert. Die weltweite Nachfrage nach Öl bleibt konstant, und ExxonMobil prognostiziert, dass im Jahr 2050 mehr Öl und Erdgas verbraucht wird als heutzutage. Das Management erwartet, dass mehr als 50 Prozent des Primärenergieverbrauchs weiterhin aus fossilen Energieträgern stammen werden. Laut der Internationalen Energieagentur (IEA) soll die Ölnachfrage bis 2028 auf etwa 106 Millionen Barrel pro Tag ansteigen, wobei insbesondere die Schifffahrt, Luftfahrt und Petrochemie eine wichtige Rolle spielen. Die Organisation Erdöl exportierender Länder (OPEC) prognostiziert, dass die weltweite Nachfrage bis 2045 auf 116 Millionen Barrel pro Tag steigen wird, was einem Anstieg von 16,5 Prozent im Vergleich zu 2022 entspricht. Dieses Wachstum wird voraussichtlich hauptsächlich von Indien, China und anderen asiatischen Ländern sowie Afrika und dem Nahen Osten getragen. Besonders in den aufstrebenden Märkten muss die Entwicklung genau beobachtet werden, da ein Anstieg der Mittelschicht zu einem höheren Ölverbrauch führen dürfte. Um die steigende Nachfrage zu decken, werden Übernahmen von Unternehmen durchgeführt und Förderkapazitäten gesichert.

Öl-Unternehmen und Mergers & Acquisitions

Im vergangenen Jahr kündigte das Ölunternehmen ExxonMobil den Kauf des Fracking-Spezialisten Pioneer Natural Gas Resources für knapp 60 Milliarden US-Dollar an. Dadurch kann laut ExxonMobil sein tägliches Produktionsvolumen mehr als verdoppeln.

Im Oktober 2023 kündigte Chevron an, das Konkurrenzunternehmen Hess übernehmen zu wollen. Mit dieser Übernahme plant Chevron, seine Förderkapazitäten zu erweitern und sein Portfolio um die Fördermöglichkeiten im südamerikanischen Staat Guyana zu ergänzen.

Wie können Anleger an diesen Bewegungen partizipieren?

Das Oracle von Omaha, Warren Buffet, hält durch seine Investmentgesellschaft «Berkshire Hathaway» eine bedeutende Position von insgesamt circa 10 Prozent (Stand: 31. März 2024) in seinem Aktienportfolio an den Ölunternehmen Occidental Petroleum und Chevron.

Der von State Street Global Advisors Europe Limited verwalteten ETF «SPDR® S&P® U.S. Energy Select Sector UCITS ETF (Acc)» ist hauptsächlich in den USA und zu knappen 90 Prozent in Erdöl, Erdgas und nicht erneuerbaren Brennstoffen investiert. Die restlichen 10 Prozent sind in Energiezubehör und -dienste engagiert. Die folgende Abbildung veranschaulicht die Zusammensetzung des ETFs.

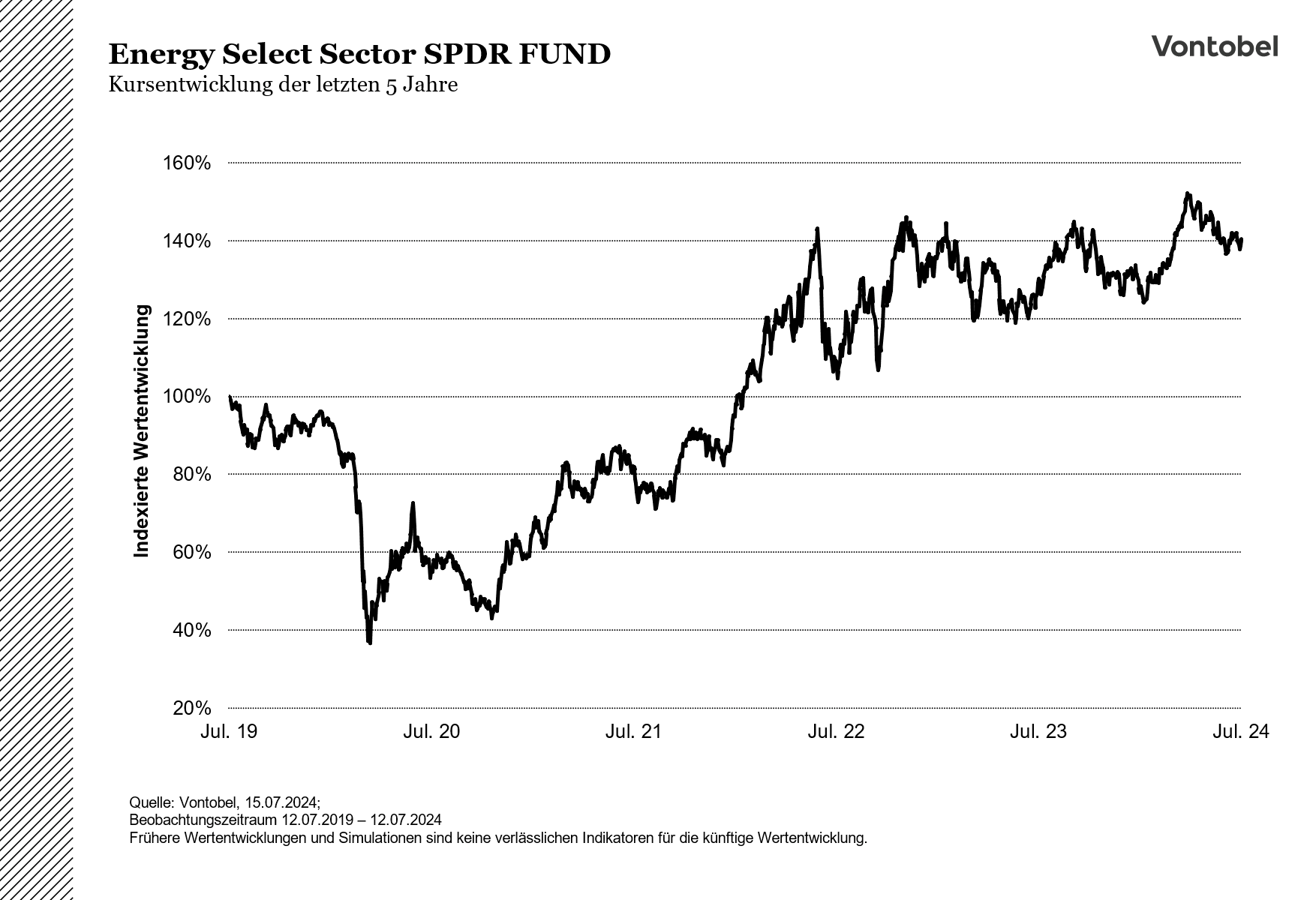

Entwicklung des ETFs

Im betrachteten Zeitraum konnte der ETF um 42 Prozent an Wert zulegen. Laut den Angaben auf der Webseite des ETF-Anbieters beträgt die Standardabweichung für die letzten drei Jahre 28,5 Prozent.

Investieren mit dem Vontobel Oil-Strategy Index

Grundsätzlich gibt es zwei Möglichkeiten, um von einem Anstieg des Ölpreises zu profitieren: Zum einen kann man in Aktien von Ölkonzernen investieren und so indirekt an der Preisentwicklung des Öls teilhaben. Alternativ kann man in Öl-Terminkontrakte (sogenannte «Futures») investieren, was jedoch aufgrund der Volumina für Privatanleger praktisch nicht machbar ist. Der Vontobel Oil-Strategy Index kombiniert beide Ansätze: Je nach Verlauf der Ölpreis-Futures-Kurve investiert er phasenweise entweder in Aktien oder in Futures. In einer «Backwardation»-Situation, bei der der Preis für Öl-Futures mit längerer Laufzeit niedriger ist als der für solche mit kürzerer Laufzeit, investiert der Index in die entsprechenden Futures, um mögliche Rollgewinne zu erzielen. In einer «Contango»-Situation, bei der die Futures-Kurve steigt, wird hingegen in Öl-Aktien investiert, um Rollverluste zu vermeiden, die entstehen, wenn auslaufende Kontrakte gegen teurere längerfristige Kontrakte getauscht werden müssen. Das Open-End-Partizipationszertifikat auf den Vontobel Oil-Strategy Index könnte somit eine interessante Anlagemöglichkeit im Ölsektor sein.

Entwicklung des Vontobel Oil-Strategy Index

Der von Vontobel verwaltete Index erzielte im selben Zeitraum einen kumulierten Wertzuwachs von 54 Prozent bei einer Volatilität von 25,31 Prozent in den letzten 360 Tagen.