Rückversicherung – das Geschäft mit kalkulierbaren Extremrisiken

Das Rückversicherungsgeschäft ist ein komplexes Geschäft. Nicht nur sind die versicherten Risiken häufig extremen Ausmasses, sondern das momentane wirtschaftliche Umfeld kommt noch erschwerend hinzu. Zinswende und Schwankungen an den Kapitalmärken schlagen sich in den Ergebnissen der Rückversicherer nieder. Ein Blick hinter die Kulissen des Rückversicherungsgeschäfts.

Rückversicherung – wie funktioniert das eigentlich genau?

Ein jeder kennt es – Versicherungen gegen das ein oder andere Risiko sind aus dem täglichen Leben nicht mehr wegzudenken. Ob Kraftfahrzeug, Haftpflicht oder Rechtsschutz – nahezu jeder musste sich schon mal mit Versicherungen auseinandersetzen. Was vielen jedoch nicht näher bekannt ist, sind die sogenannten Rückversicherungen. Zugegeben, Rückversicherungen spielen für Privatpersonen eher eine untergeordnete Rolle, da sie diese nicht direkt abschliessen können. Allerdings spielen sie für den Versicherer eine bedeutende Rolle, denn Rückversicherungen sind vereinfacht gesagt Versicherungen für Versicherungsfirmen. Was das aber genau bedeutet, nehmen wir nachfolgend näher unter die Lupe.

Von Anfang an: Das Geschäftsmodell von Versicherungsunternehmen basiert auf dem sogenannten «Solidarprinzip». Die zugrundliegende Idee dahinter ist, dass eine grosse Anzahl versicherter Personen in einem definierten Rhythmus eine betraglich festgelegte Prämie bezahlt. Aus den eingenommenen Prämien bezahlt das Versicherungsunternehmen bei Eintritt eines Versicherungsfalls der versicherten Person einen Geldbetrag. Dieses Prinzip funktioniert genau so lange, wie ein Versicherungsfall seltener eintritt als die Prämienbeträge fällig werden. Um die Risiken zahlentechnisch ausdrücken und bemessen zu können, arbeiten Ingenieure, Mathematiker und Statistiker bei Versicherungen. So viel zum herkömmlichen Versicherungsgeschäft. Doch wozu braucht es jetzt die Rückversicherer?

Ursprung der Rückversicherung liegt in den grossen Katastrophen dieser Welt. So war beispielsweise der Grossbrand von Hamburg 1842 einer der Auslöser zur Gründung der ältesten Rückversicherung der Welt: der Kölnischen Rück. Auch die heute bekannte Schweizer Rück, Swiss Re genannt, wurde zwei Jahre nach dem schweren Grossbrand im Glarus von 1863 gegründet. Doch versichern Rückversicherer nicht nur Feuerkatastrophen, sondern ganz diverse Risiken von grossem Ausmass, für die auch Erstversicherer keinen grossen Risikoappetit haben. Begrenzten Risikoappetit kennen Rückversicherer allerdings auch bei den sogenannten Toprisiken. Dazu zählen zum Beispiel das Hurrikanrisiko an der Ostküste der USA, welches enormes Schadenpotenzial birgt und erhebliche Klumpenrisiken mitbringt. Moderne Beispiele für Toprisiken sind ausserdem Cyberrisiken, die aufgrund schlechter Datenlage schwer zu kalkulieren sind oder auch das Pandemierisiko. Die Covid-19-Pandemie verursachte Schäden für Rückversicherer in den Bereichen Betriebsunterbruch-, Event-Cancellation- und Lebensversicherung. Das dadurch entstandene Schadenvolumen für die globale Rückversicherungsindustrie war mit über 40 Milliarden US-Dollar (Ende September 2021) das drittteuerste Ereignis in der Geschichte nach 9/11 und Hurricane Katrina.

Um die Grossrisiken besser handhaben zu können, haben die Schweizer Versicherungsfirmen 1953 den sogenannten Elementarschaden-Pool eingeführt. Die Bevölkerung und alle Versicherungsgesellschaften profitieren davon, indem neben dem Schadensausgleichs-mechanismus unter den einzelnen Versicherungsgesellschaften auch der Elementarschaden-Pool für alle seine Mitglieder Rückversicherungen einkauft. Das Problem bei einer Pandemie aber ist der fehlende Risikoausgleich. Naturkatastrophen treten meist in bestimmten Regionen auf, während eine Pandemie viele Segmente auf einmal, zeitgleich und weltweit betrifft. Aus diesem Grund können solche Extremereignisse nicht global diversifiziert werden.

Swiss Re zufolge war 2021 das viertteuerste Jahr in der Rückversicherungsgeschichte in Bezug auf Naturkatastrophen. Dies führte dazu, dass sich einige Mitbewerber aus diesem Geschäftsfeld zurückzogen. Die ausbezahlten Schadensummen waren gut 50% höher als der Durchschnitt der letzten 10 Jahre.

Emerging Risks

Vorausschauend beschäftigen sich Rückversicherer derzeit mit sogenannten Emerging Risks, also neuartigen und zukunftsgerichteten Risiken, die sich dynamisch entwickeln. Hierzu gehören beispielsweise Cyberrisiken, Big Data, Künstliche Intelligenz oder auch der Klimawandel. Das Ziel ist grundsätzlich immer, diese neuen Trends möglichst frühzeitig zu erkennen und zu verstehen, um so die damit verbundenen Risiken einschätzen und bemessen zu können. Dies ist enorm anspruchsvoll, da die Rückversicherer es immer mehr mit immateriellen Risiken zu tun haben.

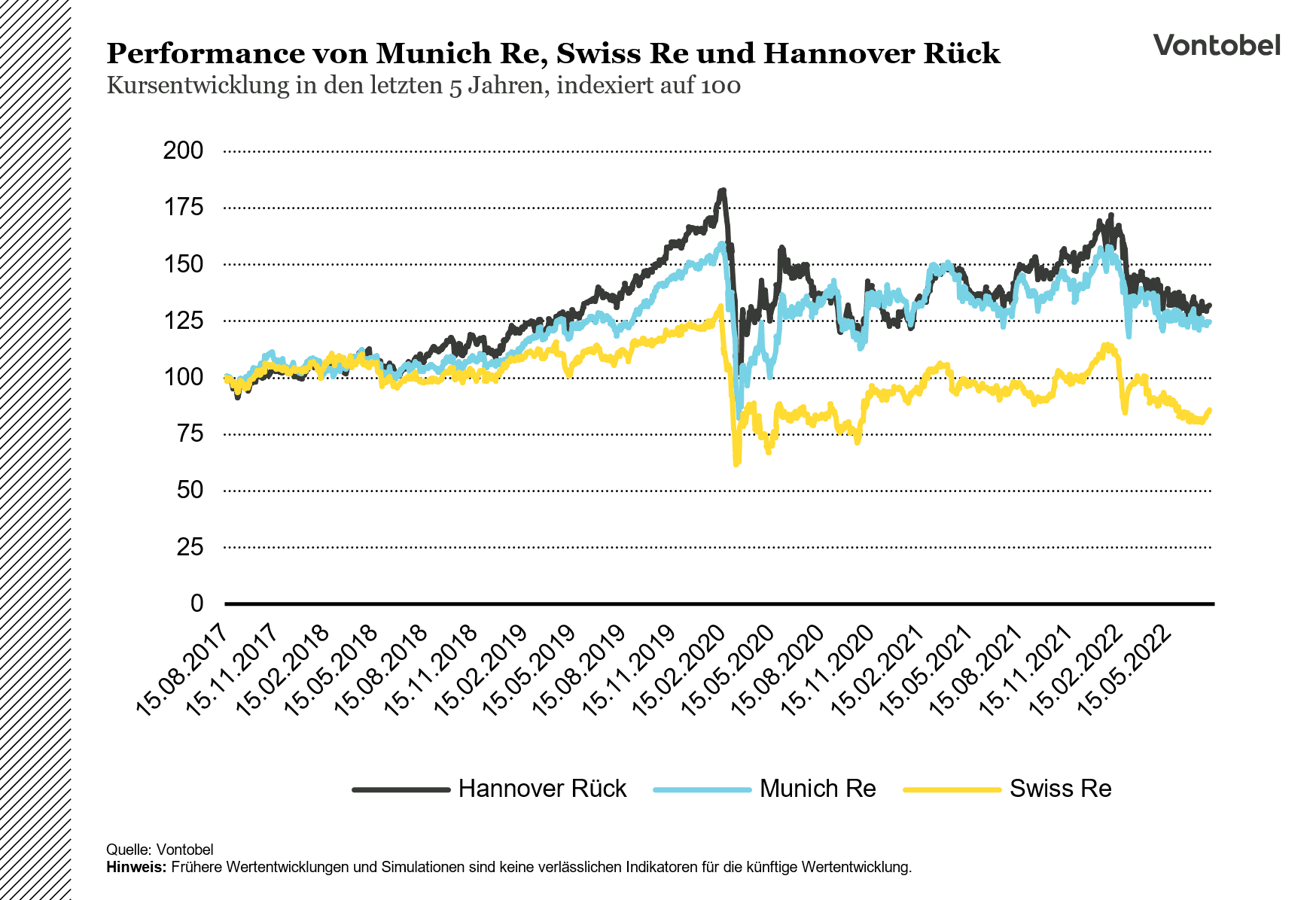

Ausgewählte Firmen aus dem Rückversicherungsgeschäft

Das Rückversicherungsgeschäft ist ein kleiner Markt verglichen mit dem Erstversicherungsgeschäft. 2020 betrugen die globalen Erstversicherungsprämien 4.2 Billionen Euro, während die Rückversicherungsprämien 281 Milliarden Euro betrugen (knapp 7% vom Erstversicherungsmarkt). Dennoch spielen Rückversicherungen eine entscheidende Rolle im Handel und in der Weltwirtschaft, da sie das Risiko für handelsübliche Versicherungsfirmen verringern, dass grosse Schadensfälle sie in den wirtschaftlichen Ruin treiben. Zu den grössten Rückversicherungskonzernen gehören die vier europäischen Unternehmen Munich Re, Swiss Re, Hannover Rück und Scor (französischer Rückversicherer) sowie das britische Geschäft von Lloyd’s und Warren Buffett’s Berkshire Hathaway. Die Vielzahl an Herausforderungen des aktuellen Weltgeschehens stützt grundsätzlich die Nachfrage nach qualitativ hochwertigen Rückversicherungsschutz. Nichtsdestotrotz ist die Bereitschaft institutioneller Anleger, Rückversicherungsrisiken zu übernehmen, in letzter Zeit zurückgegangen.

Munich Re

Bei Munich Re handelt es sich um den grössten Rückversicherer der Welt, der global und in allen Versicherungssparten aktiv ist. Seit der Gründung 1880 zeichnet sich das Unternehmen durch fundiertes Risiko-Knowhow und besondere finanzielle Solidität aus. Dessen Quartalsergebnis im 2. Quartal 2022 machte die die Zinswende und die Turbulenzen an den Kapitalmärkten zu schaffen. Im zweiten Quartal rapportierte das Unternehmen einen Gewinn von 768 Millionen Euro, nach 1.1 Milliarden Euro im Vorjahrszeitraum. An dem Gesamtjahresziel mit einem Konzernergebnis von 3.3 Milliarden Euro hält das Unternehmen Konzernchef Joachim Wenning zufolge jedoch fest. Der Geschäftsbereich Rückversicherung erwirtschaftete im 2. Quartal 608 Millionen Euro. Der Rückgang im Vergleich zum Vorjahr gründet sich auf dem negativen Kapitalanlageergebnis. Die Gesamtbelastung durch Grossschäden von je über 10 Millionen Euro betrug im zweiten Quartal 575 Millionen Euro, nach 432 Millionen im Vorjahr. Die teuerste Naturkatastrophe für Munich Re war in der zweiten Jahreshälfte (Jahr) die Dürre in Südamerika mit einer Schadenhöhe von 130 Millionen Euro. Die operative Profitabilität sowie die solide Bilanz des Unternehmens sind positive Aspekte des Unternehmens. Ausserdem zählt es zu einem zuverlässigen Dividendenzahlern.

Swiss Re

Swiss Re ist nach Munich Re der weltweit zweitgrösste Rückversicherer und verfügt über ein Bruttoprämienvolumen von 36 Milliarden Euro. Die Volatilität an den Märkten wirkte sich unmittelbar auf die Ergebnisse von Swiss Re aus. Aufgrund des Rechnungslegungsstandards US-GAAP müssen Anpassungen in der Marktbewertung bei Finanzanlagen jedes Quartal in der Gewinn- und Verlustrechnung berücksichtigt werden. Trotz Bewertungsverlusten bei Aktienanlagen sowie Schäden im Zusammenhang mit der Sterblichkeit durch die Coronapandemie konnte die Gruppe dennoch im zweiten Quartal zur Profitabilität zurückkehren mit einem Gewinn von 405 Millionen US-Dollar. Die verdienten Nettoprämien und Honorareinnahmen stiegen im zweiten Quartal auf 21.2 Milliarden US-Dollar an.

Swiss Re ist Marktführer im Bereich der Rückversicherung von Naturkatastrophen. Sie weisen fundiertes Knowhow in diesem Bereich auf, dass auf unternehmenseigenen Modellen und knapp 30 Jahren kontinuierlicher Entwicklung und Erfahrungen basiert. Unter anderem wuchs das Naturkatastrophengeschäft von Swiss Re zuletzt mit einem Anstieg vom Prämienvolumen um 23%.

Hannover Rück

Die Hannover Rück ist der drittgrösste Rückversicherer der Welt mit einem Bruttoprämienvolumen von 27 Milliarden Euro. Trotz des schwierigen Umfelds wartet Hannover Rück im ersten Halbjahr 2022 mit einem, nach Angaben des Vorstandsvorsitzenden Jean-Jacques Henchoz, zufriedenstellenden Ergebnis auf. Auf Konzernebene kletterte im zweiten Quartal Ergebnis im zweiten Quartal um 5.6% auf 385 Millionen Euro. Für das Gesamtjahr 2022 hält das Unternehmen unverändert an einem Nettokonzerngewinn von 1.4 – 1.5 Milliarden Euro fest.