Schwerpunkt auf dem Engagement der Anleger in den USA und Gold

Der Preis von Gold und anderen Edelmetallen war in den letzten Wochen sehr volatil. Ein Hauptgrund dafür ist die «Flucht in die Sicherheit», bei der die Anleger versuchen, ihr Engagement im US-Dollar zu verringern. Nachdem der Goldpreis um 20 Prozent gefallen ist, sind wir jedoch der Meinung, dass der Goldpreis nun wieder nach oben tendiert. Von den Sektoren des S&P® 500 haben die Sektoren Kommunikationsdienste und Informationstechnologie den höchsten Anteil an positiven Gewinnüberraschungen erlebt. In unserer technischen Analyse des S&P® 500 und des NASDAQ-100 Index® argumentieren wir, dass niedrigere Zinssätze eine erneute Preisrallye auslösen könnten.

Der Fall der Woche: Wird der Goldpreis ein schnelles Comeback erleben?

Die Volatilität der Edelmetalle war beträchtlich. In den letzten Wochen gipfelte der erhebliche Preisanstieg bei Silber und Gold seit Anfang 2025 in einer parabolischen Aufwärtsbewegung, gefolgt von einer scharfen Korrektur. Der Goldpreis fiel in der Folge von Höchstständen um 5600 US-Dollar pro Feinunze um rund 1200 US-Dollar - über 20 Prozent -, bevor er sich wieder etwas erholte.

Zu den wichtigsten Faktoren für den Anstieg des Goldpreises gehören die Sorgen über die Staatsverschuldung, insbesondere in den USA, und die Renditen für festverzinsliche Anlagen. In Verbindung mit einer aggressiveren US-Aussenpolitik haben Zentralbanken und Privatanleger von US-Anleihen in Edelmetalle, vor allem Gold, umgeschichtet. Die bisherigen geopolitischen Ereignisse im Jahr 2026, einschliesslich der US-Militäroperationen in Venezuela und der Rhetorik um die mögliche Annexion Grönlands, haben zweifellos zu diesem Trend beigetragen.

Trotz der Volatilität ist es dem Goldpreis vorerst gelungen, den Eintritt in einen Bärenmarkt (d. h. eine längere Korrektur von mehr als 20 Prozent) zu vermeiden. Derzeit haben sich die Gold-Futures auf rund 5000 US-Dollar pro Feinunze erholt, und die Preise tendieren oberhalb des gleitenden 20-Tage-Durchschnitts (MA20) nach oben.

Es stellt sich die Frage, ob der Goldpreis kurzfristig wieder in Richtung seiner Allzeithochs klettern kann, oder ob er sich über einen längeren Zeitraum konsolidieren wird. Sollte der Preis unter die Marke von 5000 US-Dollar fallen, könnte der MA20 bei etwa 4840 US-Dollar Unterstützung bieten. In den nächsten Wochen könnte die Preisentwicklung von makroökonomischen Nachrichten und anderen geopolitischen Ereignissen beeinflusst werden. In dieser Woche werden der US-Verbraucherpreisindex (CPI) und die Zahlen zu den Beschäftigtenzahlen ausserhalb der Landwirtschaft Aufschluss über die Inflation und den Arbeitsmarkt in den USA geben. Letzterer hat Anzeichen einer Verschlechterung gezeigt. Am 20. Februar könnte der Oberste Gerichtshof der USA über die Rechtmässigkeit von Trumps Zöllen entscheiden. Werden die Zölle als rechtswidrig eingestuft, könnte der US-Dollar fallen und Edelmetalle könnten in der Folge zulegen.

Gold-Spot-Preis (USD pro Feinunze), einjahres-Tageschart

Gold-Spot-Preis (USD pro Feinunze), fünfjahres-Wochenchart

Mini Futures auf Gold (Troy Ounce)

Makro-Kommentare

Bis zum 6. Februar 2026 hatten 59 Prozent der S&P® 500 Unternehmen ihre Ergebnisse für das 4. Quartal 2025 veröffentlicht. Laut Earnings Insight meldeten 76 Prozent dieser Unternehmen einen positiven Gewinn pro Aktie (EPS), wobei 73 Prozent eine positive Umsatzüberraschung erlebten. Das Gewinnwachstum im 4. Quartal 2025 ist in der vergangenen Woche von 12 Prozent auf 13 Prozent gestiegen. Für das 1. Quartal 2026 erwarten die Wall Street-Analysten ein Gewinnwachstum von 11,3 Prozent und ein Umsatzwachstum von 8,7 Prozent. Die nachstehende Grafik zeigt die Gewinn-Scorecard in Form von besser als erwarteten EPS im 4. Quartal 2025, geordnet nach S&P® 500-Sektor.

Bis Freitag, den 6. Februar 2026, hatten 71 der schwedischen OMX-Unternehmen, für die Konsenszahlen verfügbar waren, ihre Ergebnisse für das vierte Quartal 2025 veröffentlicht. 56 Prozent dieser Ergebnisse waren besser als erwartet, und die Einnahmen übertrafen in 44 Prozent der Fälle die Schätzungen der Analysten. Von den acht Unternehmen, die einen Auftragseingang meldeten, für den es Konsenserwartungen gab, übertrafen fünf (63 Prozent) diese.

S&P® 500-Gewinne über den Schätzungen im 4. Quartal 2025, aufgeschlüsselt nach Sektoren

Könnten die Renditen der Auslöser für neue Höchststände in den USA sein?

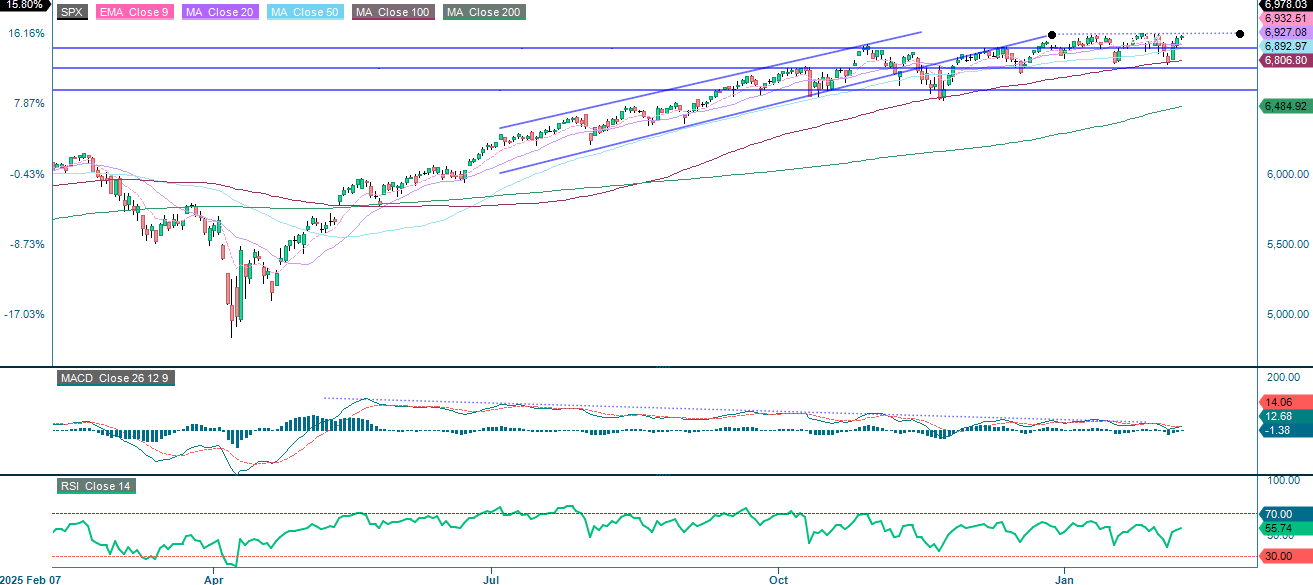

Der S&P® 500 erholte sich überzeugend von der Unterstützung am gleitenden 100-Tage-Durchschnitt (MA100), unterstützt durch robuste Gewinnmeldungen von AMD und Alphabet. Der aktuelle Aufschwung hat dem Index jedoch nicht genug Schwung verliehen, um neue Höchststände zu erreichen. Daher könnte sich der S&P® 500 noch eine Weile innerhalb der Spanne zwischen 6807 und 7000 konsolidieren.

Mini Future auf den S&P 500® Index

S&P 500® (in USD), einjahres-Wochenchart

S&P 500® (in USD), fünfjahres-Wochenchart

Der NASDAQ-100 Index® steht derzeit bei etwa 25 540 Punkten vor einem Widerstand. Im Vorfeld der Veröffentlichung des Verbraucherpreisindex am Freitag nähert sich die Rendite der 2-jährigen US-Staatsanleihen einem 12-Monats-Tief. Eine weitere Schwäche der Renditen könnte ein Katalysator für Aktien sein und dem NASDAQ-100 Index® helfen, sein positives Momentum wiederzuerlangen.

Mini Futures auf den Nasdaq-100 Index®

Nasdaq-100 Index® (in USD), einjahres-Tageschart

Nasdaq-100 Index® (in USD), fünfjahres-Wochenchart

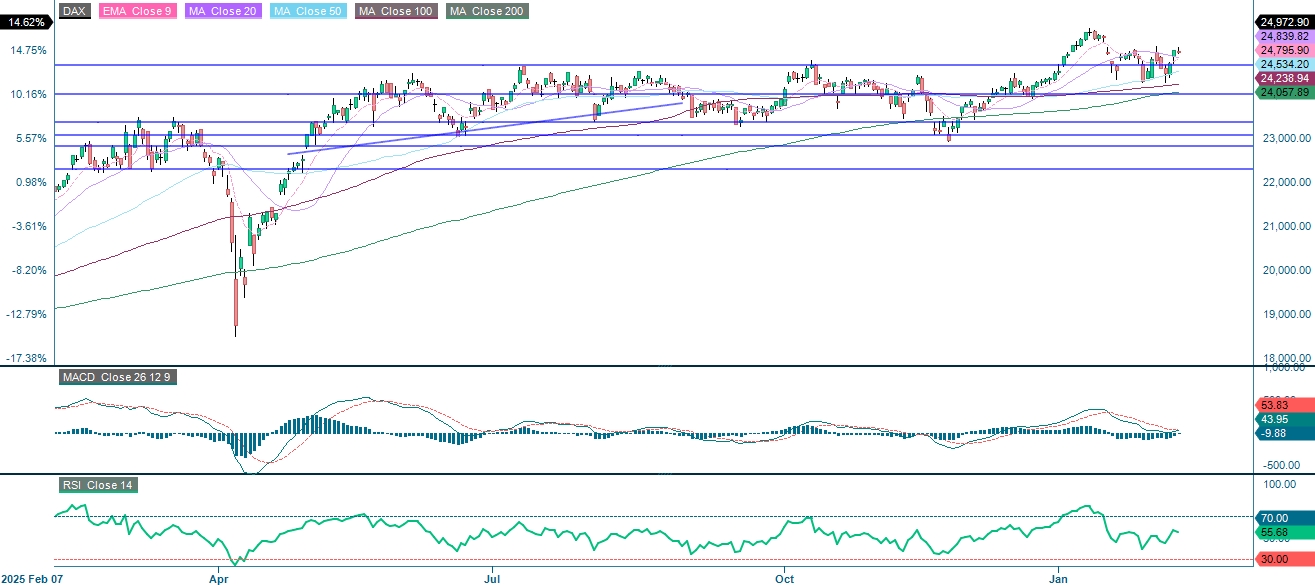

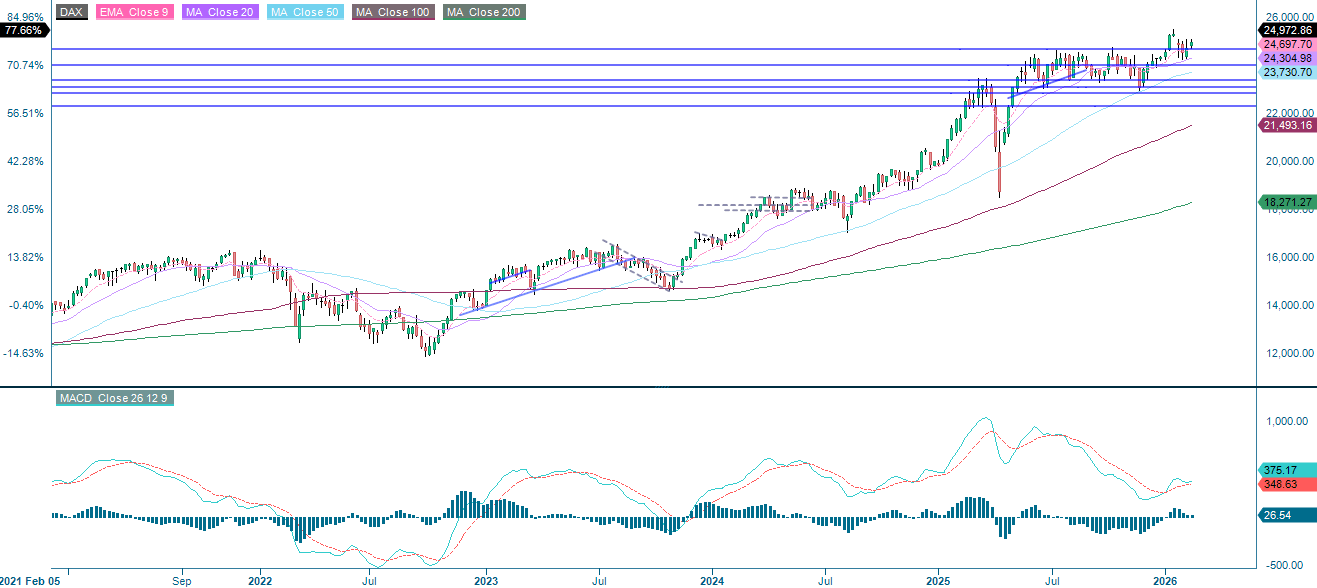

Der DAX® in Deutschland konsolidiert sich, wobei der MACD (Moving Average Convergence Divergence) auf ein zaghaftes Kaufsignal zusteuert. Eine sich verbessernde Dynamik in den USA könnte dem DAX® zusätzliche Unterstützung bieten.

Mini Futures auf den DAX®

DAX® (in EUR), einjahres-Wochenchart

DAX® (in EUR), fünfjahres-Wochenchart

Der vollständige Name für die im vorherigen Text verwendeten Abkürzungen:

EMA 9: Exponentieller gleitender 9-Tage-Durchschnitt

Fibonacci: Es gibt mehrere Fibonacci-Linien, die in der technischen Analyse verwendet werden. Die Fibonacci-Zahlen sind eine Folge, bei der jede nachfolgende Zahl die Summe der beiden vorhergehenden Zahlen ist.

MA20: Gleitender 20-Tage-Durchschnitt

MA50: Gleitender 50-Tage-Durchschnitt

MA100: gleitender 100-Tage-Durchschnitt

MA200: Gleitender 200-Tage-Durchschnitt

MACD: Konvergenzdivergenz des gleitenden Durchschnitts

Externer Autor:

Diese Informationen liegen in der alleinigen Verantwortung des Gastautors und stellen nicht notwendigerweise die Meinung der Bank Vontobel AG oder einer anderen Gesellschaft der Vontobel-Gruppe dar. Die weitere Entwicklung des Index oder eines Unternehmens sowie seines Aktienkurses hängt von einer Vielzahl unternehmens-, gruppen- und branchenspezifischer sowie konjunktureller Faktoren ab. Jeder Anleger muss bei seiner Anlageentscheidung das Risiko von Kursverlusten einkalkulieren. Bitte beachten Sie, dass mit der Anlage in diese Produkte keine laufenden Erträge erzielt werden können.

Die Produkte sind nicht kapitalgeschützt, im schlimmsten Fall ist ein Totalverlust des eingesetzten Kapitals möglich. Im Falle einer Insolvenz des Emittenten und des Garantiegebers trägt der Anleger das Risiko eines Totalverlustes seiner Anlage. In jedem Fall sollten Anleger beachten, dass die Wertentwicklung in der Vergangenheit und/oder Analystenmeinungen kein ausreichender Indikator für die zukünftige Wertentwicklung sind. Die Wertentwicklung der Basiswerte hängt von einer Vielzahl von wirtschaftlichen, unternehmerischen und politischen Faktoren ab, die bei der Bildung einer Markterwartung berücksichtigt werden sollten.