Fortsætter opsvinget på det amerikanske aktiemarked?

Et kort- eller langsigtet opsving i amerikanske aktier? Naturgas har klaret sig bedre end råolie i hele 2024. Siden midten af marts 2025 har vi set et lille fald i prisen på naturgas. Når vi ser frem til resten af 2025, mener vi, at der er mere opadgående end nedadgående pres på naturgaspriserne. Derimod ventes Republikken Congo at fordoble sin produktion inden 2027, hvilket naturligvis vil lægge en dæmper på udviklingen i naturgaspriserne på lang sigt. Med hensyn til teknisk analyse er ugens store spørgsmål opsvinget i S&P 500 og Nasdaq – og om det bliver vedvarende eller ej.

Ugens case: Naturgas med vind i sejlene

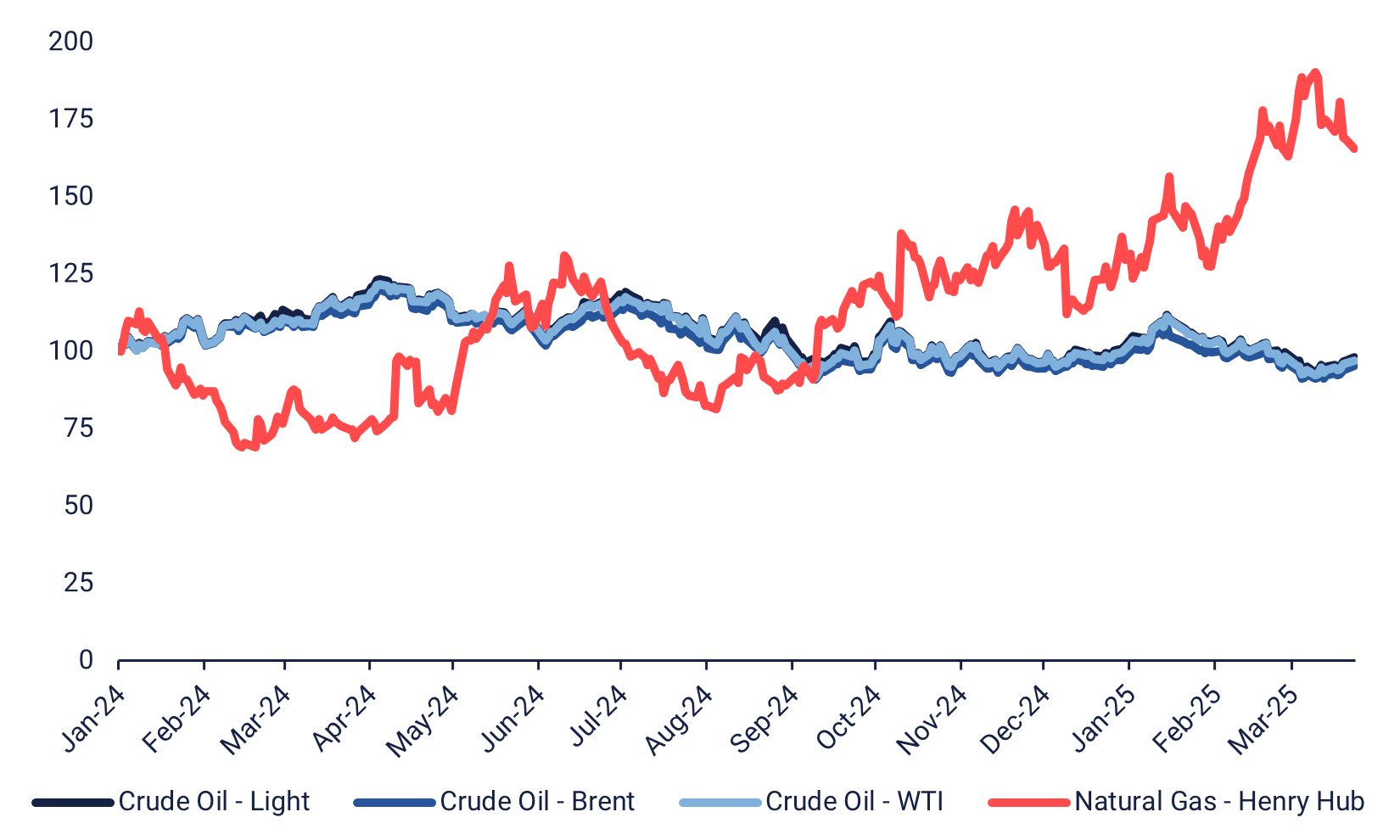

Naturgas har klaret sig godt i hele 2024, især i forhold til andre råvarer i energisektoren som f.eks. råolie og Brent. Denne overpræstation er fortsat ind i 2025, hvor naturgassen har overgået både konkurrenter og tidligere maj-kontrakter markant. Men siden toppen i midten af marts er priserne begyndt at falde.

Naturgas sammenlignet med forskellige oliepriser (indekseret fra 2024-01-02, USD)

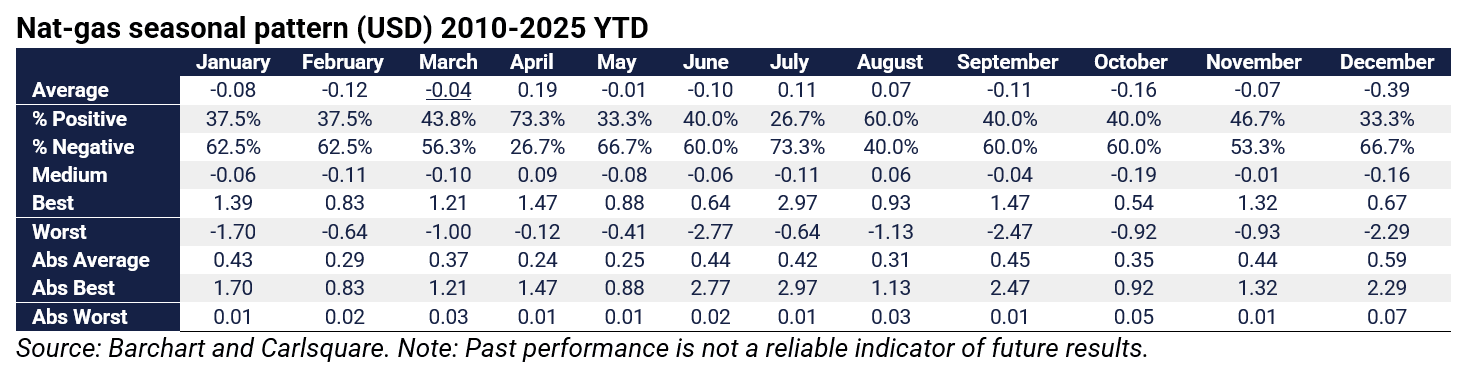

Naturgas er meget afhængig af aktuelle vejr- og temperaturforventninger, og i skrivende stund er forårsprognosen varmere end tidligere anslået. Det reducerer behovet for opvarmning med naturgas, hvilket igen lægger et nedadgående pres på prisforventningerne. Dette har modvirket den tidligere positive stemning fra BloombergNEF, som forudsagde, at de amerikanske gaslagre ville ligge 10 % under det femårige gennemsnit denne sommer. Samtidig har EU's tilsynsmyndigheder lempet på kravet om at fylde gaslagre inden 2025. Denne beslutning blev taget for at reducere risikoen for prisstigninger, da naturgas har vist sig at være særligt ustabil i tidligere vintre, især i 2022. Siden da er prisbilledet dog blevet mere stabilt med bevægelser, der ligger tættere på deres sæsonmæssige gennemsnit.

Sæsonmønster for naturgas (USD) 2010-2025 YTD

Europa er stadig i høj grad afhængig af russisk naturgaseksport, men der er planer om større produktion i andre geografiske områder. For eksempel forventes produktionen i Republikken Congo at blive fordoblet inden 2027 med øget produktion fra kinesiske Wing Wah's Banga Kayo og italienske Eni. Førstnævnte sigter mod en samlet produktion på næsten 30 milliarder kubikmeter gas over en 25-årig periode, mens Enis projekt forventes at producere 2,4 millioner tons i 2025 og stige til 4,5 milliarder kubikmeter om året i 2026.

Denne produktionsstigning vil sandsynligvis have en større effekt efter 2025, men bør i sidste ende bidrage til at holde priserne nede gennem øget konkurrence. På kort sigt vejer forsyningsbegrænsningerne dog tungere end de potentielle produktionsstigninger. USA's told på varer fra andre lande, som f.eks. venezuelansk olie, kan føre til kortvarige prisstigninger. Desuden er der en voksende debat i Australien om, at en større del af den indenlandsk producerede LNG bør bevares i landet i stedet for at blive eksporteret.

Fredsforhandlingerne mellem Rusland og Ukraine kan medføre et midlertidigt prisfald i de kommende uger, men hvis man ser frem mod resten af 2025, ser der ud til at være mere opadgående end nedadgående pres på naturgaspriserne.

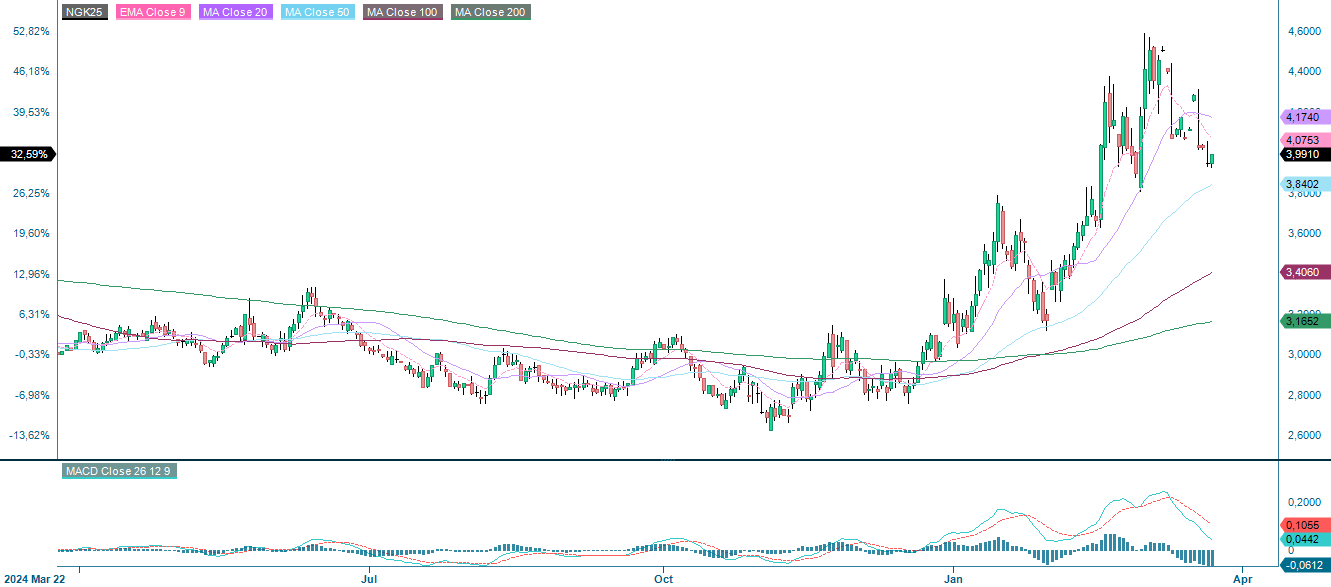

Naturgas maj '25 (USD), etårigt dagligt diagram

Naturgas maj '25 (USD), femårigt ugentligt diagram

Makrokommentarer

De svagere økonomiske udsigter for USA begynder nu at vise sig i form af lavere indtjeningsprognoser for S&P 500-virksomheder, som det fremgår af nedenstående diagram. På trods af dette forventer Wall Street-analytikere stadig en god indtjeningsvækst for S&P 500-virksomheder i 2025.

Forventningerne til indtjeningsvækst for S&P 500 er blevet sænket siden 3. januar 2025

Onsdag den 26. marts starter med det britiske CPI (forbrugerprisindeks) og PPI (producentprisindeks) for februar. Derefter følger Konjunkturinstitutet i Sverige, som offentliggør sit konjunkturbarometer i marts og en økonomisk prognose. Vi får også Spaniens BNP (bruttonationalprodukt) for fjerde kvartal. Fra USA forventer vi ordretilgangen på varige forbrugsgoder i februar og olielagerstatistik fra Department of Energy (DOE), en ugentlig rapport.

Torsdag den 27. marts offentliggør H&M sin delårsrapport for første kvartal af 2024/2025 (1. december 2024 til 28. februar 2025). Makrodagsordenen starter med det kinesiske industrioverskud for februar, efterfulgt af svenske husholdningskreditter for februar og en rentemeddelelse fra Norges Bank. Fra USA får vi BNP for fjerde kvartal, engroslagre i februar, ugentlige arbejdsløshedskrav, salg af eksisterende boliger i februar og Kansas City Fed-indekset for marts.

Fredag den 28. marts offentliggør Bank of Japan et sammendrag af sit møde den 19. marts. I Europa får vi britisk detailsalg for februar og BNP for fjerde kvartal. Dette følges op af det tyske GfK-indeks (Gesellschaft für Konsumforschung) for april. Derudover offentliggøres forbrugerprisindekset for marts fra Frankrig og Spanien og tyske arbejdsløshedsstatistikker for samme måned. Eurozonens konjunkturbarometer for marts afslutter den europæiske nyhedssession. Herefter følger canadisk BNP for februar og fra USA ventes statistik over privatforbrug og inflation (PCE) for februar og Michigan-indekset for marts.

Er stigningen i USA en dead cat bounce eller reel?

S&P 500 er sprunget kraftigt fra støtten og tester nu sit 200-dages glidende gennemsnit (MA200). Det er værd at bemærk, at MACD har givet et foreløbigt købssignal. Et brud op over MA200 og 5.840-niveauet kan følge.

Hvis denne stigning er reel og ikke en dead cat bounce, det vil sige, at indekset genvinder MA200 og 5.840-niveauet, kan investorerne føle større tiltro til en fortsat langsigtet opadgående tendens.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), femårigt ugentligt diagram

Nasdaq 100 er også sprunget overbevisende fra støtten ved 19.000-niveauet og tester nu sit 200-dages glidende gennemsnit (MA200). MACD har givet et foreløbigt købssignal. Et burd op over MA200 og 20.300-niveauet kan være næste skridt, efterfulgt af en mulig bevægelse mod 20.940.

NASDAQ-100 (i USD), etårigt dagligt diagram

NASDAQ-100 (i USD), femårigt ugentligt diagram

I Sverige har OMXS30 underpræsteret på trods af den forbedrede stemning i USA. Som det fremgår af nedenstående diagram, nærmer MA100-indekset, der i øjeblikket ligger på 2 607, sig det første støtteniveau. Det er også værd at bemærke, at MACD har genereret et blødt salgssignal. Hvis salgspresset fortsætter, og OMXS30 bryder gennem det glidende 200-dages gennemsnit (MA200), som i øjeblikket ligger på 2.548, kan indekset blive udsat for yderligere fald mod støtteniveauerne på 2.540 og 2.500.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), femårigt ugentligt diagram

Det tyske DAX-indeks viser modstandskraft. Prisbevægelsen er dog fladet ud i en sidelæns konsolidering og danner et potentielt rektangelmønster lige under rekordniveauet på 23.034. Det kan signalere usikkerhed på markedet eller en pause før et muligt brud eller tilbagetrækning. Støtten findes ved 22.212, mens modstanden er klart markeret ved 23.034. Et brud op over modstandsniveauet kan udløse yderligere optur, mens et brud under 22.212 kan føre til en dybere korrektion.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

Det fulde navn på forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert på hinanden følgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50 dages glidende gennemsnit

MA100: 100 dages glidende gennemsnit

MA200: 200 dages glidende gennemsnit

MACD: Konvergensdivergens for glidende gennemsnit

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.