Guld – Er det tid til at beskytte porteføljen?

I vores sidste opdatering om guld fremhævede vi, hvordan en potentielt svækket dollar, forårsaget af usikkerhed omkring præsidentvalget og geopolitiske faktorer, bidrog til en stigning i efterspørgslen. Mens nogle af disse faktorer nu er blevet afklaret, er der dukket nye bekymringer op, som skaber fortsat usikkerhed om de fremtidige guldpriser.

Positive eller negative udsigter for guld?

USA, som har lavere skatter for både virksomheder og privatpersoner, står over for højere toldsatser, som kan presse det generelle prisniveau op. Prognoserne tyder på, at Trumps politik kan gøre det sværere for Federal Reserve at sænke renten, hvilket potentielt kan tiltrække udenlandske investeringer og holde efterspørgslen efter den amerikanske dollar høj. For guld kan dette reducere efterspørgslen, da guld er prissat i dollars, hvilket gør det dyrere at investere i.

Samtidig er nogle økonomer enige i, at Trumps politik kan skabe inflationspres, men de sætter spørgsmålstegn ved styrken i den amerikanske økonomi. Hvis stigende inflation forhindrer Federal Reserve i at sænke renten, kan det udfordre økonomiens evne til at opretholde høje værdiansættelser. I første omgang ville det ikke være en fordel for guld, da højere renter ofte betyder mindre efterspørgsel efter guld. Inflation kombineret med økonomisk usikkerhed kan dog stadig styrke argumentet for guld. Hvis renten stiger, uden at det effektivt dæmper inflationen, kan guld stadig være en attraktiv mulighed.

Hvordan beskytter guld mod inflation?

Guld kan fungere som en beskyttelse mod inflation. Når dollaren falder, bliver guld normalt dyrere, hvilket betyder, at en guldindehaver får flere dollars pr. ounce guld. Derudover bidrager guldets egenværdi og begrænsede tilgængelighed til dets rolle som inflationssikring. I modsætning til fiat-valutaer, som kan trykkes i ubegrænsede mængder af centralbankerne, har guld en fast mængde og dermed større modstandsdygtighed over for inflation.

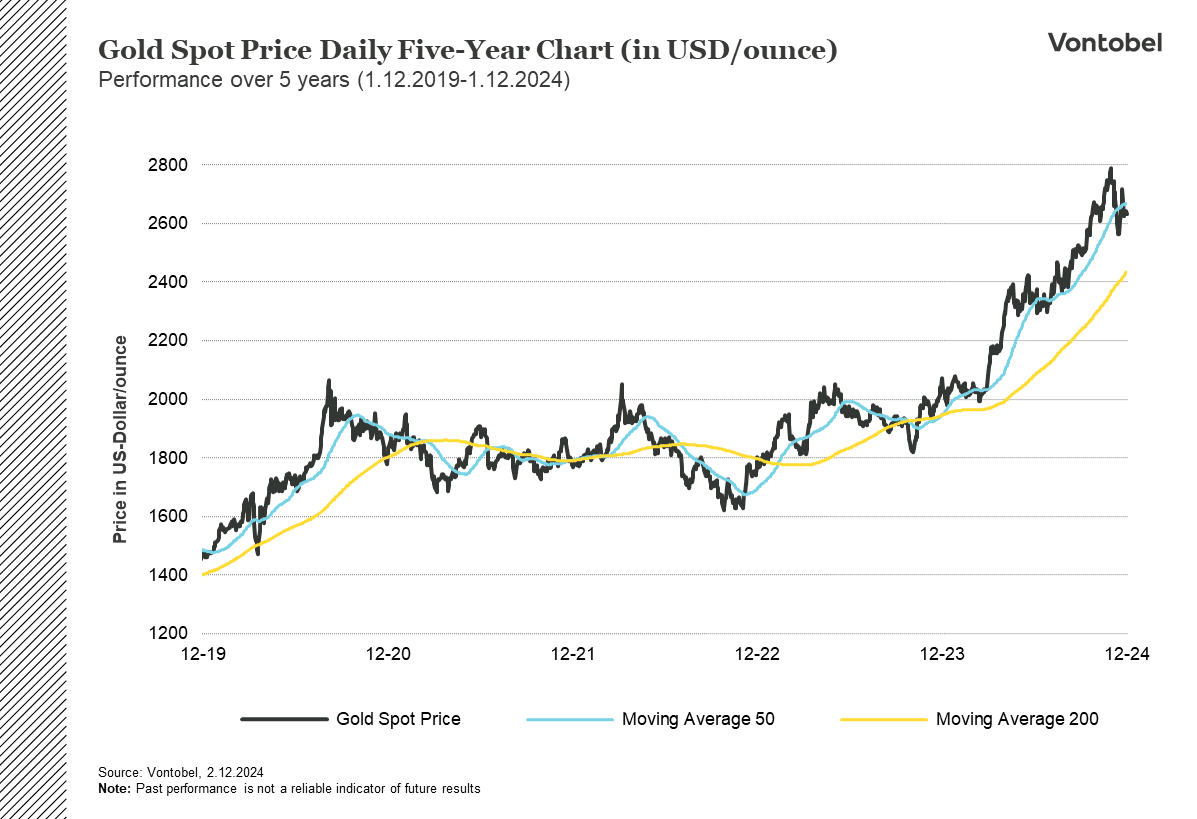

Historisk set har guld vist sig at være et tilflugtssted i tider med både inflation og økonomisk usikkerhed, som f.eks. under finanskrisen i 2008-2009 og COVID-19-pandemien. Ikke desto mindre har guld ikke altid været en effektiv sikring. I 2013 faldt guldprisen på trods af monetær stimulans, da inflationen forblev lav, og investorerne søgte mod andre aktiver.

Geopolitiske risici

De geopolitiske risici, som vi diskuterede i vores forrige artikel som f.eks. krigen mellem Rusland og Ukraine, viser ingen tegn på at aftage. Samtidig nærmer konflikten mellem Israel og Hizbollah sig en våbenhvileaftale, hvilket har bidraget til et midlertidigt fald i guldprisen. Dette viser, hvor hurtigt landskabet ændrer sig, og hvor svært det er at forudsige den fremtidige udvikling.

Hvad angår krigen mellem Rusland og Ukraine, har Donald Trump under sin kampagne hævdet, at han hurtigt kunne afslutte konflikten, hvis han blev valgt til præsident. Disse udtalelser bør tages med et gran salt, da konflikterne er dybt forankrede og komplekse. Trump har indtil videre ikke fremlagt nogen konkret plan.

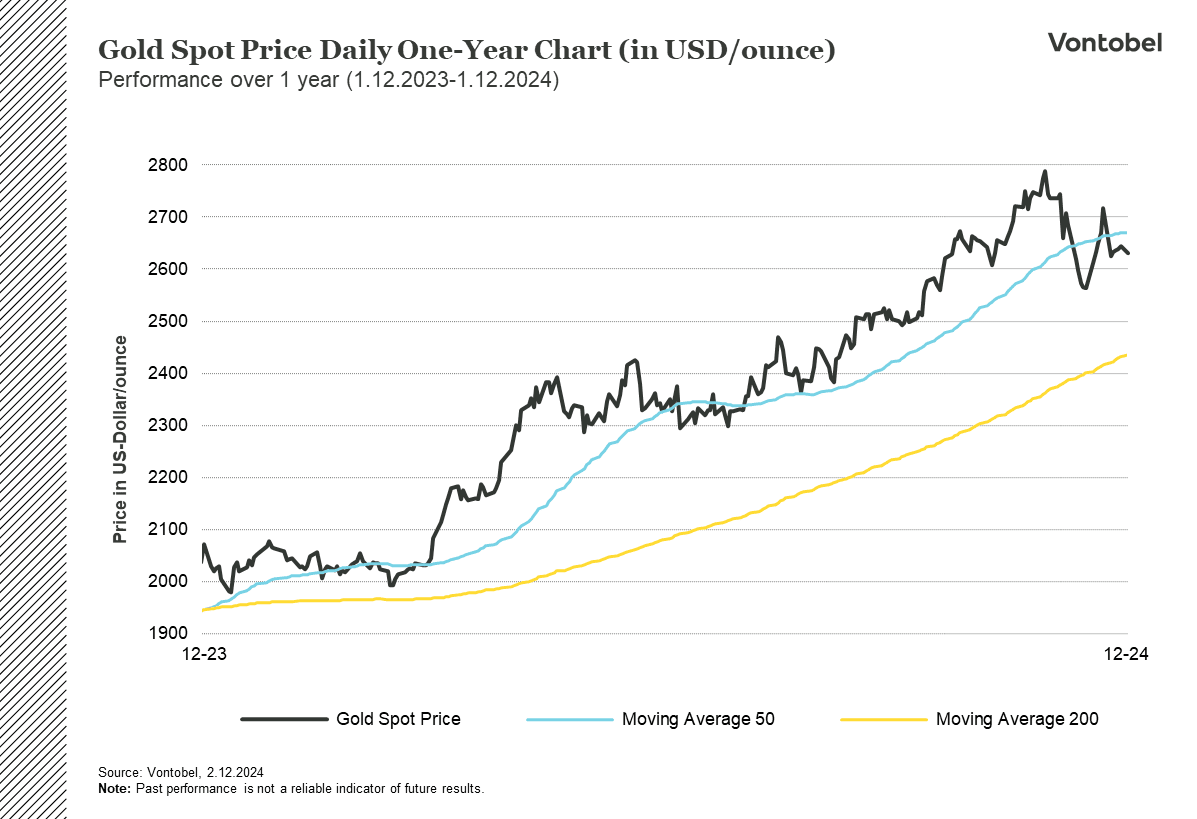

Hvert eneste skridt fra USA og Ukraine er blevet mødt med gengældelsesadvarsler fra Rusland. Den seneste eskalering var i skrivende stund Ruslands reaktion på Ukraines brug af langtrækkende missiler, hvilket førte til en stigning i guldprisen. Det skal bemærkes, at selv om guldprisen er faldet i de seneste måneder, er den på årsbasis steget i forhold til året før. Lige nu handles guld omkring 28% højere for året. Men efterhånden som der kommer nye oplysninger og udviklinger om de faktorer, der diskuteres i denne artikel, kan stemningen på markedet ændre sig.

Udsigterne for guld er ikke særlig optimistiske, da dets styrke er baseret på, at den amerikanske økonomi ikke kan klare højere renter, og at geopolitiske konflikter enten eskalerer eller forbliver uløste. Svarene på disse spørgsmål vil blive tydeligere med tiden, men en nøje overvågning af Federal Reserves rentebeslutninger kan give et fingerpeg om den amerikanske økonomis fremtid.

Med hensyn til geopolitiske risici hviler en stor del af forventningerne på den nyvalgte præsidents evne til at håndtere disse udfordringer. Eventuelle mangler i denne henseende kan give en indikation af, hvad der venter forude. Som altid skaber usikkerhed muligheder for både kort- og langsigtede investorer. Guld er på ingen måde en risikofri investering, men dets selvopfyldende natur under inflationspres betyder, at man kan forvente volatilitet i en overskuelig fremtid.

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.