Tid til at lede efter lav risiko

I løbet af den sidste uge har vi set et globalt fald i aktiekurserne, hvor næsten alle aktier, uanset sektor, er blevet påvirket negativt. Denne uges case er Swedbank, hvor hovedparten af udlånet er rettet mod det svenske private boligmarked – et segment, der historisk set har haft meget lave kredittab. Lavere renter bør også reducere risikoen ved udlån til virksomheder.

Ugens case: Lavere renter reducerer Swedbanks risiko

Efter det kraftige fald på aktiemarkederne i slutningen af sidste uge er det tid til at begynde at tænke over, hvilke virksomheder der faldt, sammen med resten af markedet, men som egentlig ikke påvirkes så meget af de nye globale toldsatser. Vi mener, at Swedbank er en sådan virksomhed.

Så sent som den 25. marts blev en femårig svensk statsobligation handlet til en rente på 2,44 %. I skrivende stund (8. april) er renten faldet til 2,11%. Det afspejler investorernes bekymring for en global recession, men også en sandsynlig kapitalstrøm fra aktier til fastforrentede aktiver. Den aktuelle uro øger også sandsynligheden for, at Riksbanken og andre centralbanker snart vil sænke deres ledende renter for at afbøde de forventede effekter af den økonomiske afmatning.

Femårig svensk statsobligationsrente (%), femårig ugentlig graf

Baseret på indtjening og udbytte for 2024 handles Swedbanks aktier i øjeblikket til en P/E-ratio på 6,6 og med et udbytteafkast på næsten 11 %. Selv om rentemarginalen kan falde lidt på grund af lavere renter i 2025, vil Swedbanks vigtigste låntagere – privatpersoner, andelsboligforeninger og virksomheder – være bedre i stand til at overholde deres rentebetalinger end i dag. Det reducerer risikoen i bankens låneportefølje, som ellers opfattes som noget mere risikabel i ejendomssegmentet sammenlignet med for eksempel Handelsbanken.

På trods af at nettorenteindtægterne var 3 % lavere i 2024 end i 2023, lykkedes det Swedbank at øge sine nettoindtægter med 2 % i løbet af året. En vigtig forklaring på dette er, at bankens omkostninger kun udgør ca. en tredjedel af dens indtægter. Swedbanks omkostningskontrol betyder, at der bør være gode muligheder for fortsat høj lønsomhed i 2025.

Af Swedbanks samlede udlån på SEK 1.800 mia. pr. 31. december 2024 udgjordes 58 % af realkreditlånene til privatpersoner og 8 % af andre udlån til den private sektor (herunder lån til andelsboligforeninger). Kun 34 % af udlånene var til virksomheder. Geografisk set er 88 % af realkreditlånene koncentreret i Sverige og 12 % i de tre baltiske lande. Historisk set er kredittabene på svenske realkreditlån meget lave.

Vi mener, at der er gode grunde til at være long i Swedbank. Bankens aktiviteter er stærkt fokuseret på det svenske boligmarked, hvilket betyder, at risikoen for at blive påvirket af konsekvenserne af en global handelskrig bør være betydeligt lavere end gennemsnittet for virksomheder i OMX-indekset.

Swedbank A (SEK), etårig daglig graf

Swedbank (SEK), femårig ugentlig graf

Makrokommentarer

De amerikanske aktiemarkeder faldt kraftigt torsdag den 3. april, efter at Trump om aftenen den 2. april uventet annoncerede toldforhøjelser mod flere af de lande, som USA har de største handelsunderskud med – f.eks. Kina. S&P500, Nasdaq og Russell 2000 faldt med henholdsvis 4,8 %, 5,4 % og 6,6 % den 3. april.

Den 2. april indførte præsident Trump en told på 34 % på kinesiske varer (oven i den tidligere told på 20 %). Kina svarede den 4. april ved at indføre en tilsvarende told på 34 % på amerikanske varer fra den 10. april. Som følge heraf faldt aktiemarkederne yderligere fredag den 4. april og mandag den 7. april, men rettede sig igen tirsdag den 8. april. EU forventes at reagere inden for en uge med selektive toldsatser på visse substituerbare varer fra USA, som f.eks. appelsinjuice, mens man undgår straftold på amerikanske komponenter, som EU er afhængig af.

De amerikanske toldsatser, som træder i kraft henholdsvis den 5. og 9. april, har udløst en rotation over i mere sikre sektorer. Når regnskabssæsonen for første kvartal af 2025 starter i USA senere på ugen, bliver det interessant at se, hvordan virksomhederne håndterer de nye toldsatser og deres forventede effekter. Indtil videre er der enighed blandt investorerne om, at det vil lægge en dæmper på den globale vækst i BNP (bruttonationalproduktet). Virksomhederne bliver nødt til at tilpasse sig ved at flytte produktionen til amerikanske fabrikker, men også ved at finde nye handelsruter. Europa forventes at handle mere med Asien og Latinamerika i fremtiden, hvilket kan give USA en konkurrencemæssig ulempe. Samtidig kan en handelskrig mellem USA og Kina være til fordel for europæiske virksomheder, der eksporterer til Kina – men det vil tage tid at gennemføre disse ændringer.

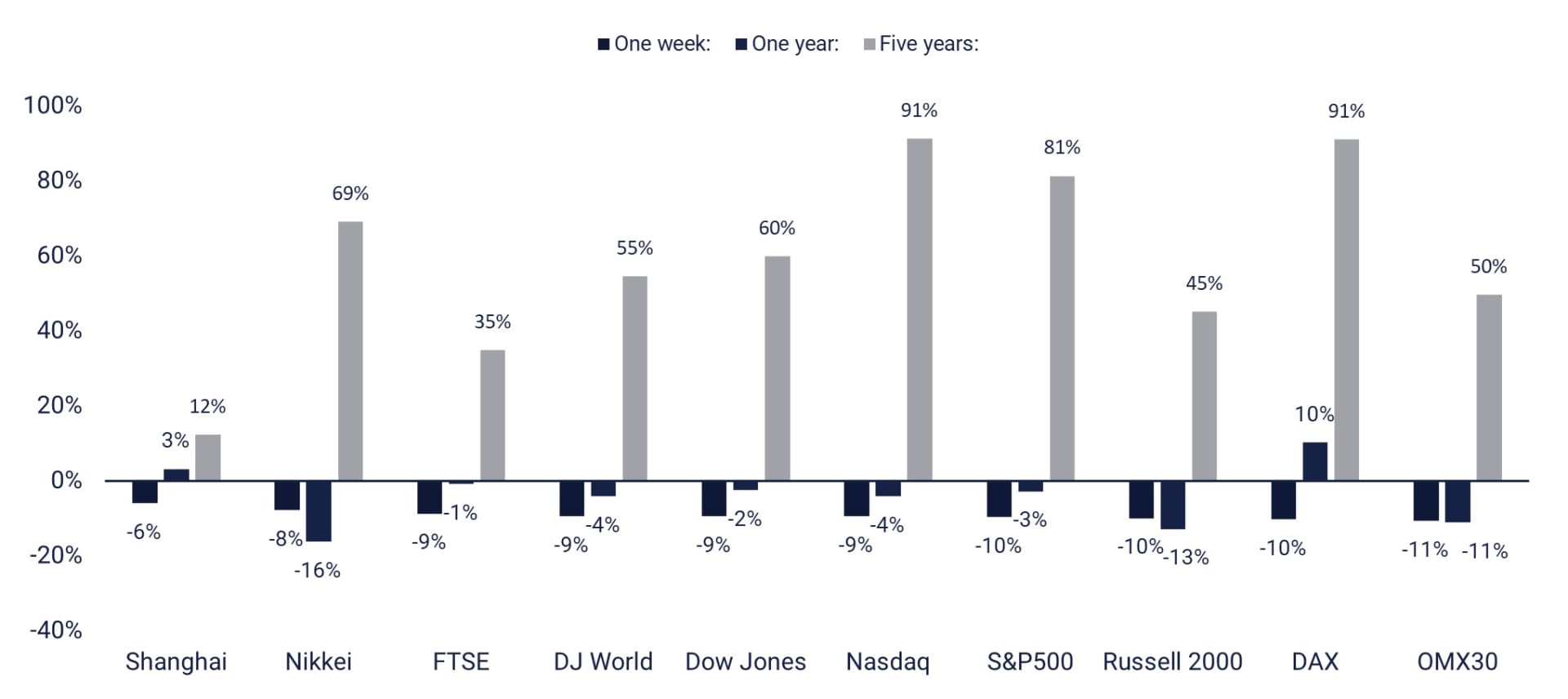

En uges, et års og fem års performance for aktieindeks, rangeret ift. sidste uge

I dag, onsdag den 9. april, starter nyhedsstrømmen med de japanske husholdningers tillidsindikator for marts. Derefter må vi vente til i eftermiddag, før USA offentliggør statistikker over engroslagre for februar, ugentlige olielagerbeholdninger (fra energiministeriet) og referatet af mødet i Federal Open Market Committee (FOMC) i marts.

Torsdag den 10. april offentliggør japanske Fast Retailing årets foreløbige resultater, mens makrostrømmen starter med Kinas CPI (forbrugerprisindeks) og PPI (producentprisindeks) for marts. Derefter følger Sveriges BNP-indikator, nye ordrer til industrien og husholdningernes forbrug – alle for februar. Fra USA offentliggøres marts måneds CPI og tal for nye arbejdsløse.

Fredag den 11. april starter den amerikanske regnskabssæson, hvor storbankerne JP Morgan og Morgan Stanley fremlægger deres tal for første kvartal. Samtidig begynder regnskabssæsonen på Stockholmsbørsen - hvor H&M var blandt de større OMX-selskaber for to uger siden - med ejendomsselskaberne Atrium Ljungberg og Platzer. På fredag får vi også makrostatistik i form af Sveriges CPI for marts, Storbritanniens BNP og industriproduktion for februar samt tysk og spansk CPI for marts. Fra USA får vi producentprisindekset (PPI) for marts og Michigan-indekset for april.

Hold stop-loss stramme

S&P 500-indekset faldt fra over 6.100 til lige under 5.000, før det rettede sig en smule – et markant fald på over 18 %. Indekset er i øjeblikket ved at finde støtte mellem 4.800 og 5.000, hvilket kan signalere en mulig stigning på kort sigt. Det næste niveau på opsiden er omkring 5.375-5.400. Da usikkerheden fortsat er meget stor, er det vigtigt at holde stop-loss-niveauerne stramme.

S&P 500 (i USD), etårigt dagligt diagram

Det er også værd at bemærke det salgssignal, der genereres af MACD-indikatoren på ugediagrammet nedenfor – et tegn på svaghed.

S&P 500 (i USD), femårigt ugentligt diagram

Nasdaq 100 stiger i øjeblikket. Det næste modstandsniveau på opsiden er omkring 18.500.

NASDAQ-100 (i USD), etårigt dagligt diagram

NASDAQ-100 (i USD), femårigt ugentligt diagram

I Sverige er OMXS30 faldet kraftigt – med mere end 20 % – hvilket signalerer en stærk nedadgående tendens. Indekset er for nylig hoppet lidt tilbage fra støtteniveauet omkring 2.100, hvor RSI befandt sig i stærkt oversolgt territorium. Modstandsniveauet ligger omkring 2.380-2.400. Men da usikkerheden stadig er meget stor, gælder det samme her – hold stop-loss-niveauerne stramme.

OMXS30 (i SEK), etårigt dagligt diagram

Også her er der genereret et salgssignal af MACD i ugediagrammet.

OMXS30 (i SEK), femårigt ugentligt diagram

DAX-indekset viser en dramatisk vending fra en tidligere stærk opadgående tendens, hvilket har ført til en korrektion på over 17 %. Det nuværende opsving tyder på et potentielt brud over MA200 – et kritisk niveau for muligvis at bryde den langsigtede negative trend. Næste niveau på opsiden er 21.234, hvor MA100 mødes. Igen – usikkerheden er meget stor, så hold stop-loss-niveauerne stramme.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

Det fulde navn på forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert på hinanden følgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50 dages glidende gennemsnit

MA100: 100 dages glidende gennemsnit

MA200: 200 dages glidende gennemsnit

MACD: Konvergensdivergens for glidende gennemsnit

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.