Market Outlook 2024: anticipare gli eventi per cogliere le opportunità

Inflazione in aumento o in diminuzione, recessione sì o no: mese dopo mese, i mercati globali sperano di trovare risposte definitive nei dati economici appena pubblicati. Chi aspetta fino a quando arrivano, può solo reagire. Ma chi pensa in termini di scenari, può anticipare le opportunità. È proprio per fornire queste prospettive che gli esperti di Vontobel delineano le strategie nel "Market Outlook 2024".

I segni vitali dell’economia

A novembre le banche centrali hanno sottolineato la necessità di mantenere la politica monetaria restrittiva per un periodo sufficientemente lungo. Tuttavia, i dati macroeconomici che hanno evidenziato l'indebolimento del mercato del lavoro e del mercato immobiliare degli Stati Uniti hanno indotto gli investitori a chiedersi quanto tempo sarà effettivamente "abbastanza a lungo". È probabile che l'indebolimento dell'economia statunitense si manifesti ancora, dato che il pieno impatto degli aggressivi rialzi dei tassi d'interesse non si è ancora fatto sentire, motivo per cui la Multi Asset Boutique ribadisce la propria opinione secondo cui gli Stati Uniti entreranno in recessione nella prima metà del 2024.

Molti dei fattori che finora hanno sostenuto l'economia statunitense e l'hanno aiutata a evitare la recessione sono destinati a svanire nelle prossime settimane e mesi. Tra questi, i risparmi della pandemia e un mercato del lavoro più robusto del previsto. Il problema è quindi quello di capire per quanto tempo ancora i consumatori statunitensi potranno sostenere l'economia.

L'economia globale è troppo debole per gestire il forte aumento dei rendimenti obbligazionari. Pertanto, anche in assenza di una recessione, la Fed potrebbe presto dover tagliare i tassi, poiché la politica monetaria è troppo rigida per gli attuali livelli di inflazione. L'inflazione dei prezzi al consumo negli Stati Uniti, ad esempio, è scesa a settembre al 3,2% dal 3,7% su base annua. L'inflazione dei prezzi alla produzione è scesa all'1,3% dall'1,9% nello stesso periodo. Questo non è passato inosservato; gli investitori stanno attualmente valutando quasi il 60% di possibilità di un taglio dei tassi di almeno 25 punti base entro maggio 2024.

Dall'altra parte dell'oceano, la crescita economica dell'Eurozona appare preoccupante attraverso la lente degli indici dei responsabili degli acquisti (PMI). Questi indicano che è "bloccata nel fango" e che potrebbe benissimo essere destinata a un secondo trimestre consecutivo di contrazione del prodotto interno lordo (ossia una recessione tecnica). Dato lo stato disastroso dell'economia dell'Eurozona e il significativo rallentamento dell'inflazione, la Banca Centrale Europea potrebbe addirittura iniziare a tagliare prima della Fed. È improbabile che la Cina attui uno stimolo significativo prima della seconda metà del 2024.

Prospettive del panorama economico nel 2024

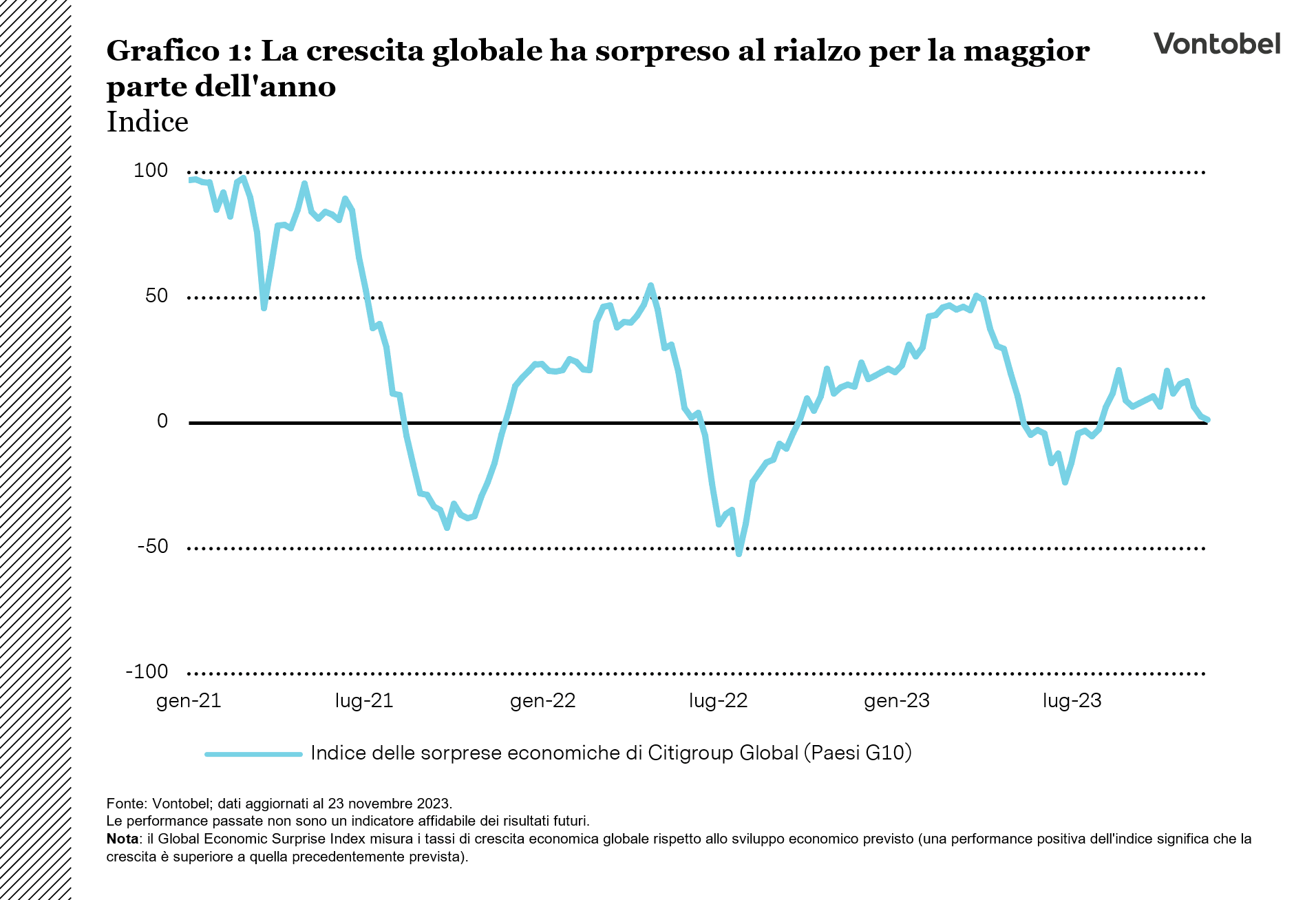

Con l’avvicinarsi della fine del 2023, è probabile che gli investitori possano guardare indietro ad un anno piuttosto decente sul mercato azionario, soprattutto dopo un 2022 spaventoso. Ciò è dovuto in parte agli sviluppi economici, con una crescita sorprendente al rialzo e un’inflazione al ribasso. L’anno prossimo sarà la stessa storia?

Nel 2023 la crescita economica globale ha superato le aspettative praticamente in tutti i settori (cfr. grafico 1), nonostante una crescita inferiore alla media. La maggior parte degli economisti si aspettava una recessione che non si è mai concretizzata quest’anno, poiché gli alti livelli di inflazione e il forte ciclo di rialzi dei tassi di interesse non hanno danneggiato imprese e consumatori come si temeva. Le aziende hanno rinviato l’assunzione di nuovi prestiti a tassi di interesse elevati e hanno ridotto i posti vacanti invece di ricorrere al licenziamento dei dipendenti. I consumatori hanno potuto attingere ai notevoli risparmi accumulati durante la pandemia e beneficiare di un mercato del lavoro stabile. Inoltre, la politica fiscale è stata sorprendentemente espansiva, soprattutto negli Stati Uniti, dove il sostegno pubblico è rimasto generoso.

La maggior parte degli economisti si aspettava una recessione, ma l'inflazione elevata e il ciclo ripido di rialzi dei tassi di interesse si sono rivelati meno problematici per le aziende e i consumatori di quanto si temesse. Le aziende hanno rinviato l'accensione di nuovi prestiti a tassi di interesse elevati e hanno ridotto i posti vacanti invece di licenziare i dipendenti. I consumatori hanno attinto ai risparmi accumulati durante la pandemia e il mercato del lavoro stabile è rimasto favorevole. Inoltre, la politica fiscale si è dimostrata sorprendentemente espansiva, con il governo statunitense che ha fornito misure di sostegno particolarmente generose.

Il dibattito sulla recessione: ci sarà o non ci sarà?

La domanda chiave che gli investitori dovranno affrontare nel 2024 è se sarà possibile sconfiggere l’inflazione senza innescare una recessione. Si tratta di un risultato mai raggiunto prima. I tassi d’interesse più elevati hanno un costo e stanno già mettendo a nudo le prime crepe dell’economia; basti pensare alla crisi bancaria della scorsa primavera. Più a lungo i tassi d’interesse rimangono alti, maggiore è l’impatto – un aspetto da tenere presente quando si considera l’impennata più significativa dei tassi d’interesse reali dall’inizio degli anni ‘80 (vedi grafico 2). I tassi corretti per l’inflazione hanno raggiunto un picco di 15 anni, ma a differenza di allora il mondo è molto più indebitato.

Gli utili societari non sono più in crescita, ad eccezione di alcune grandi aziende tecnologiche statunitensi e dei produttori europei di beni di lusso. I sondaggi mostrano che le aziende continuano a ridurre le spese in conto capitale previste. Molte aziende sono inoltre costrette a soddisfare le elevate richieste salariali, poiché i lavoratori (un bene che scarseggia) cercano di compensare l’inflazione. Se questa tendenza continua, alcune aziende non avranno altra scelta che licenziare i dipendenti per proteggere i propri margini.

Cosa guida il sentimento dei consumatori negli Stati Uniti?

Gli acquirenti sono stati ben felici di fare spese, stimolando l’economia anche dopo la revoca delle misure di blocco della pandemia. E se i consumatori non fossero ancora pronti a stringere i cordoni della borsa? Attualmente spendono più di quanto guadagnano, il che significa che i loro risparmi stanno diminuendo o che stanno accumulando nuovi debiti. In effetti, il debito delle carte di credito negli Stati Uniti ha recentemente raggiunto il massimo storico di oltre 1.000 miliardi di dollari. Allo stesso tempo, i tassi di interesse superiori al 20% hanno provocato un aumento delle morosità (vedi grafico 3). Sembra piuttosto improbabile che i consumatori statunitensi possano salvare l’economia globale da una recessione ancora per molto.

Secondo la Boutique Multi Asset, l’indebolimento della domanda di beni e servizi finirebbe per riportare l’inflazione ai livelli pre-pandemici, soprattutto se si considera che le catene di approvvigionamento globali stanno tornando a funzionare senza problemi e che molti produttori di beni sono alle prese con l’aumento delle scorte. Le banche centrali globali sarebbero costrette a ridurre i tassi di interesse se la disoccupazione aumentasse e l’inflazione diminuisse.

Quali potrebbero essere le sorprese inattese?

Un fattore importante potrebbe essere un calo dell’inflazione più rapido del previsto, che allevierebbe la pressione su imprese e consumatori. Questo porterebbe anche a una riduzione dei tassi di interesse più rapida del previsto, fornendo ulteriore sostegno all'economia. Un altro aspetto da tenere d’occhio sarebbe un pacchetto di stimoli fiscali più consistente in Cina, per aiutare la seconda economia mondiale a prendere slancio. Dall’altro lato della medaglia, un’ulteriore escalation in Medio Oriente potrebbe essere il catalizzatore di una seconda ondata di inflazione. In tal caso, le banche centrali rimarrebbero probabilmente restrittive.

Colpo di scena sul mercato: le aspettative di un ulteriore rialzo dei tassi della Fed scendono in picchiata

Il raffreddamento dell'inflazione e i segnali di rallentamento della crescita negli Stati Uniti hanno rilanciato la domanda di obbligazioni. I rendimenti dei Treasury decennali sono scesi di oltre 50 punti base nel giro di un mese. A settembre, i futures sui Fed funds implicavano una probabilità del 60% di un altro rialzo. Ora, però, hanno completamente escluso i rialzi e prevedono un taglio dei tassi entro la metà del prossimo anno (cfr. grafico 1).

L'economia statunitense ha dato prova di un'impressionante capacità di tenuta nel contesto della più significativa stretta monetaria degli ultimi quarant'anni, considerando sia il ritmo che l'entità degli aumenti dei tassi d'interesse. Sebbene l'atteso modello di inasprimento della politica monetaria abbia portato a una riduzione della crescita del credito al settore privato, l'economia ha continuato a mostrare una crescita insolitamente robusta.

Gli investitori ritengono che questa tenuta economica e la limitata probabilità di un ulteriore inasprimento da parte della Fed significhino che gli investitori sono al riparo da ogni pericolo. Tuttavia, proprio quando l'ottimismo per una possibile recessione inizia a prendere piede, l'indice economico principale del Conference Board ha allungato la sua striscia negativa a 19 mesi. Gli unici periodi comparabili di un trend negativo così prolungato sono stati la crisi di stagflazione della metà degli anni '70 e la crisi finanziaria globale. Storicamente, una flessione così marcata e prolungata di questo indicatore è sempre stata un precursore di una recessione.

Il forte aumento dei rendimenti in ottobre potrebbe aver rappresentato il punto più alto di questo ciclo. I dati recenti suggeriscono una pausa da parte della Fed e forse l'inizio di una riduzione dei tassi nel 2024. Ciò pone le premesse per potenziali tagli dei tassi in futuro. In genere, prima di tali tagli, i rendimenti tendono a scendere.

Tenere d'occhio la politica monetaria e i fondamentali delle obbligazioni societarie

Gli investitori dovrebbero tenere d'occhio il deterioramento dei fondamentali delle obbligazioni societarie e la stretta politica monetaria. I premi di rendimento delle obbligazioni societarie statunitensi ad alto rendimento rappresentano attualmente il 43% del rendimento totale delle obbligazioni societarie statunitensi, il livello più basso dal 2007 (grafico 2). Secondo l'agenzia di rating Moody's, il tasso di default delle obbligazioni high yield statunitensi è superiore al 5%. L'ultima volta che è stato così alto è stato nella prima metà del 2021, quando i mercati delle obbligazioni societarie hanno subito un'ondata di default legati alla pandemia. L'aumento del numero di default riflette il fatto che l'elevato costo della raccolta di capitali sta esercitando una maggiore pressione sui mercati delle obbligazioni societarie e che l'economia si sta indebolendo.

Un novembre senza eccezioni

Novembre è tipicamente il mese migliore per le azioni, e anche quest'anno non ha mancato di dare i suoi frutti. Questa volta il mercato non si è limitato a invertire la performance negativa di ottobre, ma ha registrato i migliori rendimenti mensili dalla scoperta del vaccino Covid-19 alla fine del 2020 (vedi grafico 1). Troppo bello per essere vero?

Due dei tre fattori macroeconomici chiave che hanno dominato la scena sembrano già alle spalle. In primo luogo, l'inflazione statunitense ha raggiunto il suo picco più di 12 mesi fa, come del resto è avvenuto anche in altri mercati sviluppati. In secondo luogo, le banche centrali sembrano aver raggiunto il traguardo delle loro campagne di rialzo dei tassi. Storicamente, entrambi gli eventi hanno provocato reazioni positive dei mercati nel corso dell'anno successivo (cfr. grafico 2).

Il terzo e ultimo tassello mancante è una recessione che, come riflesso di un ciclo economico molto atipico, ha tardato a materializzarsi negli Stati Uniti. Ma in che misura gli investitori hanno già prezzato una recessione? E quanto sarebbe grave?

Se si analizza la superficie dei guadagni assoluti a due cifre dell'indice MSCI ACWI Net Total Return da un anno all'altro, gli investitori devono considerare che pochi settori (tecnologia, servizi di comunicazione, beni di consumo discrezionali) hanno incrementato la loro performance con caratteristiche comuni come la qualità, l'eccesso di liquidità, la bassa leva finanziaria e le grandi capitalizzazioni di mercato. Escludendo questi settori, la performance sotto la superficie è stata piatta nel migliore dei casi.

Che cosa ci si può aspettare per il 2024?

La buona notizia è che le previsioni di crescita degli utili per azione (EPS) si sono moderate di recente, lasciando spazio a sorprese al rialzo. I multipli di valutazione rimangono al di sotto dei livelli massimi raggiunti nel 2021, forse perché le prospettive macroeconomiche di rallentamento sono già scontate. La crescita degli EPS per il 2024-2025 potrebbe sembrare ambiziosa, ma considerando la rilevanza, il contributo e la visibilità dei grandi settori dominanti, non è troppo sorprendente.

Tempi difficili per l'«oro nero», tempi buoni per l'oro normale

I mercati petroliferi hanno subito un brusco sell-off a novembre. Contrariamente all'"oro nero", l'oro "reale" si è dimostrato più resiliente. I prezzi del petrolio sono scesi ai minimi di quattro mesi verso la metà di novembre. Il fatto che il conflitto tra Israele e Hamas non si sia finora esteso alla regione sembra aver fatto passare in secondo piano per molti investitori i timori di un possibile shock petrolifero. L'attenzione si è invece spostata sulla produzione petrolifera statunitense, che ha recentemente raggiunto il massimo storico di 13,2 milioni di barili al giorno. L'aumento delle scorte di petrolio negli Stati Uniti, i dati economici contrastanti e il rallentamento dell'attività delle raffinerie cinesi hanno pesato sul sentiment. Ci sono anche dubbi sulla piena attuazione della nuova riduzione volontaria dell'offerta di petrolio annunciata dall'Organizzazione dei Paesi Esportatori di Petrolio e dai suoi alleati (OPEC+) alla fine di novembre. L'Angola, ad esempio, ha rifiutato la sua quota.

L'oro, invece, non è stato disturbato dal calo del premio per il rischio di guerra: è riuscito a mantenere i guadagni di ottobre e ha persino flirtato brevemente con la soglia psicologicamente importante dei 2.000 dollari per oncia a fine novembre. Ciò è dovuto a una serie di dati economici più deboli del previsto e all'allentamento dei livelli di inflazione nella maggiore economia mondiale, che hanno spinto gli investitori a prevedere un primo taglio dei tassi di interesse della Fed nella prima metà del 2024. La fine del ciclo di inasprimento della Fed e tutto ciò che ne consegue, come il calo dei rendimenti reali e l'indebolimento del dollaro USA, ha spesso rappresentato un catalizzatore positivo per l'oro in passato (cfr. grafico 1).

La domanda appare solida anche sul versante fisico. La Svizzera, importante centro di scambio dell'oro, ha esportato oltre 150 tonnellate di oro in ottobre, il massimo da maggio. Una parte considerevole di queste, circa 49 tonnellate (+60% rispetto al periodo precedente), è stata destinata all'India. L'India è il secondo paese al mondo per consumo di oro e celebra una serie di festività tra ottobre e novembre, durante le quali l'oro è un regalo popolare. Un vento di coda a più lungo termine proviene dalle banche centrali. Sebbene siano state venditrici nette nei tre decenni successivi al crollo del sistema di Bretton Woods, hanno ricominciato ad accumulare le loro riserve dopo la crisi finanziaria globale. Questa tendenza si è intensificata negli ultimi anni, soprattutto dopo che i Paesi occidentali hanno congelato le riserve della banca centrale russa. Secondo il World Gold Council, circa un quarto delle banche centrali mondiali prevede di aumentare le proprie riserve auree nel prossimo anno (cfr. grafico 2).

La crescita del dollaro USA perde vigore: si sta avvicinando a un punto di snodo?

La spinta al rialzo del dollaro USA sembra perdere vigore e potrebbe essere vicina a un punto di svolta (cfr. grafico 1). Il calo dei rendimenti statunitensi e le indicazioni di fragilità emergenti nell'economia più grande del mondo stanno influenzando negativamente il sentiment del mercato. Il continuo impatto economico della stretta monetaria della Fed, unito alla diminuzione del sostegno fiscale, rende il dollaro USA vulnerabile nel breve termine.

Nell'ultimo mese l'euro si è rafforzato rispetto alla maggior parte delle valute del G-10, con la notevole eccezione del franco svizzero, sostenuto da fattori geopolitici. È interessante notare che il rialzo dell'euro è avvenuto nonostante la mancanza di notizie particolarmente favorevoli. Questa resistenza può essere attribuita a una combinazione di sviluppi economici negativi già scontati nel suo prezzo e alle crescenti speculazioni sull'imminente rallentamento dell'economia statunitense. Questi fattori hanno collettivamente sostenuto la coppia euro-dollaro e l'euro più in generale. La traiettoria di politica monetaria a medio termine della Fed e, soprattutto, la percezione che il mercato ha di questa traiettoria continuano a essere fattori chiave per l'euro. Per i tori dell'euro-dollaro, concentrarsi sul lato dollaro dell'equazione potrebbe essere fondamentale per individuare le opportunità a breve termine. I crescenti segnali di rallentamento economico negli Stati Uniti potrebbero riaccendere le discussioni su un potenziale taglio dei tassi della Fed, sostenendo ulteriormente la tesi rialzista della coppia euro-dollaro.

Le qualità del franco svizzero come bene rifugio guadagnano attenzione

Quest'anno il franco svizzero si è distinto come la più forte performance tra le valute del G-10, mantenendo un guadagno del 4,5% circa rispetto al dollaro USA in termini di rendimento a pronti (cfr. grafico 2). La Banca nazionale svizzera (BNS) sembra preferire il mantenimento di un tasso di cambio forte per contrastare l'inflazione piuttosto che aumentare il tasso di interesse di riferimento oltre l'1,75%. Con un'altra riunione della BNS prevista per il 14 dicembre, le aspettative del mercato propendono per un'assenza di ulteriori rialzi dei tassi d'interesse e per un taglio dei tassi a partire dal prossimo anno, con proiezioni che suggeriscono una prima riduzione entro settembre.

Se l'inflazione locale non si intensificherà di nuovo, il franco svizzero dovrebbe ammorbidirsi moderatamente nel medio termine. Nel breve periodo, tuttavia, non si può trascurare una domanda sostenuta per la valuta, viste le incertezze geopolitiche in corso e un mercato sempre più guidato da fattori di rischio che vanno oltre i fondamentali.

Autori

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist

Rischi

Informazioni importanti:

Il presente documento non rappresenta né una consulenza d’investimento né una raccomandazione di investimento di tipo finanziario, contabile, legale o altro o di strategia d’investimento, ma una pubblicità. Le informazioni complete sugli strumenti finanziari, compresi i rischi, sono descritte nel rispettivo prospetto di base, unitamente ad eventuali supplementi, nonché nelle rispettive Condizioni Definitive. Il rispettivo prospetto di base e le Condizioni Definitive costituiscono gli unici documenti di vendita vincolanti per gli strumenti finanziari. Si raccomanda ai potenziali investitori di leggere attentamente tali documenti prima di effettuare qualsiasi decisione di investimento, al fine di comprendere appieno i rischi e i vantaggi potenziali derivanti dalla decisione di investire negli strumenti finanziari. Gli investitori possono scaricare questi documenti e il documento contenente le informazioni chiave (KID) dal sito internet dell’emittente, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Francoforte sul Meno, Germania, su “http:// prospectus.vontobel.com/”. Inoltre, il prospetto di base, gli eventuali supplementi al prospetto di base e le Condizioni Definitive sono disponibili gratuitamente presso l’emittente. L’approvazione del prospetto da parte dell’autorità di riferimento non deve essere considerata un parere favorevole sugli strumenti finanziari offerti o ammessi alla negoziazione in un mercato regolamentato. Gli strumenti finanziari sono prodotti non semplici e di difficile comprensione. Il presente documento contiene un’indicazione dei rendimenti passati degli strumenti finanziari. I rendimenti passati non sono un indicatore affidabile dei risultati futuri. Il presente documento e le informazioni in esso contenute possono essere distribuiti o pubblicati solo nei paesi in cui tale distribuzione o pubblicazione è consentita dalla legge applicabile. Come indicato nel relativo prospetto di base, la distribuzione degli strumenti finanziari menzionati in queste informazioni è soggetta a restrizioni in alcune giurisdizioni. Questo messaggio pubblicitario non può essere riprodotto o ridistribuito senza previa autorizzazione dell’editore. © 2025 Bank Vontobel Europe AG e/o le sue affiliate. Tutti i diritti riservati.