Constant Leverage Zertifikate: Funktionsweise

Constant Leverage Zertifikate (CLCs) ermöglichen es Anlegern, gehebelt an der Entwicklung eines Basiswerts zu partizipieren. Sie sind mit einem konstanten Hebel (Faktor) ausgestattet, der die tägliche prozentuale Veränderung der Basiswerte multipliziert. Mit Long CLCs können Anleger auf steigende, mit Short CLCs auf fallende Kurse der zugrundeliegenden Basiswerte setzen. Diese Produkte sind für einen kurzfristigen Anlagehorizont und nicht für eine Buy-and-Hold-Strategie geeignet.

Funktionsweise Constant Leverage Zertifikate: tägliche Wertentwicklung konstant gehebelt

Überproportionale Partizipation

Kurzfristig orientierte Anleger können mit Constant Leverage Zertifikaten überproportional an der täglichen Wertentwicklung eines Basiswerts partizipieren. Mit Long Constant Leverage Zertifikaten können Anleger auf steigende Kurse eines Basiswerts setzen, während Short Constant Leverage Zertifikate die Möglichkeit bieten, auf fallende Kurse zu setzen. Es ist wichtig zu erwähnen, dass der Hebel natürlich in beide Richtungen wirkt. So können nicht nur hohe Gewinne – sondern genau so hohe Verluste entstehen, bis hin zum Totalverlust des eingesetzten Kapitals.

Die Hebelwirkung der CLCs entsteht dadurch, dass Anleger im Vergleich zur Direktinvestition einen geringeren Kapitaleinsatz benötigen. Das bedeutet, dass sich die Kurse des Constant Leverage Zertifikates um den Hebel (Faktor) stärker bewegt als der Basiswert.

Das zentrale Element dieser Produktkategorie ist der konstante Hebel. Im Gegensatz zu anderen Produkten wie Warrants, Warrants mit Knock-Out oder Mini-Futures, bei denen sich der Hebel bei Preisänderung des Produktes ändert, bleibt der Hebel (Faktor) bei einem Constant Leverage Zertifikat konstant. Das Ausmass, in dem ein Anleger an der Wertentwicklung partizipiert, hängt somit vom Hebel (engl. Leverage) ab.

Der Hebel beschreibt, wie stark ein Produkt auf die Wertveränderungen des Basiswerts reagiert. Dies ermöglicht eine überproportionale Partizipation. Je höher der Hebel, desto grösser die Gewinnchancen – aber auch die Verlustrisiken. Denn der Hebel wirkt in beide Richtungen.

Tägliche Wertentwicklung

Machen wir ein kleines Beispiel: Investiert ein Anleger in ein Long Constant Leverage Zertifikat mit einem Hebel von 5 – und der Basiswert steigt innerhalb eines Tages (Berechnungstag) um 1 Prozent an, dann steigt der Produktwert um ca. 5 Prozent an. Wichtig ist es dabei zu verstehen, dass die tägliche Entwicklung des Basiswerts relevant ist. Die Performance des Produktes darf nicht direkt mit der Kursentwicklung des Basiswerts über einen längeren Zeithorizont verglichen werden. Der Grund liegt in der Pfadabhängigkeit, die bei Constant Leverage Zertifikaten bei einer längeren Haltefrist entsteht.

Pfadabhängigkeit

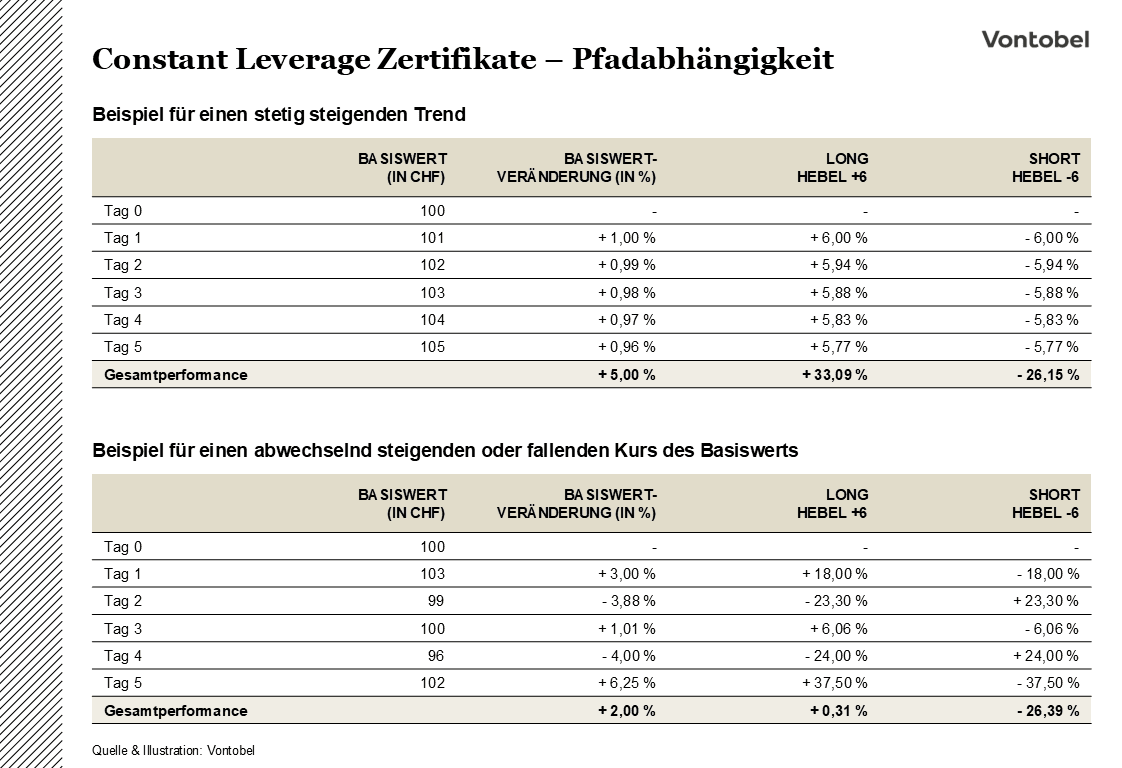

Ein Constant Leverage Zertifikat hebelt tägliche Renditen. Daher ist es nicht möglich, die langfristige Wertentwicklung des Basiswerts einfach mit einem Faktor zu multiplizieren, um die Performance des Constant Leverage Zertifikats zu ermitteln. Vielmehr muss die tägliche Wertentwicklung gegenüber dem letzten Bewertungskurs berechnet werden. Ebendiese Verkettung von Tagesrenditen führt zu einer Pfadabhängigkeit.

In anderen Worten, die Performance eines Constant Leverage Zertifikats ist nicht nur von der Performance des Basiswerts abhängig, sondern auch von der spezifischen Reihenfolge und dem Timing der täglichen Renditen.

Die Bedeutung eines klaren, stetigen Kurstrends oder einer Seitwärtsbewegung auf die Wertentwicklung werden in den folgenden zwei Beispielen dargestellt. Ebenfalls zeigen die beiden Beispiele die Eigenschaft der Pfadabhängigkeit.

Bauweise eines Constant Leverage Zertifikats

Constant Leverage Zertifikate bilden die tägliche Wertentwicklung eines Basiswerts direkt ab, einfach mit einem Faktor multipliziert. Für die Performance relevant ist die Veränderung des Basiswerts gegenüber dem letzten Bewertungskurs.

Bei Constant Leverage Zertifikaten wird die tägliche Performance des Basiswertes über den sogenannten Kapitalwert abgebildet. Dieser wird an jedem Berechnungstags ermittelt und zeigt somit die jeweilig gehebelte Tagesperformance des Basiswertes bereits an. Einfach ausgedrückt wird dem aktuellen Kapitalwert am Ende eines Berechnungstagses Wert zu- (bei Long Produkten bei einem Kursplus des Basiswertes) oder abgezogen (bei Short Produkten bei einem Kursplus des Basiswertes).

An einem Bespiel verdeutlicht:

Der Kapitalwert eines 5x Long Constant Leverage Zertifikates auf den SMI® beträgt an Tag 1 CHF 15.00, der SMI® steigt 2 Prozent innerhalb der Berechnungsperiode (1 Tag). Der Kapitalwert steigt somit am Ende der Periode auf CHF 16.50 (ohne Finanzierungskosten oder Dividendenzahlung), denn die Formel für Berechnung des neuen Kapitalwerts eines Long Produktes lautet :

Kapitalwert T : Kapitalwert T-1 * (1 + Hebelkomponente – Finanzierungskomponente)

Wobei die Hebelkompenente die mit dem jeweiligen Faktor (5) gehebelte Tagesperformance (2 Prozent) des Basiswertes wiederspiegelt und die Finanzierungskompenente die Faktor gewichteten Finanzierungskosten eines Tages vom Kapitalwert reduziert (bei Short Produkten werden diese hinzugefügt).

Dies ist ein vereinfachtes Beispiel, da in die Berechnung des Kapitalwertes sowohl Dividenden, aktuelle Zinssätze, Berechnungsgebühren und Finanzierungsspreads einkalkuliert werden.

Den aktuellen Kapitalwert finden Sie in der Produkthistorie auf der Detailseite des Produktes auf markets.vontobel.com

Was sonst noch zu beachten ist bei CLCs

Die Volatilität hat keinen direkten Einfluss auf die Preisbildung.

Constant Leverage Zertifikate werden in der Regel ohne Laufzeitende emittiert (also Open-End). Aber es kann auch vorkommen, dass sie mit einem Laufzeitende ausgestattet werden. Anleger sollten bei der Auswahl ihrer CLCs genau darauf achten, wie diese ausgestaltet sind!

Es ist wichtig zu erwähnen, dass der Hebel in beide Richtungen wirkt, sodass sowohl überproportionale Gewinne als auch entsprechende Verluste bis hin zum Totalverlust aus der Anlage resultieren können.

Untertätige Anpassungen

Ein besonderes Merkmal eines Constant Leverage Zertifikats ist die Schwelle. Sie gibt an, bei welcher Wertentwicklung des Basiswerts seit der letzten Bewertung eine untertägige Anpassung stattfindet.

Die Schwelle wird in Prozent angegeben, ihr absoluter Wert wird nach jeder Bewertung festgelegt.

Für Long Produkte beschreibt die Schwelle die maximal zulässige negative Wertveränderung des Basiswerts seit der letzten Bewertung, bevor eine untertägige Anpassung erfolgt. Für Short Produkte beschreibt die Schwelle die maximal zulässige positive Wertveränderung des Basiswerts seit der letzten Bewertung, bevor eine untertägige Anpassung erfolgt.

Wenn die Schwelle erreicht wird, findet eine untertägige Anpassung statt und ein neuer Bewertungskurs sowie eine neue (absolute) Schwelle werden festgelegt. Der absolute Wert der Schwelle wird nach einer regulären, täglichen Bewertung und nach einer möglichen untertägigen Anpassung neu festgelegt. Die Schwelle existiert, um einen sofortigen Totalverlust zu vermeiden.

Breite Auswahl an Anlageklassen

Constant Leverage Zertifikate gibt es auf eine Vielzahl von Basiswerten aus verschiedenen Anlageklassen. Die abgebildeten Anlageklassen reichen von Aktien, Aktienindizes, Rohstoffen, Edelmetallen, Zinsinstrumenten, Währungspaaren bis hin zu Volatilitätsindizes.

Vorteile eines Constant Leverage Zertifikats

- Partizipation mit konstantem Faktor (Hebel)

- Volatilität fliesst nicht in Preisbildung mit ein

- In der Regel Open-End (mit Kündigungsrecht des Emittenten); teilweise auch mit Laufzeitende erhältlich

Risiken eines Constant Leverage Zertifikats

- Marktrisiko des Basiswerts

- Hebel wirkt in beide Richtungen; überproportionaler Verlust bis hin zu Totalverlust möglich

- Ungeeignet für Seitwärtsmärkte bzw. Marktphasen ohne stetigen Kurstrend (Pfadabhängigkeit)

- Untertägige Indexpassung bei stark nachteiligen Bewegungen des Basiswerts ist vergleichbar mit einer sofortigen Realisierung des Verlustes. Eine mögliche Erholung im weiteren Verlauf wird dadurch erschwert

- Kündigungsrecht des Emittenten: Der Emittent kann die Produkte mit einer bestimmten Frist kündigen und dadurch die Laufzeit beenden. Das führt zur Rückzahlung des aktuellen Werts zu dem bestimmten Termin

- Währungsrisiko, falls die Währung des Basiswerts von der Produktwährung abweicht

- Emittentenrisiko (Ausfall des Emittenten)