Dynamische Faktor-Strategie für den Schweizer Aktienmarkt

Eine auf klaren Kriterien beruhende und mit Hilfe von quantitativen Modellen ausgeführte Anlagestrategie kann Anlegern das Investieren erleichtern. Der von Vontobel entwickelte Swiss Multi Factor Index passt die Gewichtung einzelner Aktienpositionen taktisch an die potenziell attraktiven Faktorprämien «Value», «Momentum», «Quality» und «Minimum Volatility» an. Auf diese Weise können die über den Konjunkturverlauf erzielbaren Aktienerträge positiv beeinflusst werden.

Bewegte Märkte erfordern viel Aufmerksamkeit

Das Anlagejahr 2024 ist noch nicht zu Ende und bereits jetzt können Anleger auf ein Jahr voller Ereignisse zurückblicken, die die Märkte bewegt haben. Ob und wie stark eine einzelne Anlageklasse oder sogar der ganze Markt korrigiert, hängt dabei unter anderem von der Art der Information, der Berechenbarkeit und den Erwartungen der Marktteilnehmer ab. Insbesondere überraschende oder schwer kalkulierbare Ereignisse haben das Potenzial, zu einer ausgeprägteren Korrektur zur führen.

Bisher beschäftigte die Anleger nicht nur die geopolitischen Konflikte und deren wirtschaftspolitischen Auswirkungen, sondern auch eine pessimistischere Stimmungslage in Bezug auf den «Wachstumsmotor Fernost». Die chinesische Volkswirtschaft hat mit einigen hausgemachten Herausforderungen zu tun, die entsprechenden Einfluss auf die Entwicklungen der Weltkonjunktur nehmen könnten. Aber auch der Blick über den Atlantik hält die Anleger in Atem – steht doch mit bevorstehenden US-Wahlen ein weiteres politisches Grossereignis bevor. Doch unabhängig davon, wer das Rennen ums Weisse Haus gewinnen sollte, befeuern die Geldpolitik der wichtigsten Notenbanken Fed, EZB und SNB die Zinserwartungen durch ihren bereits vor einer Weile breit angelegten Zinssenkungszyklus.

All jene Ereignisse können sich mehr oder weniger stark auf einzelne Assets, Anlageklassen oder ganze Märkte auswirken. Für Privatanleger kann dies jedoch eine Herausforderung darstellen, da sie sich immer wieder überlegen müssen, welche Auswirkungen das für einzelne Positionen beziehungsweise das eigene Portfolio bedeuten könnte. Und viel wichtiger noch, welche Konsequenzen und Massnahmen sich daraus für die eigenen Anlagen und das Portfolio ableiten lassen.

Worum geht es beim faktorbasierten Investieren?

Die Welt des Geldanlegens an den Aktienmärkten zieht immer mehr Menschen in ihren Bann. Seit der Pandemie fängt auch die jüngere Generation an mit kleineren Beträgen in die Märkt einzusteigen. Gemäss der diesjährigen Anlagestudie des Portals moneyland.ch gaben unter den 1500 befragten Personen aus der Deutsch- und Westschweiz 36 Prozent an, zumindest einen Teil ihres Vermögens in Schweizer Aktien zu investieren. Ob und wie lange aber in eine Aktie investiert werden sollte und wann bei einer Anlage Anpassungen (Aufstockung, Reduktion oder gar ein Verkauf) angebracht sein könnten, stellen Anleger häufig vor Herausforderungen. Vielfach spielen die eigenen Wahrnehmungen und Ansichten, die öffentlich verfügbaren Nachricht- und Faktenlage sowie von Zeit zu Zeit auch psychologische Faktoren bei einem Anlageentscheid eine ausschlaggebende Rolle.

Seit den Anfängen des Investierens existieren unterschiedliche Denkschulen und Ansätze dazu, wie am erfolgreichsten investiert werden sollte. Denjenigen Anlegern, die sich schon einmal mit unterschiedlichen Anlagestilen auseinandergesetzt haben, dürfte das faktorbasierte Investieren ein Begriff sein. Wenn vielleicht nicht unter dieser Terminologie, dann eventuell unter zwei besonders bekannten Ausprägungen des faktorbasierten Investierens: die Anlagestile «Value» und «Growth». Je nachdem wo wir uns im Konjunkturzyklus befinden, könnte es vielversprechender sein entweder in «Value»-Aktien also Substanzwerte oder in «Growth»-Aktien, sogenannte Wachstumswerte zu investieren. Das Timing und die Haltedauer sowie eine Rotation zwischen den unterschiedlichen Stilen, können die damit verbundenen Renditen massgeblich beeinflussen und erfordern ein gewisses Geschick. Als wäre das nicht schon kompliziert genug, beschränkt sich das faktorbasierte Investieren allerdings nicht nur auf diese beiden Faktoren. Es gibt weitere, für den Schweizer Aktienmarkt relevante Faktorprämien, die es sich lohnen könnte, genauer anzusehen.

Vontobel Swiss Multi Factor Index ermöglicht faktorbasiertes Anlegen

Konzipiert und bewirtschaftet vom Vontobel Asset Management, wurde der Swiss Multi Factor Index basierend auf einem quantitativen Modell entwickelt, dass die für den Schweizer Aktienmarkt relevanten Faktorprämien ermittelt und im Zeitverlauf eine Rotation zwischen diesen vornimmt. Die von dem Index abgebildeten und für den Schweizer Markt relevanten Faktoren sind «Momentum», «Quality», «Value» und «Minimum Volatility». Ausgehend von Schweizer Aktienuniversum werden die Aktien der Unternehmen hinsichtlich ihrer Attraktivität für die vier ermittelten Faktoren eingestuft. Die Aktien mit der höchsten Faktorprämie für den jeweiligen Faktor werden ausgewählt und bilden am Ende eine Selektion bestehend aus 25 Aktien ab. Zu einem gegebenen Zeitpunkt stellen die 25 Aktien des Index ein gewisses Faktor-Exposure dar und sollen auf diese Weise die vielversprechendste Faktordynamik für das jeweilige Umfeld repräsentieren. Im Zeitverlauf kann sich die Faktordynamik und so auch die Zusammensetzung des Index entsprechend ändern.

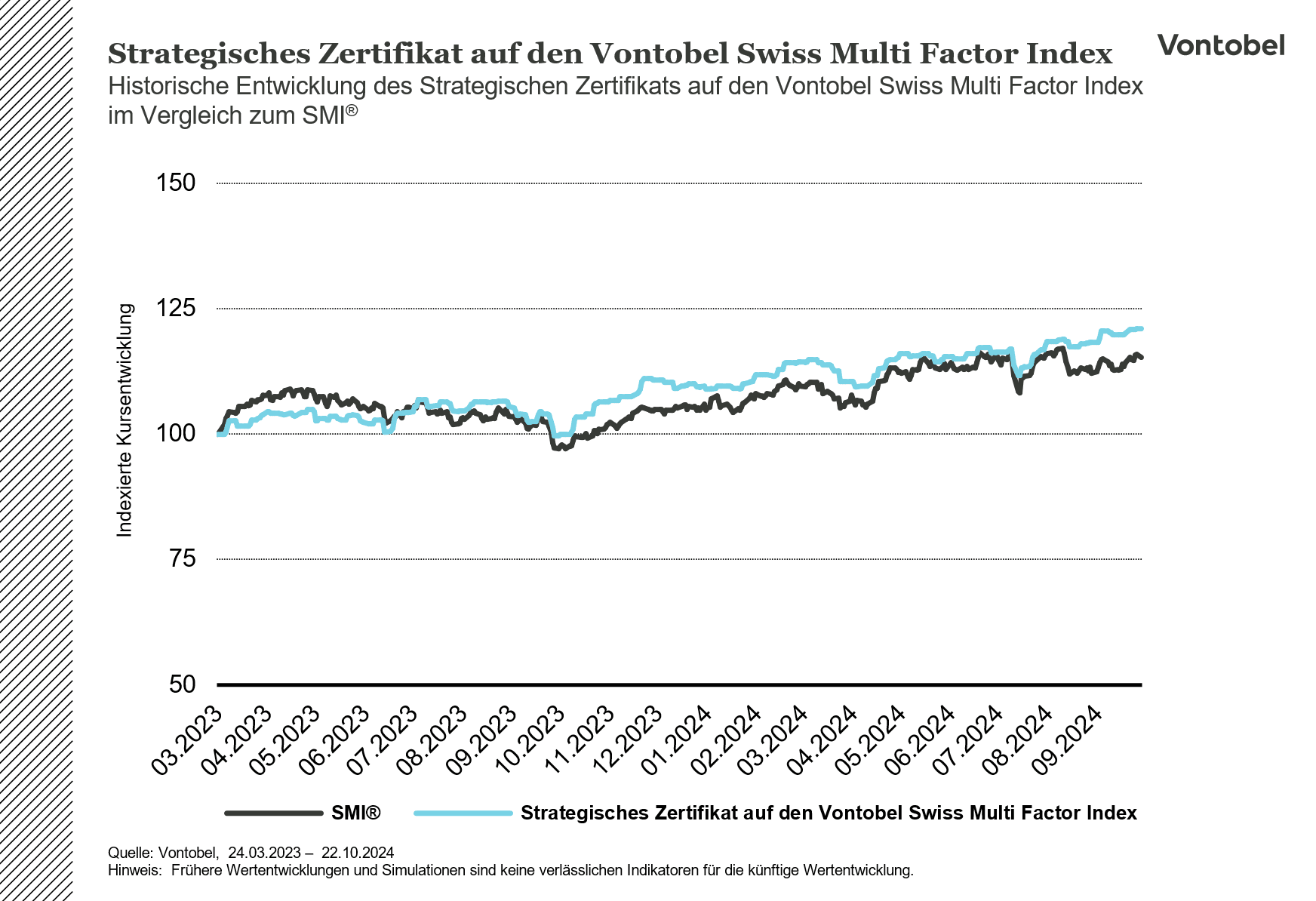

Das Strategische Zertifikat auf den Vontobel Swiss Multi Factor Index ermöglicht Anlegern somit die praktische Umsetzung einer quantitativen, faktorbasierten Anlagestrategie für den Schweizer Aktienmarkt mit nur einem Produkt. Aufgrund der klassischen Open-End Struktur ermöglicht das Zertifikat Anlegern ein längerfristiges Engagement. Die Indexzusammensetzung wird von den Vontobel-Experten laufend überwacht und Rebalancings dann vorgenommen, wenn es für die Erfassung der Faktordynamik und Kalibrierung auf das aktuelle Umfeld notwendig ist.