Investors' Outlook: Hoffnungsschimmer

Der März deckte die Investoren ausgiebig mit Wirtschaftsdaten ein, die es zu durchforsten galt, um das Anlageumfeld beurteilen zu können. Passend zum allmählich einkehrenden Frühling kamen in den Konjunkturzahlen Chinas leise Fortschritte zum Vorschein, die Grund zur Hoffnung geben könnten.

Der Frühling naht

Während die US-Notenbank Fed und die Europäische Zentralbank (EZB) das Wirtschaftsumfeld einschätzten und den Zeitpunkt von Leitzins-Senkungen erwogen, kam die Schweizerische Nationalbank (SNB) den beiden zuvor und lockerte ihre Geldpolitik in der Absicht, der Frankenstärke Einhalt zu gebieten. Unterdessen erhöhte die Bank of Japan – sie war noch die letzte Verfechterin einer lockeren Geldpolitik – ihren Leitzins erstmals seit 17 Jahren. Damit hievte sie diesen definitiv aus dem Minus und gab das kontroverse Instrument der Zinskurven-Kontrolle auf, welches sie seit 2016 eingesetzt hatte.

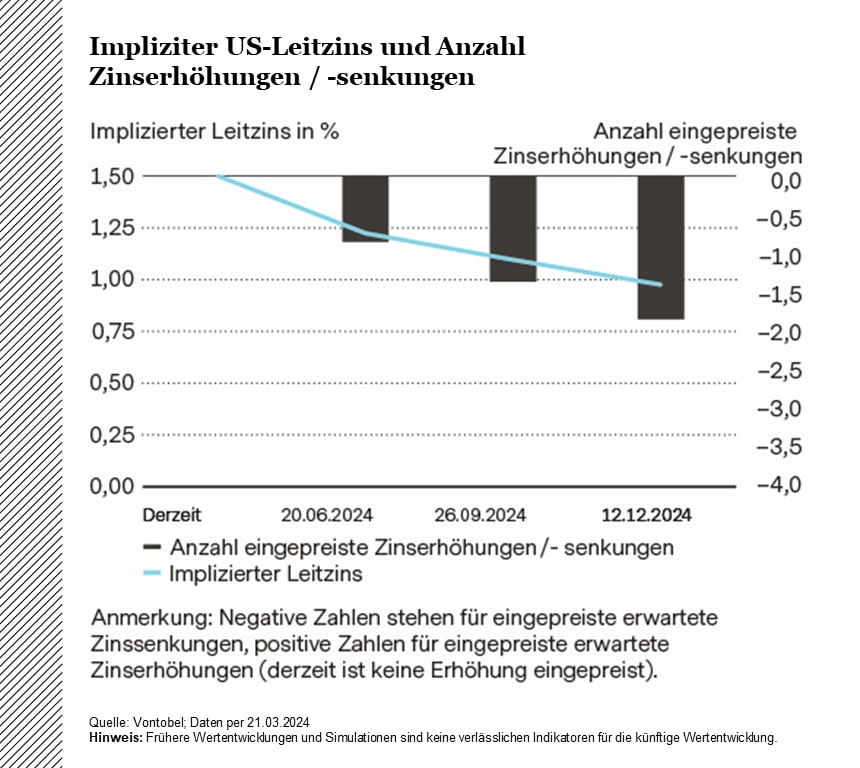

In den USA fielen die jüngsten Inflationsdaten höher als erwartet aus, was aus unserer Sicht aber im weiteren Jahresverlauf zu keinem grösseren Problem führen sollte. Der gleichen Meinung scheint auch Fed-Vorsitzender Jerome Powell zu sein, sagte er doch, die wesentlichen Rahmenbedingungen hätten sich nicht verändert. Die Fed plant nach wie vor, ihren Leitzins bis Ende 2024 in drei Schritten zu senken.

Angesichts der hartnäckig hohen Inflation der Preise für Dienstleistungen könnten die meisten Zentralbanken etwas später als bislang angenommen zu Leitzins-Senkungen übergehen, die milder als ursprünglich gedacht ausfallen könnten, aber ausgeprägter als das, was die Märkte derzeit einpreisen.

Die Fed aktualisierte auch ihren Wachstumsausblick und erwartet neu, dass die weltweit grösste Volkswirtschaft 2024 um 2,1 % zulegen wird – also um deutlich mehr als die im Dezember prognostizierten 1,4 %. Der höheren Wachstumsschätzung zum Trotz verfestigte sich die Überzeugung der Anleger, dass Leitzins-Senkungen bevorstehen. Eine erste solche erwarten sie auch von der EZB in den Sommermonaten.

In China legte die Regierung für 2024 ein Wachstumsziel von 5 % und ein Inflationsziel von 3 % fest. Beides scheint ziemlich ambitioniert. Beim Wachstum kommen grössere Basiseffekte ins Spiel, bei der Inflation die Schwierigkeit, dass China derzeit eher mit Deflation kämpft. In den kommenden Monaten dürfte es dort fiskalpolitische Stimulierungsmassnahmen.

Wie geht es dem alten Kontinent konjunkturell?

Wenn Ökonomen von einem wirtschaftlich angeschlagenen europäischen Staat sprechen, nennen sie diesen gerne «kranker Mann Europas». 2022 und 2023 schienen gleich mehrere solcher Männer krank: Das exportabhängige Deutschland ächzte unter der schwachen Nachfrage aus dem Ausland, den Nachwehen der Energiekrise von 2022, der Situation am heimischen Immobilienmarkt und wiederholten Arbeiterstreiks. Frankreich und Italien kämpften mit einer verhaltenen Nachfrage in der Industrie und ebenfalls streikfreudigen Arbeitnehmern.

Europas Wirtschaft wuchs zwei Jahre lang unterdurchschnittlich. Jüngst scheint sie sich etwas stabilisiert zu haben. Dafür gibt es mehrere Gründe. Erstens dürften die schlimmsten Auswirkungen der höheren Zinsen überwunden sein. Laut «Bank Lending Survey» der Europäischen Zentralbank (EZB) lockerten die europäischen Geschäftsbanken ihre Kreditvergabe-Bedingungen in den letzten Monaten deutlich und rechnen mit einer höheren Kreditnachfrage im zweiten Halbjahr.

Zweitens verleiht die mildere Inflation Rückenwind. Die europäischen Produzentenpreise sind seit Monaten rückläufig und gaben im Januar gegenüber Vorjahr nochmals um 8,6 % nach, unter anderem dank deutlich gesunkener Energiepreise. Auch die Konsumentenpreise bewegen sich in die richtige Richtung, nahmen sie doch im Februar «nur» noch um 2,6 % zu. Einige Ausgabeposten blieben jedoch hartnäckig hoch, etwa die Dienstleistungen mit knapp 4 %. Diese gelten als komplizierteste Inflationskomponente, da in der arbeitsintensiven Produktion das Lohnwachstum stark verzögert weitergegeben wird.

Wirtschaft stabiler, aber noch nicht aus dem Schneider

Sinkende Zinsen und abflauende Inflation dürften die Wirtschaft stützen. Nicht so der Fiskus. Laut dem Internationalen Währungsfonds (IMF) sind die europäischen Staatsoberhäupter fiskalpolitisch zurückhaltend – anders als ihre US-Kollegen. Dies lässt sich zum Beispiel am fiskalischen Impuls ablesen, der in Europa seit zwei Jahren sinkt. (Der fiskalische Impuls ist eine Kennzahl, ausgedrückt in Prozent des Bruttoinlandprodukts, welche die Veränderung des Staatshaushalts und deren Auswirkung auf die Wirtschaft misst.) Der IMF prognostiziert, dass dieser in den kommenden Jahren weiter abnehmen wird. Von den Konsumenten ist in nächster Zeit ebenfalls wenig Unterstützung zu erwarten. In den USA überraschte der Privatkonsum wiederholt positiv. In Europa dagegen brach er mit der Energiekrise ein und erholte sich seither nicht.

Geldpolitik derzeit zu restriktiv

Gleichzeitig hat es die EZB nicht eilig, ihren Leitzins zu senken. EZB-Präsidentin Christine Lagarde verwies wiederholt auf das noch immer robuste Lohnwachstum. Sie und viele ihrer Amtskollegen wollen deshalb erst noch die Veröffentlichung der Lohndaten im zweiten Quartal abwarten. Lagarde sagte, im April werde man etwas mehr, im Juni sehr viel mehr wissen. Somit könnte im Juni eine erste Zinssenkung erfolgen.

Es scheint nicht angebracht, sich auf die Lohnentwicklung zu fixieren. Denn erstens zählt diese zu den Indikatoren, welche am stärksten hinterherhinken. Dass die Löhne jüngst stark stiegen, kann als eine Art Aufholen der realen (um die Inflation bereinigten) Einkommen gesehen werden, da die Löhne erst im Nachhinein auf die Inflation reagieren. Zweitens liegen einige von der EZB selbst entwickelte Messgrössen für die Kerninflation bereits wieder beim Inflationsziel von 2 %. (Ein Beispiel ist der PCCI-Indikator (Persistent and Common Component of Inflation), mit welchem die EZB misst, wie hartnäckig die Inflation ist.)

Drittens zeigt auch ein Blick auf die Realzinsen (Refinanzierungssatz der EZB minus Kerninflation), dass es Zeit ist für Zinssenkungen: Obwohl die EZB ihren Leitzins schon seit Monaten unverändert belässt, steigen die Realzinsen aufgrund der geringeren Inflation stetig weiter und dämpfen damit die sehnlich erhoffte Wirtschaftserholung.

Erste Zinsschraube gelockert

Die überraschende Zinssenkung der Schweizerischen Notenbank (SNB) bestärkte die Anleger in ihrer Erwartung, dass die weltweite Lockerung der Geldpolitik im Sommer beginnen dürfte. Folglich halten sie es nun für wahrscheinlicher, dass die Europäische Zentralbank (EZB) im Juni nachziehen wird, gefolgt von der US-Notenbank Fed und der Bank of England (BoE). Diese Aussichten verliehen den Anleihenmärkten nach der jüngsten Fed-Sitzung Auftrieb.

Die Fed beliess bei ihrer März-Sitzung das Zielband für die Federal Funds Rate unverändert und signalisierte erneut, dass sie im laufenden Jahr höchstwahrscheinlich drei Zinssenkungen um je 25 Basispunkte vornehmen wird, trotz der jüngst wieder höheren Inflation. Die nach der Sitzung veröffentlichte Zusammenfassung der Fed-Wirtschaftsprognosen entsprach weitgehend den Erwartungen und unterstrich die Zuversicht der Fed, die Inflation in Schach halten zu können und eine weiche Landung der Wirtschaft ohne schwere Rezession zu ermöglichen.

Überraschend und womöglich eine geldpolitische Lockerung andeutend erwähnte der Fed-Vorsitzende Jerome Powell wiederholt, dass der Leitzins rascher gesenkt werden könnte, falls sich der Arbeitsmarkt schneller abkühle. Er stellte indes klar, dass Letzteres nicht das Basisszenario der Fed, aber ein mögliches Risiko sei. Dieser Punkt ist besonders wichtig, zumal die Zahl der Neueinstellungen bereits geringer ist als vor der Pandemie. Sie könnte durch eine Kündigungswelle rasch ins Minus rutschen und einen Anstieg der Arbeitslosigkeit bewirken. Die Fed ist bereit, die erste Zinssenkung im Juni vorzunehmen, sofern sie bei der Inflation weitere Fortschritte sieht.

Die jüngsten Daten sind zwar nach wie vor gut, aber zu wenig gut, als dass sie das aktuelle Renditeniveau deutlich anheben könnten – zumal die Fed geneigt ist, ihre Geldpolitik zu lockern. Inzwischen stimmen die Anleger mit der Fed überein, dass im weiteren Jahresverlauf drei Zinssenkungen zu erwarten sind. Je länger die Fed den Leitzins unverändert belässt, desto stärker bekommt dies die Wirtschaft zu spüren. Die Renditen dürften weiter sinken werden.

Unternehmensanleihen: Renditeaufschläge gering – Vorsicht angebracht

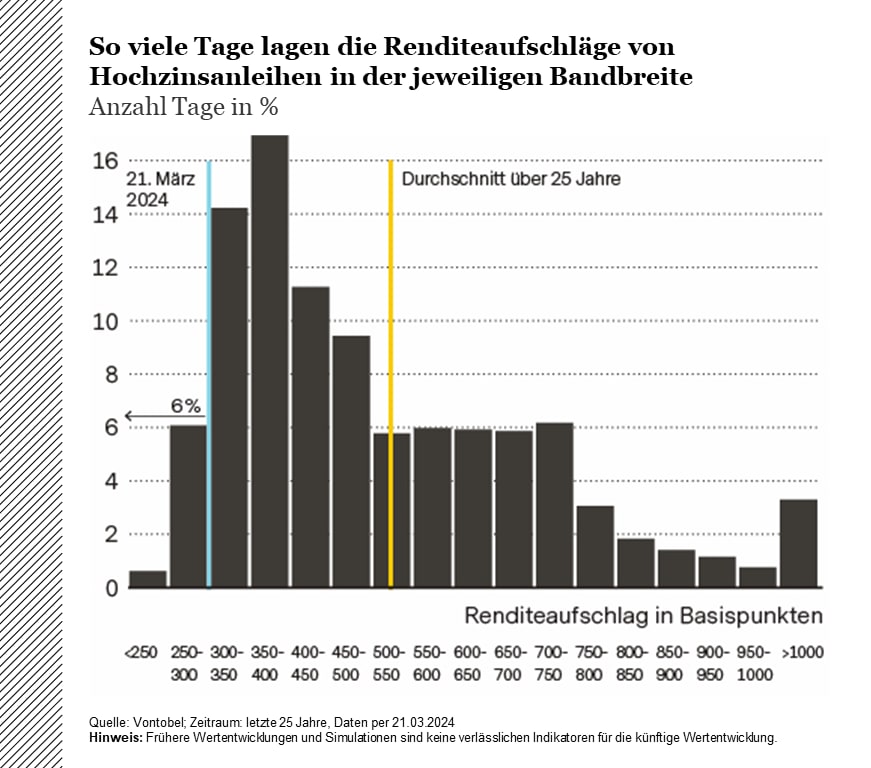

Die Renditen von US-Staatsanleihen sind hoch. Die Renditeaufschläge von Unternehmensanleihen dagegen sind so dürftig, dass sie nicht einmal einen geringen Anstieg der Zahlungsausfälle kompensieren. Mit den wachsenden Erwartungen für baldige Zinssenkungen und für eine weiche Landung der Wirtschaft ohne Rezession sanken die Renditeaufschläge deutlich. Niedriger als jetzt waren sie in den letzten 25 Jahren nur an 6 % der Handelstage

Aktienmärkte in voller Blüte

Trotz anhaltender Bedenken rund um den Inflationsdruck, die geopolitischen Spannungen und die unsichere Zinsentwicklung stiegen die Aktienmärkte weiter. Starke Gewinnzahlen in der Berichterstattung der Unternehmen, vor allem in den USA, und die Vermutung, dass die Zentralbanken ihre Geldpolitik bald lockern würden, stimmten die Anleger optimistisch.

Verschiedene Indizes kletterten immer höher und setzten neue Meilensteine: Der MSCI All Country World Index übertraf sein Allzeithoch vom Dezember 2021. Der S&P 500 schrieb Geschichte, als er zum ersten Mal überhaupt die Marke von 5 200 Punkten knackte. Ende Februar übertraf der Nikkei 225 Index erstmals sein historisches Rekordhoch von 1989.

Im vergangenen Monat weitete sich die Hausse nochmals aus. Gemäss «Global Fund Manager Survey» der Bank of America erhöhten globale institutionelle Vermögensverwalter ihre Allokation in Aktien seit Mitte Februar. Ausserdem fand eine ausgeprägte Stil- und Sektor-Rotation statt hin zu Substanzwerten und den Sektoren Finanz, Gesundheit, Basiskonsumgüter, Energie und Immobilien. Nach Regionen betrachtet resultierten daraus höhere Allokationen in europäischen sowie Schwellenländeraktien, welche somit – ebenso wie chinesische und Schweizer Aktien – die Nase vorn hatten gegenüber US-Aktien.

Was bedeutet das?

Der Optimismus, welcher sich unter Privatanlegern seit November breitmachte, verwandelte sich gemäss «Investor Sentiment Survey» der American Association of Individual Investors in Gier. Das bedeutet, dass die meisten Märkte derzeit überkauft und die Bewertungen in einigen Märkten und Sektoren extrem hoch sind.

Daraus mögen einige schliessen, die Hausse beruhe auf Irrationalität. Anleger dürfen die drastischen fundamentalen und strukturellen Veränderungen der letzten zehn Jahre an den Aktienmärkten nicht ausser Acht lassen. Nehmen wir den US-Technologiesektor als Beispiel, wo neu aufgekommene, strukturelle Megatrends die Erträge, Margen und freien Cashflows der Unternehmen begünstigten. Dies führte zu Überschussliquidität, welche die Firmen ihren Aktionären oft in Form von Aktienrückkäufen zurückgeben. Das heutige Umfeld lässt sich daher schwerlich mit der Internetblase des Jahres 2000 vergleichen. Die Inflation dürfte künftig weiter abflauen und die Zentralbanken noch dieses Jahr zu Leitzins-Senkungen veranlassen. Die Vergangenheit hat gezeigt, dass Anleger solche in der Regel positiv aufnehmen.

Geopolitischer Aufwind für Öl

Im März bekam der Ölpreis Aufwind durch die geopolitische Entwicklung. Im Ukraine-Krieg scheint sich die Lage immer mehr zu Gunsten Russlands zu wenden, während die Ukraine – vom Westen inzwischen weniger stark unterstützt – ihre Angriffe auf die russische Öl-Infrastruktur intensivierte und zahlreiche Öl-Raffinieren attackierte.

Die dadurch verringerte Raffinerie-Kapazität Russlands verschärft die Situation für Öl-Produkte: Kann Russland sein Rohöl nicht weiterverarbeiten, steigen seine Lagerbestände. Russland kündigte bereits an, seine Öl-Exporte hochzuschrauben. Dies ist positiv für Öl-Produkte, aber das höhere Angebot ist nicht unbedingt gut für den Öl-Preis. Dieser dürfte bei über 80 US-Dollar pro Barrel gestützt bleiben, solange der Krieg nicht weiter eskaliert.

Kupfer atmet (kurz) auf

Der Kupferpreis verdankt seinen jüngsten Anstieg in erster Linie einer befürchteten Angebotsverknappung. Für kurze Zeit näherte er sich der Marke von 9000 US-Dollar, nachdem bekannt wurde, dass sich verlustbringende Hüttenwerke in China auf eine Produktionskürzung geeinigt hatten. Weil aber keine konkreten Details folgten, verlor die Hausse wieder an Schwung. Nachfrageseitig weht weiterhin Gegenwind. Im für Kupfer wichtigen chinesischen Immobiliensektor sanken die Investitionen im Januar und Februar um 9 %. Zudem stiegen die chinesischen Lagerbestände markant. Ohne signifikante Impulse oder einen Angebotsschock dürfte das Aufwärtspotenzial des Kupferpreises begrenzt sein.

Gold glänzt

Gold erklomm im März ein neues Allzeithoch von über 2200 US-Dollar pro Unze. Während börsengehandelte Gold-Fonds lange mit Abflüssen zu kämpfen hatten – gemäss dem World Gold Council zogen die Anleger allein im Februar Gelder in Höhe von rund 2,9 Milliarden US-Dollar ab –, machte die ungebrochen starke Nachfrage der Zentralbanken dies mehr als wett. Dabei stach die chinesische Zentralbank heraus: Sie kauft seit 16 Monaten Gold – im Februar waren es 390 000 Unzen – und sitzt nun auf rund 72 Millionen Unzen. Aber auch Chinas Konsumenten griffen beherzt zu, trotz des hohen Preises. Eine mögliche Erklärung könnte die wirtschaftliche Lage im Land sein.

Die künftige Nachfrage der Zentralbanken ist schwer vorherzusagen (und Daten hierzu werden zeitlich verzögert veröffentlicht). Doch die Aussicht auf einen schwächeren US-Dollar und niedrigere US-Realzinsen dürften Gold zugutekommen. Unterstützung dürfte es in den kommenden Monaten auch von geopolitischer Seite geben (Russland-Ukraine, Nahost, US-Wahlen).

Saison der Zinssenkungen eröffnet

Die Schweizerische Nationalbank (SNB) senkte am 21. März als erste ihren bisherigen Leitzins von 1,75 % um 25 Basispunkte auf 1,5 %. Damit kam sie den anderen Zentralbanken zuvor. Diese dürften in naher Zukunft mit Zinssenkungen in ähnlichem Ausmass nachziehen.

Der Zinsschritt der SNB überraschte viele Analysten, die erwartet hatten, sie würde ihren Leitzins bei 1,75 % belassen. SNB-Präsident Thomas Jordan merkte an, wirksame Massnahmen zur Eindämmung der Inflation in den letzten zweieinhalb Jahren hätten diesen Schritt erlaubt. Zudem senkte die SNB ihre Inflationsprognose für 2024 von den im Dezember vorhergesagten 1,9 % auf 1,4 %. Nicht zum ersten Mal überrumpelte die SNB die Anleger mit einer unerwarteten Entscheidung. Diese Neigung könnte auch in ihrer jüngsten Zinssenkung zum Ausdruck gekommen sein. Zwei nennenswerte derartige Vorkommnisse der Vergangenheit waren, als sie 2015 die Untergrenze des Wechselkurses des Schweizer Frankens zum Euro aufhob, und als sie 2022 ihren Leitzins um 50 Basispunkte erhöhte. Aktuell scheint sie gegenüber einer weiteren Lockerung ihrer Geldpolitik im weiteren Jahresverlauf nicht abgeneigt zu sein. Somit könnte ihr Leitzins Ende Jahr auf 1 % zu liegen kommen, wobei die Märkte derzeit knapp zwei weitere Zinssenkungen einpreisen. Der Schweizer Franken wertete nach dem SNB-Entscheid ab und dürfte in den kommenden Monaten sowohl gegenüber dem US-Dollar (USD) als auch dem Euro (EUR) weiter nachgeben, da die relativ milde Inflation in der Schweiz der SNB erlaubt, die Wirtschaft zu stützen.

Blick auf die US-Wahlen

Der EUR / USD-Wechselkurs steht derzeit weitgehend unter dem Einfluss der erwarteten Zinsschritte der Zentralbanken. Doch bei den Entscheidungen der Anleger werden die anstehenden US-Präsidentschaftswahlen eine immer wichtigere Rolle spielen, zumal in den jüngsten Meinungsumfragen Donald Trump das Rennen anführt vor dem amtierenden Präsidenten Joe Biden. Sollte Trump 2024 die Wahlen gewinnen, könnten die Wirtschaftsanreize von 2016 in Form von Steuersenkungen und einer unternehmensfreundlichen Politik entfallen, da der Steuersatz bereits jetzt niedrig ist und das Haushaltsdefizit hoch.

Die aktuelle Fiskal- und Geldpolitik im Zusammenspiel könnten nach restriktiveren fiskalischen Massnahmen und gleichzeitig einer Lockerung der Geldpolitik rufen, was dem EUR / USD-Wechselkurs zugutekäme. Eine zweite Amtszeit Trumps dagegen könnte wegen einer Anlegerflucht in den als sicherer Hafen geltenden US-Dollar, einer aggressiven Aussenpolitik und befürchteten neuerlichen Handelskonflikten eine Aufwertung der US-Währung bewirken.

Autoren

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist