Investors’ Outlook: Schnitt! Die nächste…

«Jahr der Anleihe», «Jahr der Zinssenkungen», «Jahr der Rezession»: 2024 ist bereits mit vielen Etiketten versehen worden. Für welches Etikett auch immer sich die Anleger entscheiden, feststeht jedenfalls, dass das Ende der aggressivsten Zinserhöhungen seit vier Jahrzehnten nun gekommen ist und sich der Nebel lichtet. Jetzt ist die nächste Szene an der Reihe.

Inszenierung für 2024

Dass sich die Dinge bisweilen anders entwickeln als erwartet, hat das Jahr 2023 in Erinnerung gerufen. Zu den Ereignissen, welche die Anleger auf dem falschen Fuss erwischten, gehörten die Schockwellen an den Finanzmärkten, ausgelöst durch unauffällige Namen wie Silvergate Capital und Silicon Valley Bank, den anschliessenden Zusammenbruch einer systemrelevanten Schweizer Grossbank, die Bonitätsherabstufung der USA und die Angriffe der Hamas auf Israel, gefolgt von Spannungen im Roten Meer. Womit könnte also das Jahr 2024 aufwarten?

Die Multi Asset Boutique bleibt vorerst bei ihrem wirtschaftlichen Basisszenario, in dem es unverändert von einer Rezession in den USA ausgeht. Für diese vom Konsens abweichende Einschätzung gibt es zahlreiche Gründe: Die Geldpolitik entfaltet ihre Wirkung mit einer Verzögerung, die je nachdem unterschiedlich lang dauern kann. So haben sich die Folgen der Leitzins-Erhöhungen noch nicht vollständig in der Realwirtschaft niedergeschlagen. Für Konsumenten wie auch Unternehmen gelten nun strengere Kreditvergabe-Bedingungen, und anders als im letzten Jahr ist angesichts des tief gespaltenen US-Kongresses und der bevorstehenden Präsidentschaftswahlen wohl kaum mit rettendem fiskalischem Stimulus zu rechnen. Ausserdem scheinen keine bedeutenden Impulse aus China zu kommen, die das globale Wachstum stützen würden, und die Zurückhaltung vieler Unternehmen bei Investitionen deutet ebenfalls auf eine bevorstehende Flaute hin.

Auf der positiven Seite wird vermutlich von der Inflation keine allzu grosse Gefahr mehr ausgehen. Zwar könnte es für die US-Notenbank Fed schwierig sein, die Teuerung wieder auf den Zielwert von 2 % zurückzubringen, doch ein Aufflammen in Form einer starken zweiten Welle ist eher unwahrscheinlich. Die weltweite Knappheit an Gütern hat nachgelassen, viele Unternehmen haben ansehnliche Lagerbestände aufgebaut, und China exportiert sogar Deflation in die Welt. Auch die Nahrungsmittel und Energie ausschliessende US-Kerninflation – die für die Fed massgebende Zahl – bewegt sich nun rasch auf den Zielwert zu.

Das Jahr 2024 könnte für die Welt durchaus einige Überraschungen bereithalten. Ein wesentlicher Faktor, den es zu beobachten gilt, ist der US-Arbeitsmarkt. Dieser hat sich zuletzt abgeschwächt, zeigt sich aber immer noch erstaunlich robust. Sollte in den nächsten Monaten kein Stellenabbau erfolgen, wird eine sanfte Landung der Wirtschaft immer wahrscheinlicher.

Spielen die US-Konsumenten weiterhin die Rolle der Wirtschaftsretter?

Vielen Konsumenten sitzt das Geld nicht mehr so locker wie auch schon. In Europa brach der Privatkonsum fast zeitgleich mit der europäischen Energiekrise (2022) ein, und er hat sich bislang nicht erholt. Auch in China üben sich die Verbraucher in Zurückhaltung. Der dortige Privatkonsum knickte ein, als die Pandemie ausbrach (Ende 2019). Anders dagegen sieht es in den USA aus.

In den USA, der grössten Volkswirtschaft der Welt, setzt der Privatkonsum – er macht rund 70 % des US-Bruttoinlandprodukts aus – seinen vor der Pandemie gekannten Trend unbeirrt fort. Dieser starke Konsum überrascht angesichts der hohen Zinsen, der vielerorts spürbaren Wirtschaftsabschwächung und der anhaltenden Stagnation des realen (inflationsbereinigten) Einkommens. Unter solchen Bedingungen täten die US-Konsumenten gut daran, den Gürtel enger zu schnallen. Diese aber geben sogar noch mehr aus – ganz nach dem Motto «you only live once», umgangssprachlich kurz «YOLO» (Grafik 1).

Geplatzte Häuserträume, wachsende Vermögen, solider Arbeitsmarkt Für ihre Spendierlaune gibt es mehrere Gründe. Erstens scheint das Bedürfnis noch immer nicht gestillt zu sein, den von der Pandemie diktierten Konsumverzicht nachzuholen (das vielzitierte «Revenge spending»).

Zweitens verleidet der angespannte Häusermarkt vielen die Lust am Sparen. Gemäss dem Erschwinglichkeitsindex der «National Association of Realtors» verfügt eine typische Familie in den USA inzwischen nicht mehr über genug Einkommen, um einen Hypothekarkredit für ein Haus zum Medianpreis zu bekommen. Gleichzeitig ist der Zins für eine 30-jährige Festhypothek mit knapp 7 % weiterhin recht hoch. Damit rückt der wohl grösste Ausgabeposten in immer weitere Ferne. Wozu also noch Geld auf die Seite legen?

Drittens wähnen sich die Konsumenten zusehends in Sicherheit. Während vergangener Rezessionen eilte die US-Regierung jeweils mit grosszügigen Stimulus-Paketen zu Hilfe. Viele scheinen anzunehmen, dass sie dies auch in Zukunft tun wird. Ein weiterer wichtiger Aspekt sind die sogenannten Überschuss-Ersparnisse der Konsumenten. Auch wenn diesbezügliche Daten schwierig zu erfassen und revisionsanfällig sind, ist davon auszugehen, dass die Verbraucher über mehr Ersparnisse verfügen als ursprünglich vermutet.

Hinzu kommen anderweitige positive Vermögenseffekte. Wer in den letzten fünf Jahren in Aktien oder Immobilien investiert war, konnte sich über satte Wertzuwächse freuen. Dies dürfte die Ausgabefreudigkeit gestützt haben. Doch der Grossteil dieser Vermögen bleibt illiquid, denn die meisten Eigentümer halten angesichts der weiterhin hohen Finanzierungskosten beim Wechsel in eine neue Hypothek an ihren bestehenden Immobilien fest.

Auch sind die privaten US-Haushalte heute besser aufgestellt als früher. Ihre Schuldendienstquote lag im dritten Quartal 2023 mit rund 5,8% etwa im gleichen Rahmen wie vor der Pandemie. Dies dürfte nicht zuletzt auch darauf zurückzuführen sein, dass sich viele Konsumenten während der Phase niedriger Zinsen günstige Finanzierungsbedingungen sicherten und sie die höheren Zinsen jetzt nur bedingt zu spüren bekommen.

Von «YOLO» zu «YOYO»?

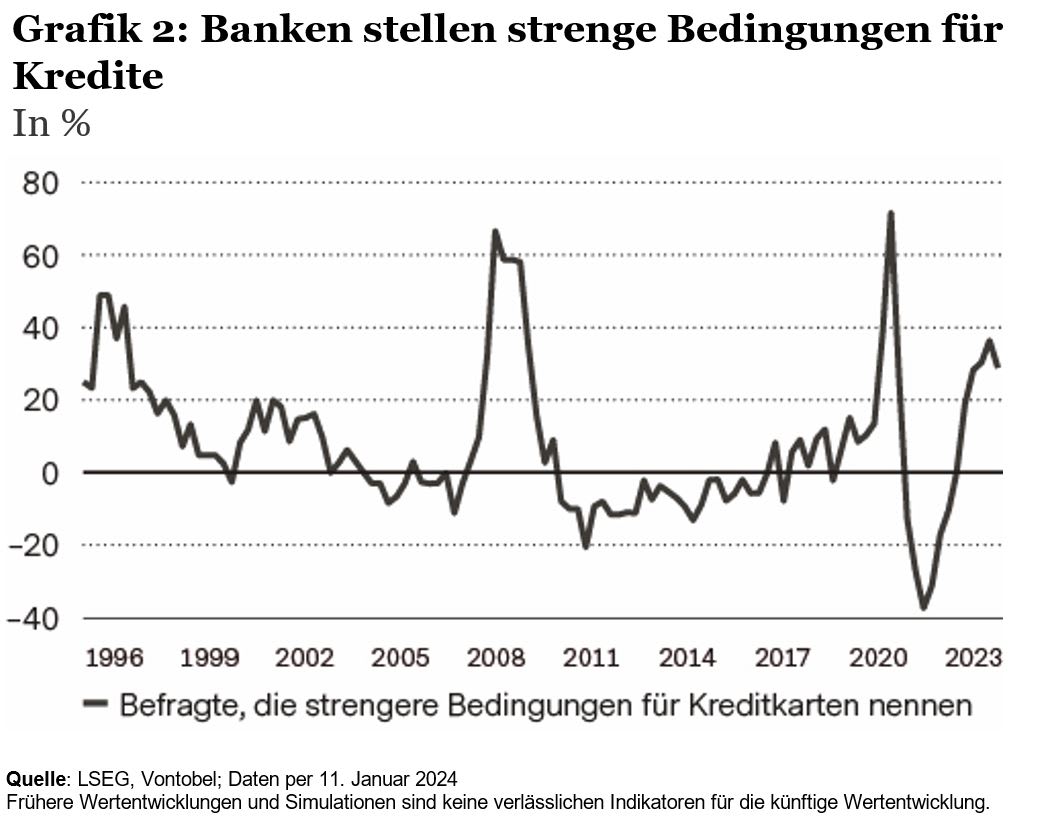

Einiges spricht jedoch dafür, dass statt «YOLO» bald «YOYO» («you’re on your own») gelten könnte. Zum einen sind die Bedingungen für Kredite weiterhin streng (Grafik 2). Zum anderen sind die Kosten für die Aufnahme neuer Schulden empfindlich hoch – der durchschnittliche Kreditkarten-Zins betrug im vierten Quartal 2023 über 21 %. Die US-Regierungdürfte dieses Jahr keine grossen fiskalischen Anreize schaffen. Im Hinblick auf die bevorstehenden US-Wahlen am 5. November ist unwahrscheinlich, dass der gespaltene Kongress signifikante Mehrausgaben verabschieden wird. Weder die Demokraten noch die Republikaner dürften sich zu gegenseitigen Zugeständnissen veranlasst sehen.

Der wichtigste Grund ist und bleibt aber der im historischen Vergleich immer noch robuste Arbeitsmarkt (Grafik 3). Solange dieser sich nicht merklich abschwächt, scheint ein Einbruch des Konsums – und damit auch des Wirtschaftswachstums – unwahrscheinlich. Die Multi Asset Boutique geht in ihrem Basisszenario jedoch davon aus, dass er nachgeben wird. Denn die Unternehmen stutzen nun langsam, aber sicher ihre Investitionspläne zurück, streichen offene Stellen und senken die Preise. In der Folge dürfte die Arbeitslosigkeit steigen und der Konsum sinken.

10-jährige US-Staatsanleihe 2023 auf der Achterbahn

Hoffnung auf Zinssenkungen, nachlassende Inflation und historische Renditedynamik: Die 10-jährige US-Staatsanleihe machte 2023 so einiges durch.

Während der turbulenten Bankenkrise im März sackte die Rendite der 10-jährigen US-Staatsanleihe zunächst auf einen Tiefstand von 3,3 % ab, bevor sie im Oktober wieder auf 5 % hochkletterte. Am letzten Handelstag des Jahres 2023 lag sie bei knapp 3,9 %. Über das Gesamtjahr hat sie knapp einen Basispunkt gut gemacht. So konnte sie die Gesamtrendite 2023 ins Positive drehen und eine in ihrer Geschichte noch nie vorgekommene Serie von drei aufeinanderfolgenden Negativjahren vermeiden (Grafik 1).

Die Inflation lässt offensichtlich nach, und die US-Notenbank Fed scheint bereit zu sein, im laufenden Jahr zu Leitzins-Senkungen überzugehen. Zum Zeitpunkt der Erstellung dieses Berichts nehmen die Fed Funds Futures sechs Zinssenkungen für das Jahr 2024 vorweg, eine Ziel-Bandbreite von 3,75 – 4 % erwartend. Aus der Zusammenfassung der Fed-Wirtschaftsprognosen vom Dezember lässt sich schliessen, dass die Vertreter der US-Notenbank im Schnitt von drei Zinssenkungen auf 4,75 % ausgehen, während der typische von Bloomberg befragte Prognostiker in etwa vier Zinsschritte erwartet.

Weshalb nicht einhelliger Meinung?

Einige Marktteilnehmer gehen weiterhin von einer harten Landung aus, bei der die US-Wirtschaft in eine Rezession abgleitet, und sichern sich dagegen ab. Der Markt für «Secured Overnight Financing Rate»-Optionen zeigt eine Wahrscheinlichkeit von rund 25 % an, dass der Fed-Leitzins im Dezember 2024 bei 3 % oder darunter liegen wird. Am wahrscheinlichsten sind wohl drei bis vier Zinssenkungen im laufenden Jahr.

Ein Rückblick auf das Ende der Zinserhöhungszyklen seit Anfang der 1980er Jahre könnte Anhaltspunkte zur künftigen Entwicklung der Rendite der 10-jährigen US-Staatsanleihe geben. Die letzte Zinserhöhung fand am 26. Juli 2023 statt, also vor mehr als 170 Tagen. Damals lag die Rendite der 10-jährigen US-Staatsanleihe bei 3,9 %, nicht weit entfernt vom aktuellen Niveau. In allen vorherigen Zinszyklen sank ihre Rendite jeweils nach der letzten Erhöhung. Wenn die historische Entwicklung als Hinweis dienen kann, dann könnte die Rendite der 10-jährigen US-Staatsanleihe am Ende dieses Jahres 100 Basispunkte tiefer notieren (Grafik 2).

Risikoreichere Anlagen rentierten im vergangenen Jahr aussergewöhnlich gut, Hochzinsanleihen besonders. Diese zeigten zuletzt allerdings Anzeichen einer abflauenden Dynamik. Steigende Renditeaufschläge könnten ihre erwartete Mehrrendite schmälern. Der aktuelle 12-Monats-Breakeven-Spread – ein Indikator für die Sicherheitsmarge von Unternehmensanleihen – scheint unattraktiv: Steigt der Renditeaufschlag auf dieses Niveau, wirft die Hochzinsanleihe über zwölf Monate keine Mehrrendite mehr ab gegenüber einer Staatsanleihe mit gleicher Laufzeit.

Denkwürdiges 2023 für Aktien

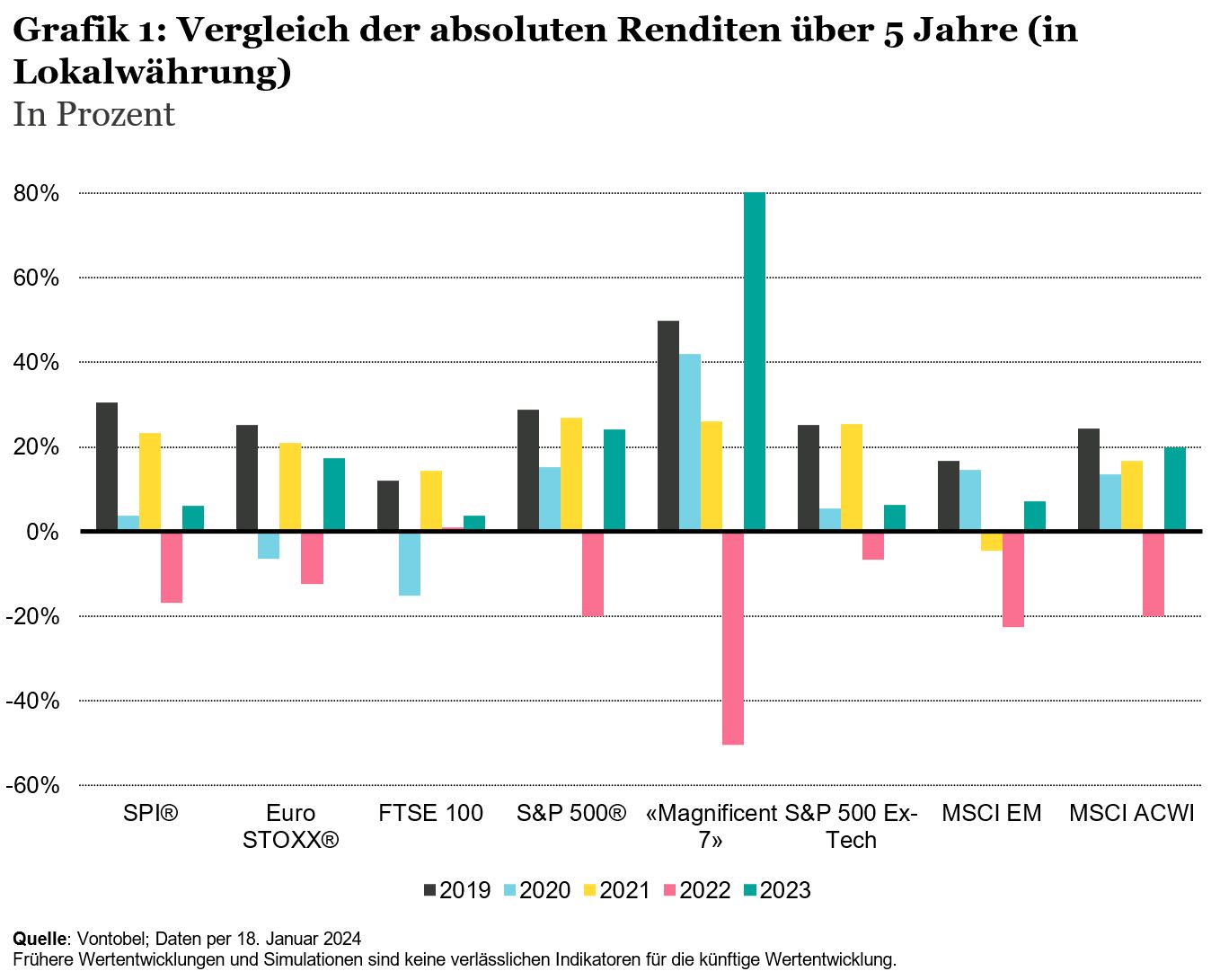

Aktienanleger können auf ein denkwürdiges 2023 zurückblicken. Allen Widrigkeiten zum Trotz erzielten Aktien die beste absolute Rendite aller Anlageklassen. Dies in einem Jahr, in dem viele Marktbeobachter mit einer Rezession und einer möglichen zweiten Inflationswelle rechneten und davon ausgingen, Anleihen würden besser abschneiden als Dividendenpapiere. Die globalen Aktienmärkte beendeten das Jahr nahe bei ihren Rekordständen und lagen rund 20 % über den durchschnittlichen Prognosen der Strategen.

Die ab Ende Oktober 2023 solide Wertentwicklung von Aktien hielt im Dezember an, wenn auch weniger ausgeprägt als im November. Die schwächere Inflation und die Hoffnung auf eine baldige Kehrtwende der US-Notenbank Fed waren starke Triebfedern. Sie beflügelten das beeindruckende Comeback der Aktien, welche schliesslich ihre enttäuschende Entwicklung des Jahres 2022 sozusagen ins Gegenteil verkehrten (Grafik 1).

Der S&P 500 Index legte 2023 mehr als 26 % und der Euro Stoxx 50 Index fast 20 % zu. Die sogenannten «Magnificent 7» – Apple, Microsoft, Amazon, Alphabet, Nvidia, Meta Platforms und Tesla – gewannen absolut mehr als 100 % an Wert. Ohne Technologieaktien betrug die Rendite des S&P 500 Index 8 %. In der Eurozone machten Technologie- und Finanzwerte rund 50 % der absoluten Wertentwicklung des Index aus.

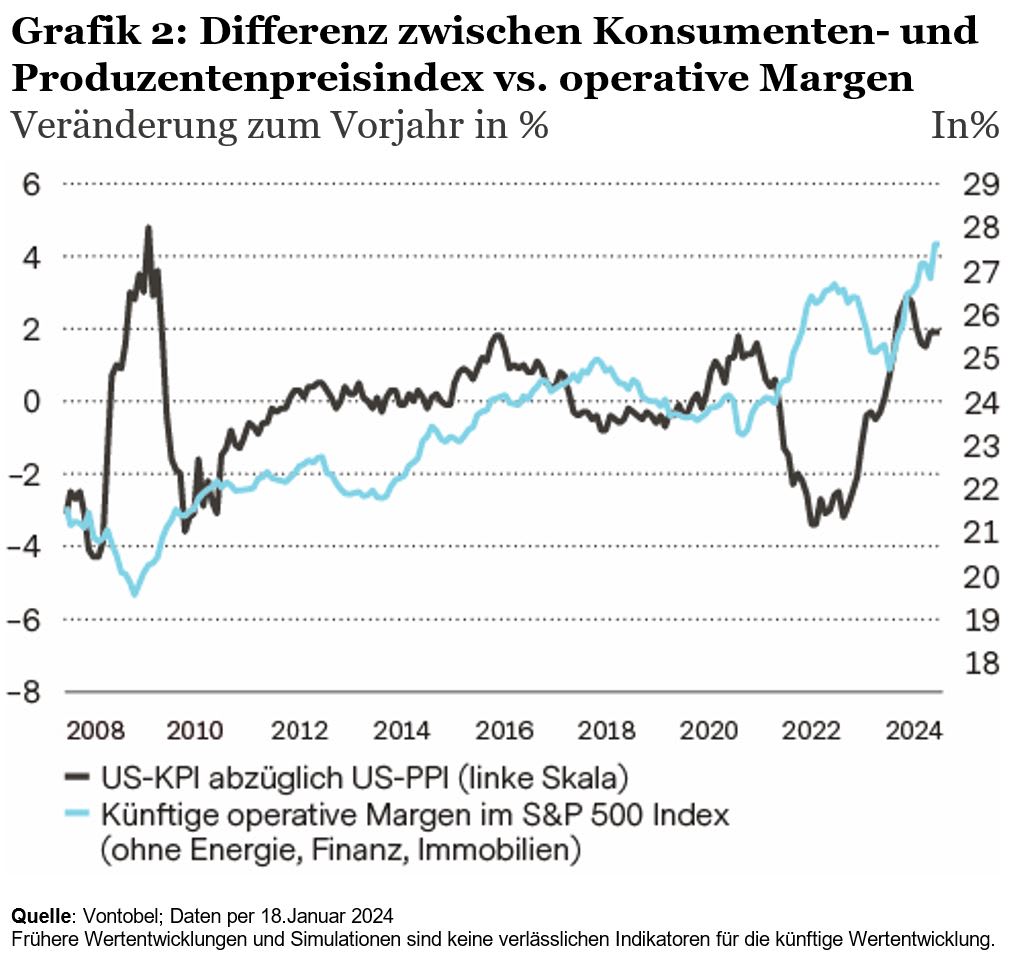

Das für 2023 geschätzte reale Wachstum des Gewinns je Aktie gegenüber Vorjahr liegt jetzt in den meisten Märkten im Minus. Dies bedeutet eine günstige Vergleichsbasis für 2024. Ausserdem liegt in den Industrieländern der Produzentenpreisindex nun schon seit mehr als einem Jahr hinter dem Konsumentenpreisindex zurück. In der Vergangenheit stiegen dadurch jeweils die operativen Margen des verarbeitenden Gewerbes (Grafik 2). Dies könnte zu positiven Gewinnüberraschungen führen und die Auswirkungen einer Rezession mildern. Wichtige Triebfeder wird aber die Kehrtwende der Zentralbanken sein.

2023 stand der Ölpreis unter dem Einfluss von Sorgen um ein langsameres Wirtschaftswachstum, der Förderpolitik der Organisation erdölexportierender Länder und ihrer Verbündeten (OPEC+) sowie Spannungen in Nahost.

Die Nachfragesituation ist aktuell nicht allzu arg. Trotz vereinzelter Schwächen befindet sich der globale Ölverbrauch wieder auf dem gleichen Niveau wie vor der Pandemie. Das Problem ist vielmehr, dass das Angebot viel zu hoch ist. Angesichts der wiederholten Produktionskürzungen der OPEC+ haben Länder, die nicht dem Kartell angehören, ihre eigene Produktion hochgefahren (Grafik 1). Einige Mitglieder der OPEC+, wie der Iran und Russland, überraschten die Märkte zudem mit einer unerwartet hohen Fördermenge.

Gesperrte Wasserstrassen als Extremrisiko In den letzten Wochen richteten die Anleger ihr Augenmerk wieder auf den Nahen Osten, wo die Huthi-Rebellen Frachtschiffe im Roten Meer angriffen. Dies schürte Angst, der Konflikt könnte eskalieren und die Handelsströme unterbrechen. Besonders besorgniserregend ist die Lage in der Strasse von Bab al-Mandab als wichtiger Verbindung zwischen der afrikanischen und der arabischen Halbinsel. Gemäss Daten des Analyse-Unternehmens Vortexa wurden von Januar bis November 2023 täglich rund 8,2 Millionen Barrel Öl über das Rote Meer transportiert, 2,9 Millionen davon nordwärts nach Europa, 3,9 Millionen südwärts nach Asien, der Rest waren Importe und Exporte innerhalb der Region. Laut Vortexa stammten rund 70 % der Lieferungen Richtung Süden ursprünglich aus Russland. Bislang blieben die Fracht-Transporte nach Süden weitgehend von Angriffen verschont. Während Tanker mit russischem Öl weiterhin das Rote Meer durchqueren, nehmen andere inzwischen den Umweg via Kap der Guten Hoffnung. Deshalb dauern die Transporte jetzt länger (etwa zehn Tage mehr von Singapur nach Rotterdam) und kosten mehr (Grafik 2).

Die Strasse von Hormus gilt als weltweit wichtigstes Öl-Nadelöhr, denn durch sie werden mehr als 20 % der für den weltweiten Verbrauch bestimmten Erdöl-Mengen transportiert. Der Iran sicherte sich vor etwa fünf Jahrzehnten strategisch wichtige Inseln in dieser Meerenge. Jetzt wird befürchtet, dass er versuchen könnte, den Zugang zu ihr zu beschränken oder zu blockieren.

Eine derartige Eskalation könnte den Öl-Preis deutlich nach oben treiben, ist aber eher unwahrscheinlich. Der Iran drohte in der Vergangenheit wiederholt damit, die Strasse von Hormus zu schliessen, tat es dann aber doch nicht (auch seine eigene Wirtschaft ist auf den Durchgang angewiesen). Selbst während des Ersten Golfkriegs von 1980 bis 1988, als der Iran und der Irak (beides OPEC-Mitglieder) gegenseitig ihre Schiffe angriffen, war die Durchfahrt noch möglich. Der Iran dürfte ferner auf seine wichtigsten Handelspartner, besonders China, Rücksicht nehmen. Bleibt ein Schock aus, dürfte sich der Ölpreis in einer Bandbreite von 70 – 85 US-Dollar pro Barrel bewegen.

Baldiger Schwenk bei US-Dollar und Schweizer Franken?

Die Wertentwicklung des US-Dollar für 2023 insgesamt lag erstmals seit drei Jahren im Minus, da die US-Notenbank Fed das Ende ihres Straffungszyklus ankündigte. Ihre geänderte Haltung liess die Anleger hoffen, dass sie schon im März zu Leitzins-Senkungen übergehen könnte.

Der US-Dollar schloss das Jahr 2023 2,1 % unter seinem Oktober-Hoch, gemessen am US Dollar Index (Grafik 1). Zum Auftakt des neuen Jahres gewinnt er wieder an Fahrt, nachdem etwas stärkere Konjunkturdaten die Erwartung schürten, die Fed könnte sich nun doch etwas mehr Zeit lassen mit Leitzins-Senkungen.

Da sich für die kommenden Quartale eine Verlangsamung der US-Wirtschaft abzeichnet, dürfte die seit drei Jahren anhaltende Dominanz des US-Dollar allmählich schwinden. Weil zudem die Inflation in den USA rascher sinkt als in den anderen G10-Ländern, dürfte die Fed ihre Geldpolitik vermutlich lockern. Dies könnte den Zinsvorteil des US-Dollar stärker schmälern als bislang erwartet.

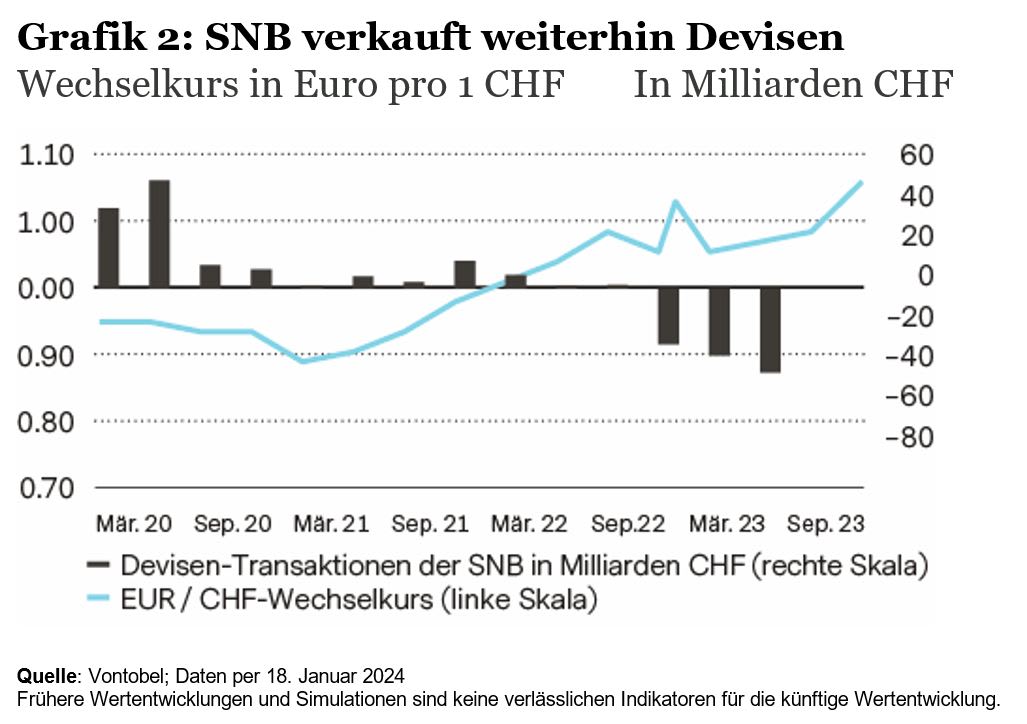

Ambitionen für den starken Schweizer Franken und wirtschaftliche Realität

In den letzten zwei Jahren wirkte das Anliegen der Schweizerischen Nationalbank (SNB), den Schweizer Franken (CHF) zu stärken, hauptsächlich positiv für die Landeswährung. Der Rückgang der Inflation und die Verlangsamung der Wirtschaft könnten dieses Ziel allerdings zusehends infrage stellen. Die Interventionen der SNB beliefen sich im Jahr 2022 auf insgesamt CHF 22 Milliarden und schwollen bis zum Ende des dritten Quartals 2023 auf CHF 110 Milliarden an (Grafik 2).

Im dritten Quartal verringerte die SNB ihre Devisenverkäufe geringfügig, da sich der Wechselkurs des Schweizer Frankens zum Euro und zum US-Dollar den aktuellen Höchstständen näherte. Von Juli bis September verkaufte sie Fremdwährungen im Wert von insgesamt CHF 37,6 Milliarden und damit weniger als die CHF 40,3 Milliarden vom Vorquartal.

Indem sie ihre eigene Währung kauft und Devisenreserven verkauft, stärkt die SNB den jeweiligen Wechselkurs und verschlankt gleichzeitig ihre umfangreiche Bilanz. Dieses Vorgehen trug massgeblich dazu bei, dass die Schweizer Wirtschaft den weltweiten Inflationsschub nicht so ausgeprägt spürte. SNB-Präsident Thomas Jordan äusserte allerdings Bedenken hinsichtlich einer weiteren Erstarkung des Frankens. In seiner Rede beim Weltwirtschaftsforum in Davos Ende Januar deutete er an, dass eine solche Folgen haben könnte für die Fähigkeit der SNB, die Inflation in der Schweiz über Null zu halten. Dies weckte Spekulationen, die SNB könnte ihren Leitzins früher senken als andere Zentralbanken oder gar Massnahmen ergreifen, um die Frankenaufwertung zu begrenzen.

Autoren

Frank Häusler, Chief Investment Strategist

Stefan Eppenberger, Head Multi Asset Strategy

Christopher Koslowski, Senior Fixed Income & FX Strategist

Mario Montagnani, Senior Investment Strategist

Michaela Huber, Cross-Asset Strategist