Private Equity blickt in die Zukunft

In den letzten 15 Jahren begünstigte die lockere Geldpolitik den Bereich der Privatmarktanlagen. Das höhere Zinsumfeld geht auch nicht spurlos an Private Equity Gesellschaften vorbei. Trotzdem gibt es mehrere Gründe, warum Anbieter von Privatmarktanlagen optimistisch in die Zukunft blicken.

In der Anlagewelt spielt neben der Börse auch der Bereich der Privatmarktanlagen (engl. Private Equity) eine wichtige Rolle. Sie bieten zusätzliche Diversifikation, Zugang zum Markt privat gehaltener Firmen und attraktive Renditemöglichkeiten. Investitionen werden grösstenteils von institutionellen Investoren wie Pensionskassen oder Versicherungen aber auch von vermögenden Privatpersonen getätigt.

Auch wenn die globalen Aktienmärkte mit einer Marktkapitalisierung von etwas unter 100 Billionen US-Dollar riesig sind, bieten nicht-börsenkotierte Unternehmen andere Chancen. Es ist möglich, einen erheblichen Einfluss an der strategischen Ausrichtung des Zielunternehmens zu nehmen.

Mehrjährige Verpflichtung

Das Prinzip hinter Private Equity basiert darauf, sich mit Investorengeldern an einem Unternehmen zu beteiligen. Meistens wird mit einem Fonds Investorengelder gesammelt und dann in mehrere Unternehmen investiert. Zudem kann auch Fremdkapital eingesetzt werden, um grössere Investitionen zu stemmen.

Ziel ist es, den Unternehmenswert über mehrere Jahre zu steigern und mit einem erfolgreichen «Exit» auszusteigen. Erträge erzielen Private Equity Gesellschaften, indem sie eine fixe Gebühr auf das verwaltete Vermögen und eine erfolgsabhängige Gebühr erheben.

Privatmarktanlagen bleiben relevant

In den letzten 15 Jahren verfolgten die Zentralbanken eine lockere Geldpolitik. Auf der Suche nach Rendite haben Investoren ihr Vermögen zunehmend investiert, an der Börse aber auch in alternative Anlagen, wie Private Equity. Seit 2008 ist das weltweit verwaltete Vermögen von Privatmarktanlagen von 1.5 Milliarden bis 2022 auf rund 7.5 Milliarden US-Dollar angestiegen (S&P Global, 2022).

Mit der Zinswende weht nun ein anderer Wind. In den USA liegt der Leitzins bei über 5 Prozent, weshalb Anleihen für Investoren wieder interessant werden (Stand 12.09.2023). Zudem hat sich das Bewertungsumfeld geändert. Höhere Zinsen wirken sich negativ auf die Unternehmensbewertung aus.

Auch wenn sich das Umfeld geändert hat, konnte die Anlageklasse diesen Herausforderungen trotzen. Mitte Juni verkündete die US-Gesellschaft Blackstone, dass es als erstes Unternehmen im Bereich der alternativen Anlagen ein Vermögen von über 1 Billion US-Dollar verwaltet (Blackstone, 2023). Die grössten drei Anbieter, Blackstone, Apollo und KKR verwalten zusammen mehr als 2.1 Billionen US-Dollar.

Es gibt mehrere Gründe, warum Privatmarktanlagen auch weiterhin relevant bleiben dürften. Zunächst erhalten immer mehr Anleger Zugang zu dieser Anlageklasse. In der Vergangenheit konnten meist nur institutionelle Investoren und sehr vermögende Privatpersonen Investitionen tätigen. Gemäss einem Bericht der Beratungsfirma Bain befindet sich rund die Hälfte des weltweiten Vermögens in den Händen von Privatpersonen (Bain, 2023). Allerdings sind Privatmarktanlagen für Privatpersonen mit einem Vermögen von bis zu 30 Millionen deutlich unterrepräsentiert oder nicht vorhanden. Deshalb bietet die Erschliessung von weiteren Kundengruppen weiteres Wachstumspotenzial.

Ein weiterer Grund ist die Grösse des Zielmarkts. Laut Bain sind lediglich 15 Prozent der US-Firmen mit Umsätzen von über 100 Millionen US-Dollar an der Börse gelistet. Daraus lässt sich schliessen, dass es eine grosse Anzahl an potenziellen Zielunternehmen gibt, die sich für Private Equity Transaktionen anbieten.

Fokus auf die Verbesserung des operativen Geschäfts

Private Equity Gesellschaften können auf verschiedene Strategien zurückgreifen, um Mehrwert zu schaffen. Für Wachstumspläne kann das benötigte Kapital finanziert werden. Mit der Verbesserung des operativen Geschäfts, wie Kostensenkungen oder Produktivitätssteigerungen kann die Rentabilität erhöht werden. Letztlich können strategische Überlegungen wie Zusammenschlüsse oder Abspaltungen verfolgt werden.

Es ist interessant, die Herkunft der erzielten Rendite zu analysieren, um auch für die Zukunft mögliche Schlüsse zu ziehen. Im Zeitraum von 2011 bis 2022 erfolgte über die Hälfte der Wertschöpfung durch die Ausweitung der Bewertung (CEPRES, 2023). Eine Bewertungsausweitung bedeutet, dass beim Kauf der Übernahmepreis beispielsweise das Fünffache des Betriebsertrags beträgt und beim Exit für das Siebenfache verkauft wird. Zudem war das Umsatzwachstum für fast 40 Prozent des Mehrwerts verantwortlich, während die Ausweitung der Marge weniger als 10 Prozent ausmachte.

Das höhere Zins- und Inflationsumfeld könnten diese Zusammensatzung verändern. Höhere Zinsen belasten die Bewertungen. Gemäss Bain führt dies dazu, dass der Mehrwert in den nächsten Jahren vermehrt aus der Steigerung des Betriebsertrags, also der Verbesserung des operativen Geschäfts mittels organischen Wachstums und dem Gewinn von Marktanteilen erzielt wird.

Klein aber fein: Partners Group

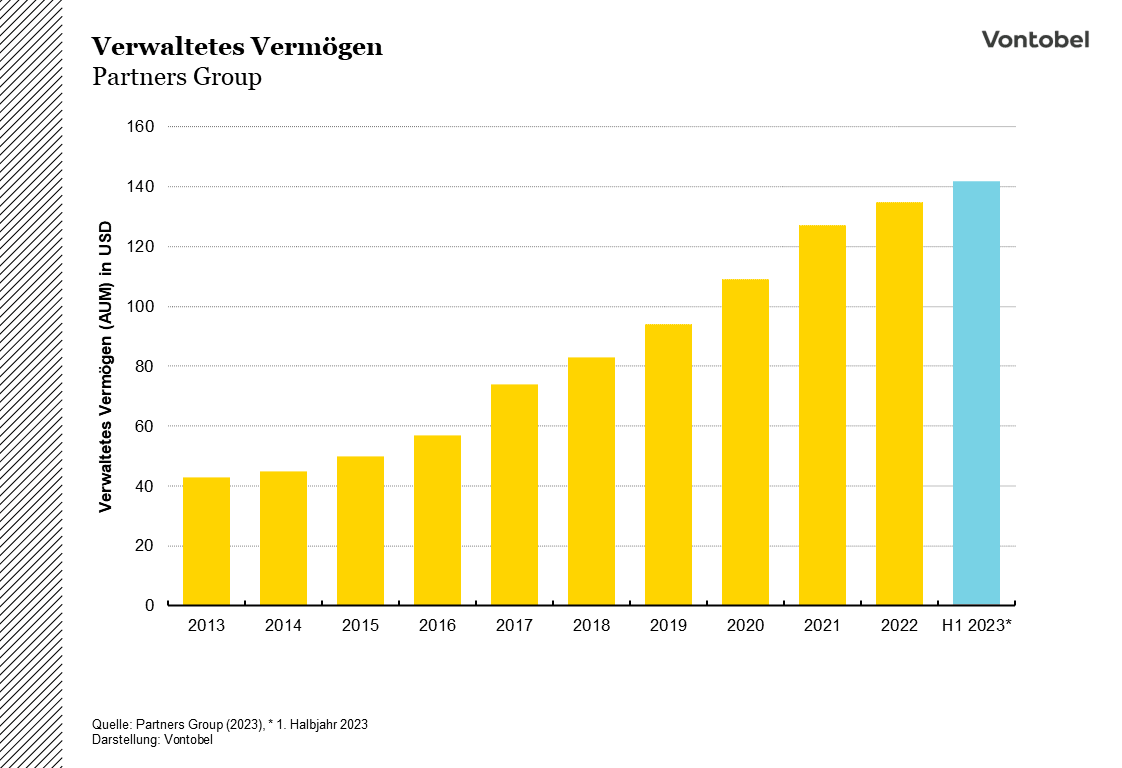

Die Schweizer Private Equity Gesellschaft «Partners Group» spezialisiert sich auf mittelgrosse Unternehmen, mit einem Wert von einer halben bis fünf Milliarden US-Dollar. Seit dem Börsengang im Jahr 2006 verzeichnete das Unternehmen ein starkes Wachstum, was schliesslich 2020 mit der Aufnahme in den Schweizer Leitindex «SMI®» belohnt wurde. Marktteilnehmer achten bei Private Equity Anbietern auf die verwalteten Vermögen, die Gebührenentwicklung und Kapitalzusagen.

Im ersten Halbjahr verwaltete Partners Group fast 142 Milliarden US-Dollar, ein Plus von acht Prozent gegenüber der Vorjahresperiode. Zudem wurden die zu Beginn des Jahres formulierten Kapitalzusagen von 17 bis 22 Milliarden US-Dollar bestätigt. Im ersten Halbjahr konnten erst 8 Milliarden US-Dollar eingesammelt werden, weswegen sich das Unternehmen aus der zweiten Jahreshälfte mehr verspricht. Damit liegen die Ziele etwa in der Bandbreite des vergangenen Jahres mit 22 Milliarden US-Dollar.

Konzernchef David Layton sagte, dass sich das Umfeld für Transaktionen verbessert habe, aber noch nicht ganz im Normalzustand befinde. Die verbesserten Marktbedingungen widerspiegeln sich in den Halbjahreszahlen. Der Umsatz erhöhte sich um 19 Prozent auf 1.05 Milliarden US-Dollar. Die Verwaltungsgebühren fielen mit minus drei Prozent leicht tiefer aus, während die erfolgsabhängigen Gebühren sich fast verdreifachten. Das Betriebsergebnis erhöhte sich um 13 Prozent auf knapp 650 Millionen US-Dollar.

Fazit

Das Segment der Privatmarktanlagen hat in den vergangenen 15 Jahren ein beeindruckendes Wachstum zurückgelegt. Allerdings geht das höhere Zinsniveau nicht spurlos an den Anbietern von alternativen Anlagen vorbei. Die erzielten Renditen resultierten in den letzten Jahren grösstenteils aus der Bewertungsausweitung. In der Zukunft soll vor allem das operative Geschäft einen Mehrwert erzielen.

Private Equity zielt auf die Erweiterung der Kundengruppen ab, indem der Zugang zur Anlageklasse erleichtert wird. Zudem ist der Markt für grosse, nicht börsengelistete Unternehmen riesig, eine ideale Voraussetzung. Somit sollten Privatmarktanlagen auch weiterhin relevant bleiben.

Mit den Halbjahresergebnissen hat Partners Group die Erwartungen übertroffen. Ein verbessertes Umfeld hat die Einnahmen aus erfolgsabhängigen Gebühren gegenüber dem Vorjahr deutlich erhöht. Zudem bestätigte der Anbieter von Privatmarktanlagen die Kapitalzusagen für das laufende Jahr.