Er det tid til at pensionere ”Dr. Copper”?

Det er et stykke tid siden, vi sidst er kommet med en opdatering om kobbermarkedet. Ud over anvendelsen i industrien fungerer kobber ofte også som en temperaturmåler på markedet – en indikator for, hvor vi er, og hvor vi er på vej hen. Når markedet svinger mellem håb og fortvivlelse, bliver det derfor sværere at vide, hvad man skal tro på. Måske kan kobber give os en ledetråd.

En stærk start på året

Kobber har startet året positivt. Stigende priser opfattes ofte som et godt tegn for markedet som helhed, da de signalerer efterspørgsel fra nøgleindustrier og dermed øget økonomisk aktivitet. Historisk set har kobberets evne til at forudsige økonomien været omdiskuteret, men et fald i efterspørgslen efter dette metal er ofte gået forud for en global afmatning. Så skal vi tolke den seneste prisstigning som et positivt signal? Helt så enkelt er det ikke. På det seneste har arbitragemuligheder snarere end et tydeligt positivt markedssyn været den vigtigste drivkraft bag prisudviklingen.

Arbitrage driver prisudviklingen

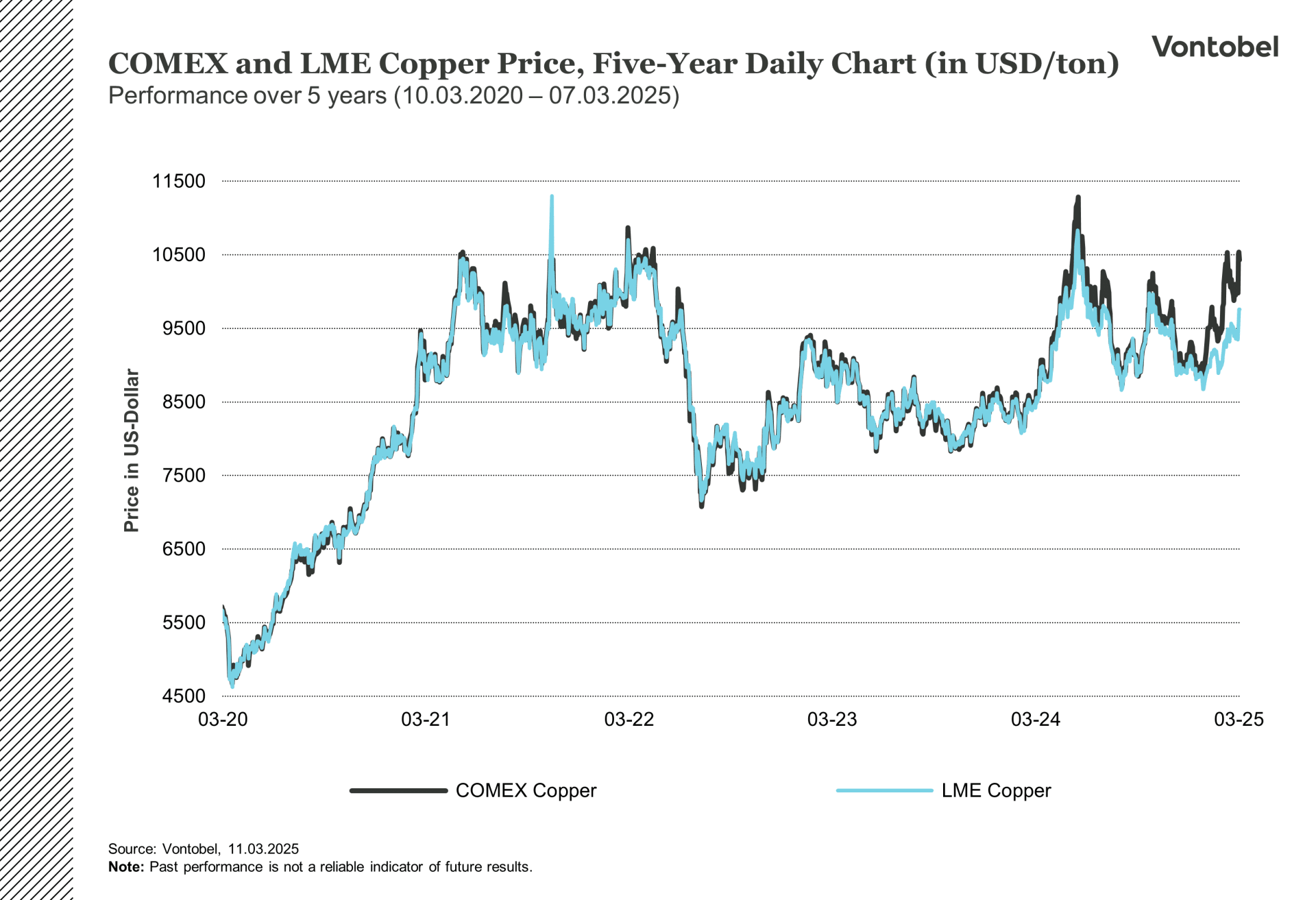

I denne sammenhæng henviser arbitrage til, at tradere udnytter prisforskelle mellem markeder, når de handler med det samme aktiv. I øjeblikket flyttes kobber fra London Metal Exchange-lagrene (LME) til COMEX-lagrene i USA, hvilket har øget prisforskellen mellem de to markeder. Til sammenligning er spreaden steget fra 240 dollars pr. ton, da Trump tiltrådte, til omkring 700 dollars pr. ton i dag. Det tyder på, at investorerne forsøger at sikre deres kobber i USA for at undgå højere importomkostninger, hvis der indføres nye toldsatser.

Som nævnt i begyndelsen omtales kobber nogle gange som ”Dr. Copper” på grund af dets rolle som økonomisk indikator – stigende priser signalerer normalt stærk industriel aktivitet og omvendt. Denne gang handler prisstigningen dog mindre om en robust underliggende efterspørgsel og mere om tekniske faktorer. Fonde og investorer køber kobberfutures og -optioner til amerikanske priser som en sikring mod mulige toldsatser, snarere end som en spekulation i et økonomisk opsving. I mellemtiden er efterspørgslen efter kobber fra kinesiske købere steget, hvilket yderligere understøtter markedet, efter at de er vendt tilbage fra det kinesiske nytår.

På kort og lang sigt

På kort sigt kan vi forvente volatilitet i takt med, at tradere reagerer på nyheder om handelspolitikken. Det nuværende arbitragespread viser, at det amerikanske marked forbereder sig på højere importomkostninger. Hvis toldsatserne bekræftes, og hvis de ligner de 25 %, der er indført på stål og aluminium, kan det give en potentiel merpris på amerikansk kobber, hvilket kan drive priserne op på kort sigt, før forsyningskæderne tilpasser sig.

På længere sigt er kobbers udvikling dog primært knyttet til den industrielle anvendelse i sektorer som byggeri, elektronik og vedvarende energi. Derfor vil den langsigtede prisudvikling sandsynligvis være drevet af styrken i den globale økonomi snarere end af midlertidige handelspolitiske faktorer. Samtidig kan en fortsat handelskonflikt under præsident Trump påvirke de globale forsyningskæder, hvilket igen kan bremse den økonomiske vækst og dermed også lægge pres på kobberpriserne.

Er Dr. Copper stadig en relevant indikator?

Så er Dr. Copper stadig en god indikator for økonomisk aktivitet? På kort sigt er svaret tvivlsomt, da vi ser en ”toldpanik” snarere end en bevægelse, der er drevet af grundlæggende efterspørgsel. Det store spread mellem LME og COMEX er ikke et tegn på en stærk økonomi, men snarere på, at tradere forsøger at beskytte sig mod politisk usikkerhed. Det er en hårfin balance mellem teknisk arbitrage og fundamentale forhold, som sandsynligvis vil føre til et ustabilt marked på kort sigt – og dermed muligheder for både lange og korte positioner. At pensionere ”Dr. Copper” er måske at gå for vidt, men at sende det på midlertidig orlov, indtil markedet vender tilbage til en mere normal tilstand, er måske en mere rimelig konklusion.

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.