Positiv stemning for amerikanske aktier

Denne uges case er H&M. Her er aktiekursen faldet, dog med en langsigtet trend til forbedring af driftsmarginerne i retning af målet på 10 %. Med tanke på det høje udbytte og de hyppige aktietilbagekøbsprogrammer bør risikoen for yderligere kursfald være begrænset. Europæiske indekser som OMX, FTSE og DAX har klaret sig bedre end de amerikanske indekser i løbet af den seneste måned. Fra et teknisk perspektiv er de amerikanske indekser vendt opad, og faldende renter kan potentielt understøtte denne tendens.

Ugens case: H&M på vej mod bedre rentabilitet

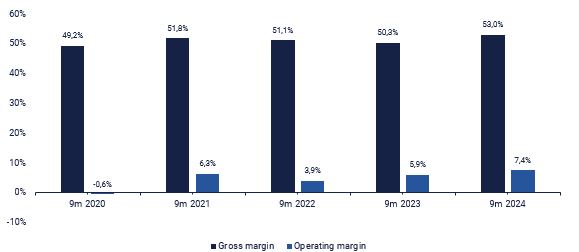

H&M, som offentliggør deres Q4-rapport for regnskabsåret 2024/2025 den 30. januar, har formået at øge deres femårige driftsmargin til 7,4 %, hvilket stadig er et stykke fra målet på 10 %. Analytikerne blev skuffede over H&M's seneste Q2-rapport den 26. september, hvor resultatet lå 24 % under forventningerne. Forudsætningerne for en positiv overraskelse burde være bedre denne gang, da analytikerne har sænket deres forventninger efter Q3-rapporten.

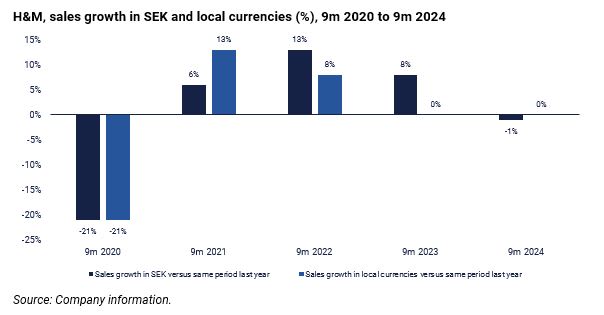

I løbet af de sidste 5-10 år har H&M oplevet en svag salgsvækst kombineret med vanskeligheder med at opnå rentabilitet i forretningen. H&M, som engang var virksomheden med den højeste markedsværdi på Stockholmsbørsen, er nu den 15. største. Denne udvikling er allerede diskonteret af aktiemarkedet.

I de første ni måneder af regnskabsåret 2023/2024 (1. december 2023-31. august 2024) blev 9 % af koncernens salg genereret i Norden og 56 % i resten af Europa. Svage økonomiske forhold i Europa, hvor detailforbruget ofte er et af de første områder, husholdningerne skærer ned på, forklarer en del, men ikke hele den svage salgsvækst. H&M er også sakket bagud i forhold til sine hovedkonkurrenter.

H&M's salgsvækst i SEK og lokale valutaer (%), 9m 2020 til 9m 2024

Virksomheden har skiftet fokus fra at vokse ved at åbne nye butikker til at lukke butikker, især i Europa. Det har reduceret omkostningerne og ført os frem til de programmer, der er igangsat for at forbedre den langsigtede rentabilitet. Som det fremgår af nedenstående graf, er bruttomarginen og driftsmarginen forbedret med henholdsvis 3,8 % og 8,0 % siden 1. september 2021.

90 % af H&M-koncernens øvrige eksterne omkostninger i de første ni måneder af 2024 var marketing- og salgsomkostninger, hvilket gør det vigtigt at fokusere salget på de mest rentable butikker. Hvis H&M skulle opnå en driftsmargin på 10 %, ville det svare til en indtjening pr. aktie (EPS) på SEK 10,14 og et P/E-tal på mellem 14 og 15.

H&M's bruttomargin og driftsmargin (i %), 9m 2020 til 9m 2024

Hovedejerne, Persson-familien, har brugt udbyttet (som fortsat er på 6,50 SEK pr. aktie) til at øge familiens aktieandel fra 48 % for fem år siden til 62 % i dag. Den øgede ejerandel er også opnået gennem virksomhedens tilbagevendende program for tilbagekøb af H&M-aktier.

H&M B (SEK), etårigt dagligt diagram

H&M B (SEK), ugentligt femårigt diagram

Makrokommentarer

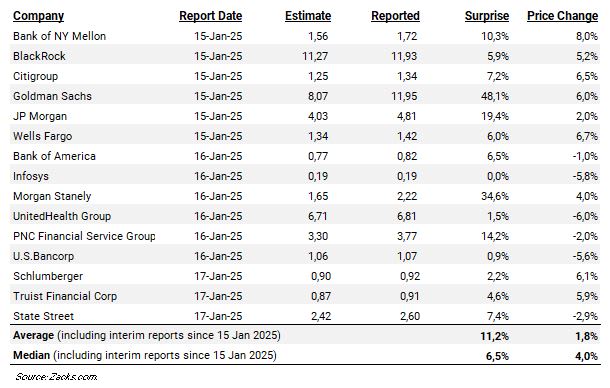

For Q4 2024 (hvor 9 % af S&P500-virksomheder rapporterer) har 79 % af virksomhederne rapporteret en positiv EPS-overraskelse, mens 67 % har rapporteret en positiv indtjeningsoverraskelse jf. Earnings Insight.

I sidste uge dominerede finanssektoren i S&P500-rapporteringen af Q4-resultater. Nedenfor har vi opsummeret data om resultater i forhold til forventninger og kursreaktionen på disse oplysninger. De amerikanske virksomheder, der rapporterede, slog analytikernes resultatestimat med et gennemsnit på 11,2 % og en median på 6,5 %. Medianaktiekursen for disse virksomheder steg med 4,0 % og gennemsnittet med 1,8 % en dag efter offentliggørelsen af Q4-rapporterne.

Q4 indtjeningsestimat vs. faktisk resultat og, afvigelse (i %) for amerikanske virksomheder

Onsdag den 22. januar består den makroøkonomiske dagsorden af Nordeas og Handelsbankens økonomiske prognoser for Sverige og USA's ledende indikatorer for december. Rapporteringssæsonen for S&P500 fortsætter med rapporter for fjerde kvartal fra Abbott Labs, Johnson & Johnson, Procter & Gamble og Progressive.

Torsdag den 23. er den japanske handelsbalance for december på dagsordenen. Dette vil blive fulgt op af de franske industriforventninger i januar. Senere vil vi også se Euro-Zone Household Confidence Indicator for januar. Fra USA får vi de første tal for antal nytilmeldte ledige og Department of Energy (DOE) ugentlige råolielagre. Rapporter for fjerde kvartal kommer fra Elevance Health, Freeport-McMoran, GE Aerospace, Texas Instruments og Union Pacific i USA, fra Schaeffler i Tyskland og fra EQT, Swedbank, Sandvik og Investor i Sverige.

Fredag den 24. januar starter med det japanske forbrugerprisindeks (KPI) og indkøbschefernes indeks (PMI) for december og Bank of Japans rentemeddelelse. PMI'er for december forventes også fra Indien, mens PMI'er for januar forventes fra Frankrig, Tyskland og Eurozonen. Fra USA kommer også PMI for januar, Michigan- og Kansas City Fed-indeks for januar og salg af eksisterende boliger for december. Fredag kommer der også Q4-rapporter fra Ericsson og Alleima i Sverige og fra American Express, HCA, Verizon og NextEra Energy i USA.

Hvis man ser på den kortsigtede udvikling for verdens førende aktieindekser, er det de europæiske indekser, der i øjeblikket har momentum. Blandt de amerikanske indeks har de mere hjemligt orienterede Dow Jones og Russell klaret sig relativt bedre end S&P500 og Nasdaq. På længere sigt har vi set en betydelig outperformance for S&P500 og Nasdaq, anført af de amerikanske Mag 7-aktier.

Udvikling på 1-måneders, 6-måneders og 5-[LI1] års basis for aktieindeks rangeret på månedsbasis

Stemningen har ændret sig – hold øje med de amerikanske renter

Stemningen er vendt i USA, og det bredere S&P 500 handles over den øvre grænse af en kortsigtet faldende trendkanal. Bemærk, at MACD har givet et købssignal, og at 6.100-niveauet kan være det næste mål. Det er også værd at holde øje med de amerikanske renter, som kan bryde sammen[LI1] . Et sådant scenarie ville være positivt for aktierne.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD),femårigt ugentligt diagram

Nasdaq 100 handles nær toppen af en kort faldende kanal. Faldende renter kan støtte indekset på vej mod niveauer omkring 22.000.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), femårigt ugentligt diagram

Den tyske DAX ser ud til at være blevet styrket af den positive stemning i USA i de seneste handelsdage. Som diagrammet nedenfor viser, handles indekset tæt på nye højder. Bemærk dog, at Relative Strength Index (RSI) viser overkøbte niveauer. Hvis S&P 500 i USA kan fortsætte med at stige efter at være brudt over den kortere faldende trendkanal, er der gode chancer for, at den positive stemning i Europa vil fortsætte med at forbedre sig.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR ), femårigt ugentligt diagram

Hidtil i år har OMXS30 klaret sig bedre end DAX. Et udbrud fra S&P 500's kortsigtede nedadgående tendens kan skubbe OMXS30 til nye højder.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), femårigt ugentligt diagram

Det fulde navn på forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert på hinanden følgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50 dages glidende gennemsnit

MA100: 100 dages glidende gennemsnit

MA200: 200 dages glidende gennemsnit

MACD: Konvergensdivergens for glidende gennemsnit

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.