Den australske dollar kan stige på grund af Kinas hjælpepakker

I det meste af oktober er den australske dollar (AUD) faldet i værdi i forhold til den amerikanske dollar (USD), og USD er blevet styrket med 3 % i løbet af perioden. I USA har forsigtige udtalelser fra Fed-guvernør Waller og Minneapolis Fed-præsident Kashkari peget i retning af langsommere renteændringer. Desuden oversteg sidste uges inflationstal forventningerne i USA, hvilket forstærkede den forsigtige holdning. I resten af 2024 er det dog uklart, om USD fortsat vil klare sig bedre end den australske dollar (AUD), eftersom Australiens eksport til Kina kan komme i gang igen takket være den nuværende hjælpepakke.

Ugens case: Valutasammenligning AUD vs USD

Det australske marked er i høj grad centreret omkring de råvarer, som landet eksporterer, herunder kulbriketter, jernmalm og jordoliegas. I juli 2024 var de vigtigste eksportprodukter metalliske mineraler og metalskrot til en værdi af AUD 12 milliarder efterfulgt af briketter til en værdi af AUD 6,56 milliarder og endelig jordoliegas til en værdi afAUD 5,22 milliarder. Andre eksportvarer, der er værd at bemærke, er guld og kødprodukter. Australien har opbygget en betydelig industri centreret omkring minedrift og levering af vigtige mineraler og energiprodukter. For Australiens handelsbalance har det resulteret i et konstant overskud siden 2017. Siden toppen i 2022 er eksporten dog faldet, idet Australiens største handelspartner, Kina, i samme periode har reduceret sin import. Selvom dette også har påvirket USA, er det værd at bemærke, at mens Kina står for 7,5 % af USA's samlede eksport, er det tilsvarende tal for Australien 41 %. Kina bruger hjælpepakker til at sætte gang i den indenlandske økonomi, selvom der måske mest er fokus på det indenlandske ejendomsmarked, og derfor er det sandsynligt, at importen også kan stige. I september måned lå den kinesiske eksport og import under konsensusforventningerne, idet importen steg med 0,3 % i forhold til året før sammenlignet med forventningerne på 0,9 %. Forventede stimulustiltag kan afbøde den mindskede vækst i importen, hvilket kan give et sekventielt løft af den australske eksport.

På den amerikanske side dominerede en stram holdning i oktober. USD-indekset steg kraftigt fra lige over 100 basispoint til 103 basispoint som følge af modstandsdygtige arbejdsmarkedsforhold. Faktisk landede Non-Farm Payrolls på 254.000 job sammenlignet med konsensusforventningerne på 140.000 job, og inflationsmålingerne kom ind højere end forventet, for eksempel landede kerneinflationen på 0,3 % måned over måned sammenlignet med de forventede 0,2 %. Presset fra arbejdsmarkedet og inflationstallene førte til stramme udtalelser fra flere Fed-embedsmænd. Fed-guvernør Waller og Minneapolis Fed-præsident Kashkari støttede begge den amerikanske dollar og talte for et mere forsigtigt tempo i Feds rentejusteringer. Selvom det midlertidigt har styrket USD, er det stadig uvist, om den nyfundne styrke kan opretholdes, da den førnævnte hjælpepakke i Kina kan trække investeringer væk fra USA. Selvom de seneste inflationstal var højere end forventet, oversteg de første arbejdsløshedskrav faktisk prognoserne med 258.000 ansøgninger om understøttelse sammenlignet med de forventede 230.000. Hvis stigningen i arbejdsløshedsansøgninger fortsætter, kan det føre til yderligere eller endda accelererede renteændringer.

Samlet set er AUD klar til et opsving, hvor mulige kortsigtede faktorer peger på et opsving i eksporten, hvilket gradvist vil øge efterspørgslen efter AUD. Modparten i denne sammenligning, USD, er midlertidigt blevet styrket af indenlandske tal og stramme kommentarer, men det er stadig uvist, om denne stigning vil vare ved. På kort sigt kan investorer derfor drage fordel af øget handel mellem Australien og Kina samt en afmatning på det amerikanske arbejdsmarked ved at gå kort på USD i forhold til AUD.

USD/AUD Spot valutakurs, etårigt dagligt diagram

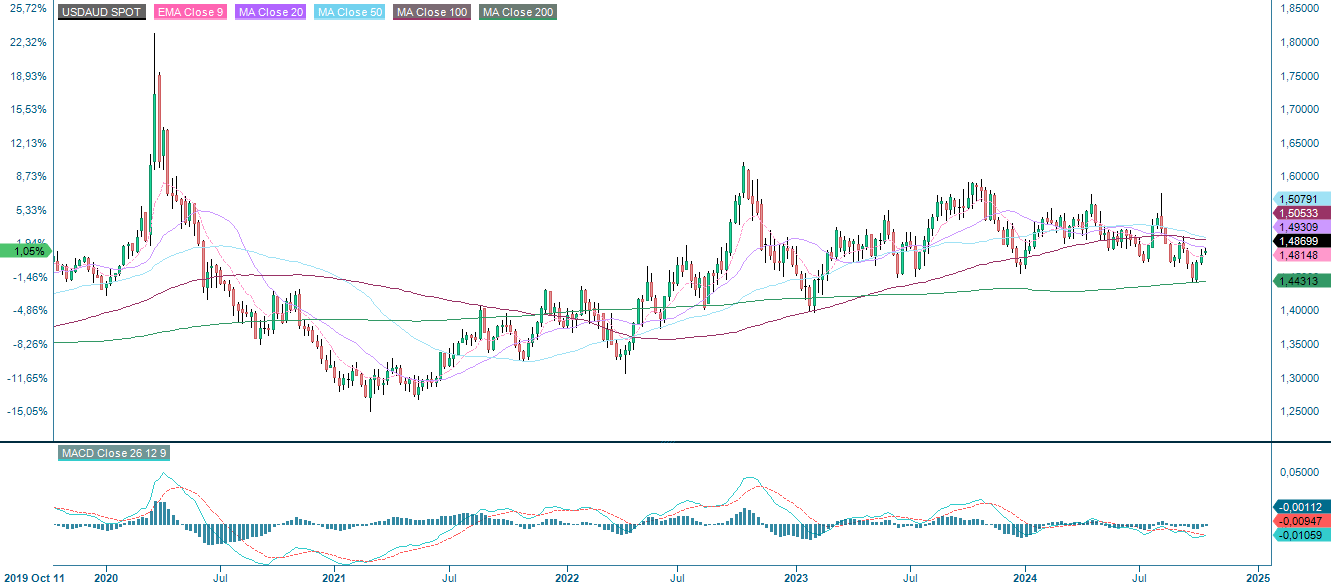

USD/AUD Spot valutakurs, femårigt ugentligt diagram

Makro-kommentarer

JP Morgan og Wells Fargo steg med henholdsvis 4,4 % og 5,6 % fredag den 11. oktober efter at have rapporteret bedre resultater end forventet for tredje kvartal. Mandag den 14. oktober oplevede vi endnu en positiv dag for de amerikanske aktiemarkeder understøttet af stærke kvartalsrapporter fra Goldman Sachs og United Health.

Wells Fargo (i USD), femårigt ugentligt diagram

I dag, onsdag den 16. oktober, får vi forbrugerprisindekset (CPI) og producentprisindekset (PPI) for september fra Storbritannien og CPI for september fra Italien. Fra USA får vi tal for vareeksport og -import i september samt olielagre fra Department of Energy (DOE) i deres ugentlige statistik. Onsdag er også dagen, hvor flere store amerikanske virksomheder offentliggør deres delårsrapporter, herunder Abbott Laboratories, ASML, Morgan Stanley, BHP Group, Prologis og Lam Research.

Torsdag den 17. oktober får vi handelsbalancen for september fra Japan og handelsbalancen for august fra euroområdet. Vi får også forbrugerprisindekset for september fra euroområdet og en rentemeddelelse fra Den Europæiske Centralbank (ECB). Fra USA forventes detailsalg i september og Philadelphia Fed-indekset, tallene for de første arbejdsløshedsansøgninger og industriproduktion, National Association of Home Builders' (NAHB) boligindeks og lagre af usolgte varer i september. Strømmen af Q3-rapporter fortsætter torsdag med resultater fra bl.a. Taiwan Semiconductor, Nestlé, Netflix, Blackstone, Elevance Health, Infosys, Intuitive Surgical, Marsh McLennan, ABB, Nordea, EQT, Investor, Industrivärden og Nokia.

Tidligt fredag morgen den 18. oktober offentliggør Japan sit forbrugerprisindeks for september. Næsten lige så tidligt får vi tallene for september måneds huspriser, detailsalg, industriproduktion, investeringer og arbejdsløshedstal fra Kina samt bruttonationalproduktet (BNP) for 3. kvartal. I Europa får vi september måneds detailsalg fra Storbritannien og august måneds tal for de løbende poster og byggeproduktionen fra euroområdet. Fredag offentliggøres også flere delårsrapporter, bl.a. fra American Express, Procter & Gamble, Schlumberger, Volvo og Autoliv.

Faldende renter kan understøtte yderligere stigning

Aktierne er steget, hvilket fremgår af, at S&P 500 har nået nye højder. Spørgsmålet er, hvor meget energi der er tilbage, da indikatoren for relativ styrke (RSI) langsomt nærmer sig overkøbte niveauer. De faldende renter kan dog give støtte.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), femårigt ugentligt diagram

Nasdaq 100 er brudt over det første modstandsniveau. Det tidligere højdepunkt fra juli i år er i sigte, da renterne fortsætter med at falde.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), femårigt ugentligt diagram

Det lykkedes det tyske DAX at hoppe pænt op fra MA20. I mellemtiden stiger MACD-histogrammet igen. Er der mere energi forude?

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

OMXS30 sprang flot op fra MA100 med et godt forsøg på at bryde over den modstand, som MA20 udgør. Bemærk, at indekset i øjeblikket handles i form af en doji, som er et lysestage-mønster, der indikerer stor usikkerhed på markedet.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), femårigt ugentligt diagram

Her er de fuldstændige navne på de forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA20: 50-dages glidende gennemsnit

MA20: 100-dages glidende gennemsnit

MA20: 200-dages glidende gennemsnit

MACD: Konvergens og divergens i glidende gennemsnit

Risici

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Product costs:

Product and possible financing costs reduce the value of the products.

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.