Markedet fokuserer på Nvidia og inflation

Denne uges case handler om at gå long i platin og short i guld. Markederne vil fokusere på Nvidias kvartalsrapport senere i dag, onsdag den 28. august, og det amerikanske PCE-prisindeks fredag den 30. Det kan påvirke Feds rentebeslutning, dog ikke med det samme, men med en vis forsinkelse.

Ugens case: Long platin og short guld

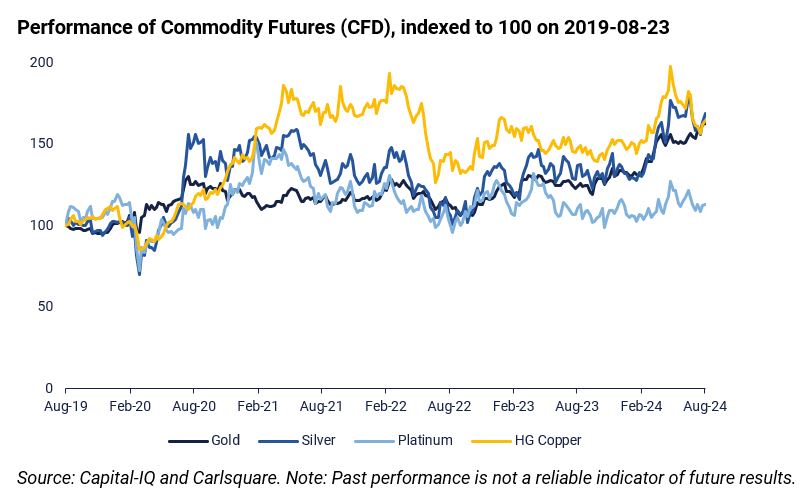

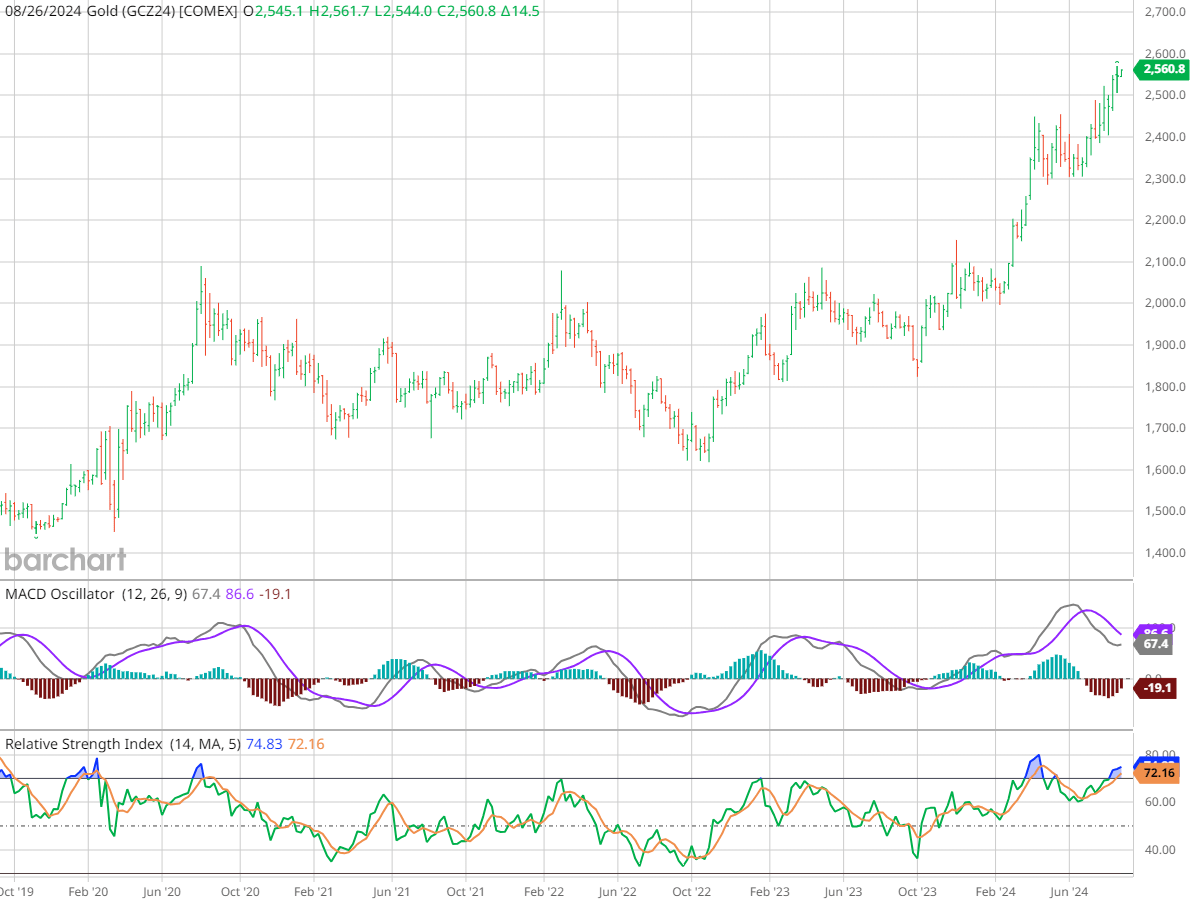

Guldtyrene har haft momentum siden februar i år, og guldet handles på et historisk højt niveau. Katalysatoren for dette rally har været gunstige makroøkonomiske data, og Fed-chef Jerome Powell har antydet, at Fed er klar til at justere sin politik. Med rentesænkninger på 100 basispoint indregnet for resten af 2024 indregner markederne helt klart et makroøkonomisk solskinsscenarie. Ét ædelmetal, platin, ser dog ud til at være blevet efterladt i skyggen. Vi ser en mulighed for en long-short position, hvor det "overkøbte" guld letter i forhold til det "underkøbte" platin.

For ikke-rentebærende aktiver som guld er forbrugstal, beskæftigelsesgrad og lønvækst alle faktorer, der bidrager til futurespriserne. Mere specifikt er inflation og forventninger til fremtidig inflation negativt korreleret med disse priser. Med inflationen følger højere renter, hvilket øger alternativomkostningerne ved investeringer som guld. Den årlige CPI-inflation i USA faldt for fjerde måned i træk til 2,9 % i juli, hvilket var lavere end de forventede 3,0 %. Nogle af de nævneværdige komponenter, der dæmpede inflationen, var priserne på både nye og brugte biler og lastbiler. Det tilsvarende inflationstal for august offentliggøres den 11. september. Forventningerne er fortsat optimistiske, og en undersøgelse fra University of Michigan tyder på, at inflationen vil forblive på 2,9 %. Det står i kontrast til det typiske sæsonmønster for august, som er lidt varmere end juli.

Det er indlysende, hvorfor guld og andre metaller såsom kobber og sølv er steget siden februar i år. Hvis man ser på RSI for dem alle tre, er de overkøbt på 1-årsbasis, selv efter volatiliteten toppede i begyndelsen af august. Mens sølv og kobber har oplevet en vis gevinsthjemtagning, har guld været stabilt. Der er flere makroøkonomiske udløsende faktorer i de kommende uger, som vil teste denne tendens. Fokus er på USA: BNP-vækst torsdag den 29., Core PCE og Personal Income & Spending fredag den 30., derefter Non-Farm Payrolls og arbejdsløshed fredag den 6. og inflation onsdag den 11. I betragtning af den overvældende positive stemning kan et dårligt tal potentielt skræmme mindre selvsikre guldinvestorer væk og forårsage et kortvarigt prisfald.

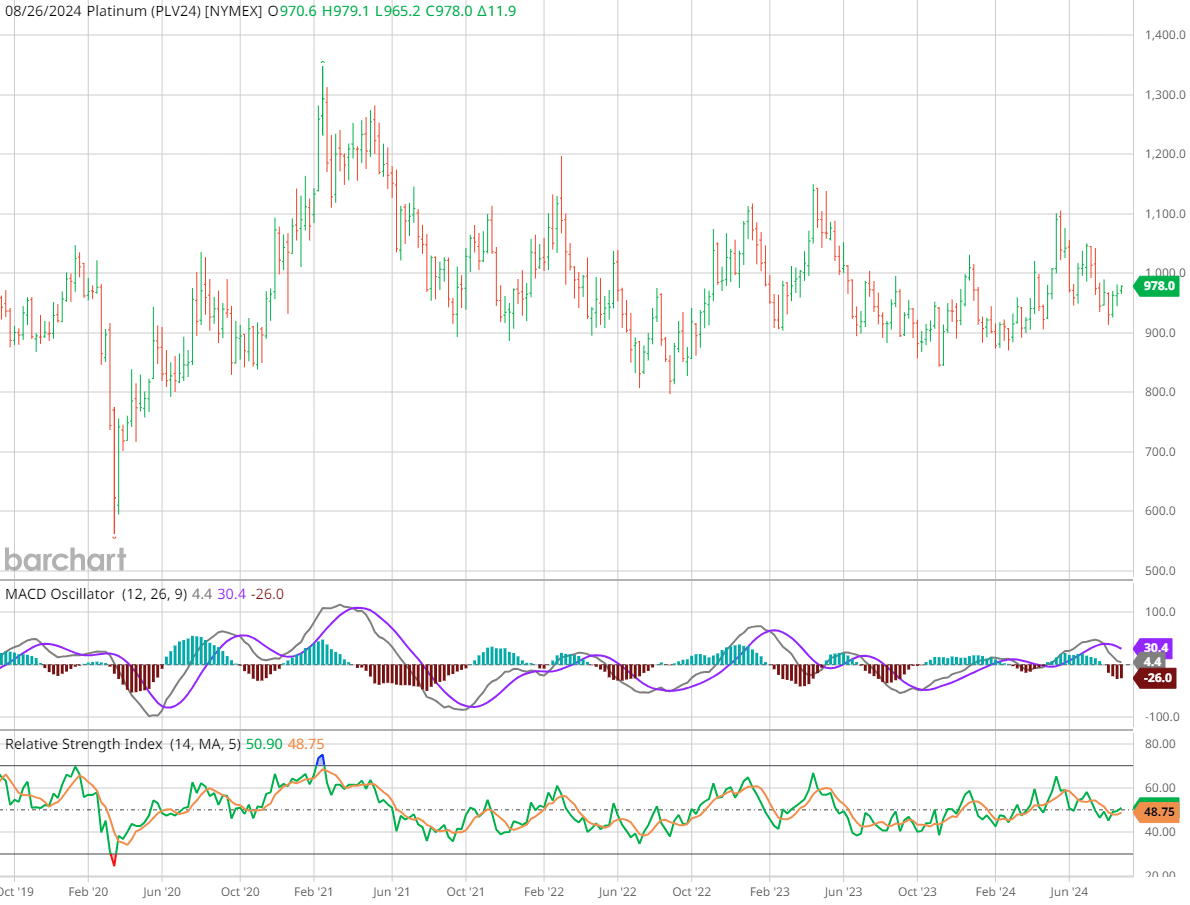

Platin-futures har på den anden side ikke været præget af den samme positive stemning. Platin bruges hovedsageligt i biler sammen med metallet palladium i katalysatorer, og platin bruges også i andre industrier såsom smykkeindustrien. På efterspørgselssiden ligger platin stabilt, og forbruget af metallet forventes kun at falde med 1,3 % i 2024. Til sammenligning forventes det primære udbud at falde med 2,0 % i samme periode. Dette forhold blev etableret efter inflationstoppen efter COVID, hvor bilproducenterne var usikre på de fremtidige priser. De købte derfor mere platin, palladium og rhodium, end de skulle bruge, for at opbygge lagre og beskytte sig mod forventede prisstigninger. Det viste sig, at prisstigningen aldrig blev en realitet. I stedet kunne produktionen ikke følge med efterspørgslen, og platinlagrene faldt med 598.000 ounces.

Samlet set har guldrallyet været intenst og til dels været drevet af øget tillid til, at Fed vil begynde at lette på bremsen. Platin er på den anden side blevet presset af et fladt eller negativt salg af både el- og dieselbiler. Eftersom ser ud til at være overkøbt ud og risikerer at falde tilbage på kort sigt, hvis de makroøkonomiske data går den forkerte vej, ser platin ud til at være en relativt attraktiv investering.

Guld (USD/t-ounce), femårigt ugediagram

Platin (USD/ton/ounce), femårig ugediagram

Makrokommentarer

De store amerikanske aktieindekser lukkede sidste uge med stigninger fredag den 23. august, efter at formanden for den amerikanske centralbank, Jerome Powell, trodsede forventningerne med stærke antydninger om rentenedsættelser. Alle sektorer i S&P 500 steg, anført af den rentefølsomme ejendomssektor, forbrugsgoder og informationsteknologi. Investorerne valgte igen Tesla og Nvidia som deres favoritter, og begge aktier steg med 4,6 %.

På den makroøkonomiske dagsorden i dag (onsdag den 28. august) offentliggøres her til morgen den tyske GfK-forbrugertillidsundersøgelse for september og den franske indikator for husholdningernes tillid for august. Senere på dagen får vi de ugentlige olielagre (DOE) fra USA. Der forventes også delårsrapporter fra Nvidia og Salesforce.

Torsdag den 29. august offentliggøres forbrugerprisindekset for august for Spanien og Tyskland og barometeret for august for eurozonen. Fra USA kommer BNP for Q2, handelsbalancen for varer og boligbyggeri for juli og tallene for nye arbejdsløse.

Forbrugerprisindekset for august for euroområdet offentliggøres fredag den 30. august. Vi får også den amerikanske inflation i form af den såkaldte PCE-deflator, som forventes at ligge på 2,7 %, hvilket er lidt højere end i juni. Fed har tydeligt signaleret, at det er tid til at sænke renten. Inflationsresultaterne vil dog fortsat spille en stor rolle i forhold til at bestemme tempoet for fremtidige rentesænkninger.

Amerikansk PCE-prisindeks fra januar 2023 til juli 2024 (prognose)

At a crossroads, waiting for the next trigger

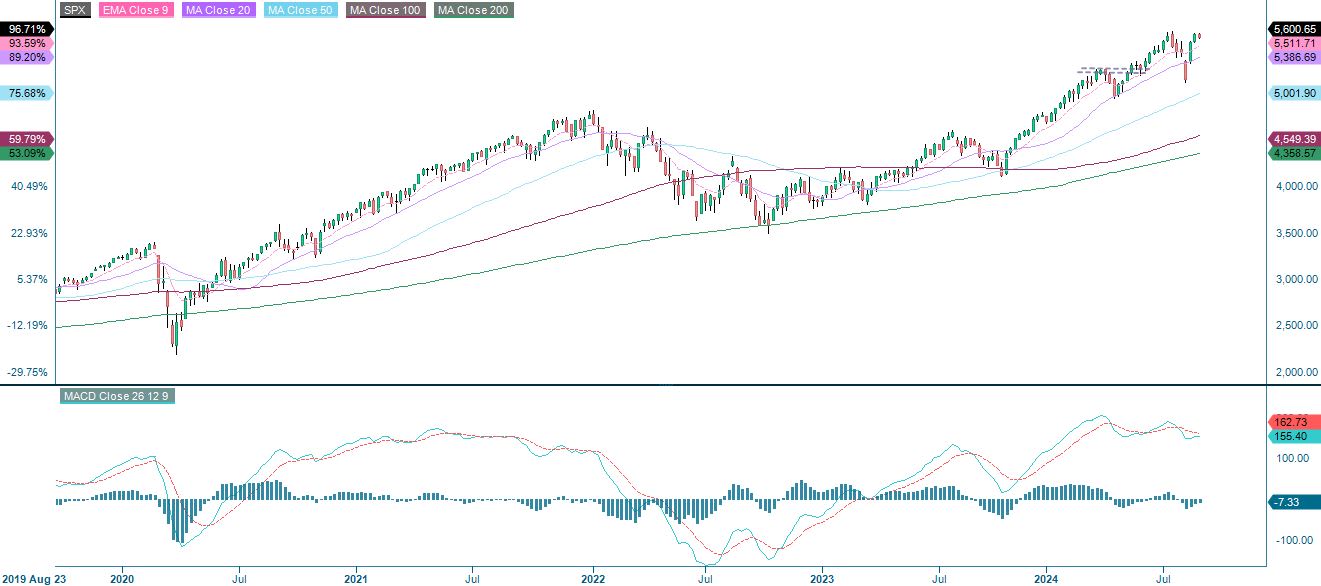

S&P 500 konsoliderer sig omkring sit tidligere højdepunkt i midten af juli 2024. Markedet ser ud til at vente på en udløsende faktor, der kan skubbe indekset op eller ned. Nvidias Q4-rapport på onsdag, tal for nye arbejdsløse i USA på torsdag og det amerikanske PCE-prisindeks på fredag kan alle komme til at fungere som triggers.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), ugentligt femårsdiagram

I mellemtiden er Nasdaq 100 under pres og handles i øjeblikket med støtte. Det næste niveau på nedsiden er mellem 18.865 og 19.024. Det første modstandsniveau ligger omkring 20.000.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), ugentligt femårsdiagram

Det tyske DAX handles også ved en skillevej. Udløsende faktorer fra USA kan også fungere som udløsende faktorer for de europæiske indekser.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR ), ugentligt femårsdiagram

Det samme gælder for det svenske OMXS30-indeks. Det næste niveau på opsiden er omkring 2.630. På nedsiden er det næste niveau omkring 2.500.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), ugentligt femårsdiagram

Det fulde navn på forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som bruges i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: Glidende gennemsnit konvergens divergens

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.