Fokus på ECB og amerikansk beskæftigelse

Denne uges case handler om guld, som er blevet svækket på grund af udsigten til lavere renter og øget risikovillighed hos investorerne. Vi forbliver dog lange i guld, ikke mindst som inflationssikring. Ugens store begivenheder er ECB's rentemeddelelse torsdag den 6. juni og amerikanske Non-Farm Payroll-tal fredag den 7. juni.

Ugens case: Guld springer tilbage som følge af øget risikoappetit

Siden 20. maj har guldmarkedet udvist en sjælden korrektionstendens. Denne prisvolatilitet kommer hovedsageligt fra en vis vaklen i markedets forventninger til fremtidige rentenedsættelser fra Federal Reserve. Sølv, som har stærkere industrielle egenskaber og større fysisk efterspørgsel, har klaret sig relativt bedre. Alt i alt er markedet for ædelmetaller følsomt over for positive faktorer og sløvt over for negative faktorer.

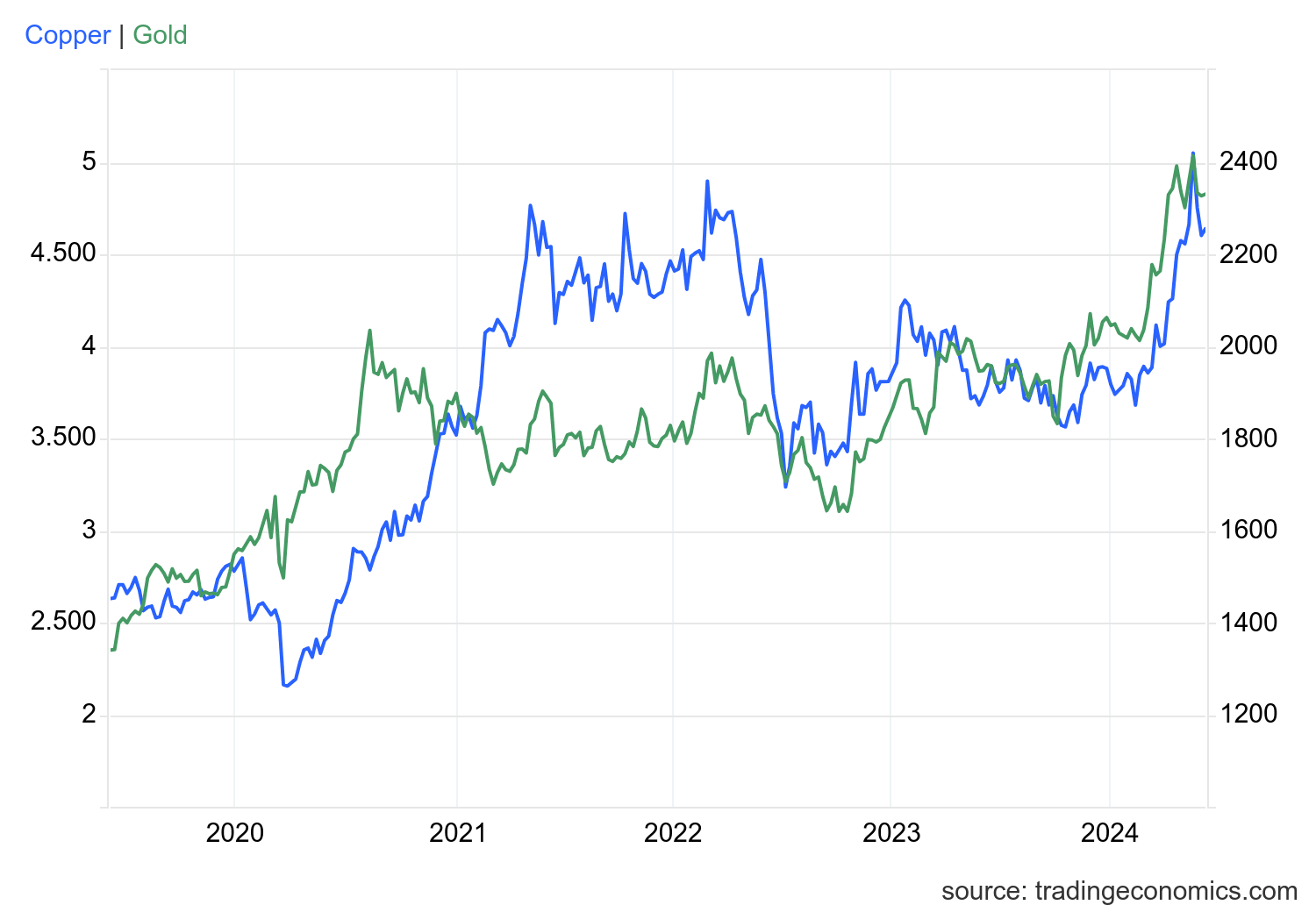

Siden slutningen af 2022 har der været en stærk korrelation mellem guld- og kobberprisen, på trods af at guld er et ædelmetal, og kobber er en af de førende indikatorer for efterspørgsel drevet af industrisektoren.

Guld USD/oz (grøn, højre akse) mod kobber USD/lb (blå, venstre akse), femårigt diagram

USA's BNP for første kvartal blev revideret ned til 1,3 % på årsbasis fra et oprindeligt skøn på 1,6 %, hvilket afspejler et svagere end forventet privatforbrug. De seneste data viste, at det centrale PCE-prisindeks i USA lå lavere end forventet på 0,2 % på månedsbasis i april (0,3 %). Økonomer mener, at kerneindekset er en bedre indikator for inflationen end hovedindekset. Desuden lå det månedlige personlige forbrug i USA på 0,2 % i april, hvilket også var et kraftigt fald fra 0,8 % i den foregående måned. Efter offentliggørelsen af dataene oplevede guldfutures en bølge af gevinster, men efter ca. en time blev futures-priserne presset ned af korte kræfter og lukkede på omkring 2.347,7 ved dagens afslutning.

En medarbejder hos Israels premierminister Benjamin Netanyahu bekræftede søndag den 2. juni, at Israel havde accepteret en rammeaftale foreslået af USA's præsident Joe Biden med henblik på at afslutte krigen i Gaza. Denne forventning om en våbenhvile i Gaza øgede risikovilligheden, hvilket resulterede i, at sikre tilgange som guld blev ramt.

Et aftagende inflationspres og muligheden for rentenedsættelser kan mindske guldets tiltrækningskraft på kort sigt, da investorerne sandsynligvis vil foretrække aktier på grund af lavere låneomkostninger og bedre forhold på aktiemarkedet. Men hvis inflationspresset stiger igen, kan guld igen vinde investorernes tillid som sikringsinstrument.

Som en af verdens største guldforbrugere har Kinas efterspørgsel efter guld en betydelig indflydelse på den globale guldpris. Der har været nogle tegn på økonomisk opsving i Kina i de seneste måneder, selv om de endnu ikke er helt bekræftet.

Mens den kortsigtede volatilitet sandsynligvis vil fortsætte, er de langsigtede udsigter for guld fortsat stærke, understøttet af fundamentale og tekniske faktorer. Vores anbefaling er køb.

Guld (USD/ounce) etårigt dagligt diagram

Guld (USD/Ounce), femårigt ugentligt diagram

Makro-kommentarer

De amerikanske aktier sluttede ugen fredag den 31. maj med en stigning i S&P500 på 0,8 %. Den amerikanske kerneinflation (PCE) steg 0,2 % i april og 2,8 % på årsbasis, hvilket var på linje med forventningerne. Som følge heraf faldt de amerikanske toårige og tiårige statsobligationsrenter med 5 basispoint hver.

Dagens makrokalender (onsdag den 5. juni) domineres af maj måneds PMI'er for tjenesteydelser fra Japan, Kina, Sverige, Spanien, Italien, Frankrig, Tyskland, Storbritannien og USA. Vi får også ADP's private beskæftigelse fra USA, og Inditex (en af H&M's konkurrenter) offentliggør en kvartalsrapport.

Torsdag den 6. juni får vi tyske industriordrer og den amerikanske handelsbalance for april.

Der vil også være en del fokus på ECB's rentemeddelelse. Selv om det seneste inflationstal var højere end forventet, satte markedet en sandsynlighed på 94 % for, at ECB vil sænke sine styringsrenter med 25 basispoint til 3,75 % (indlånsrente) og 4,25 % (refinansieringsrente).

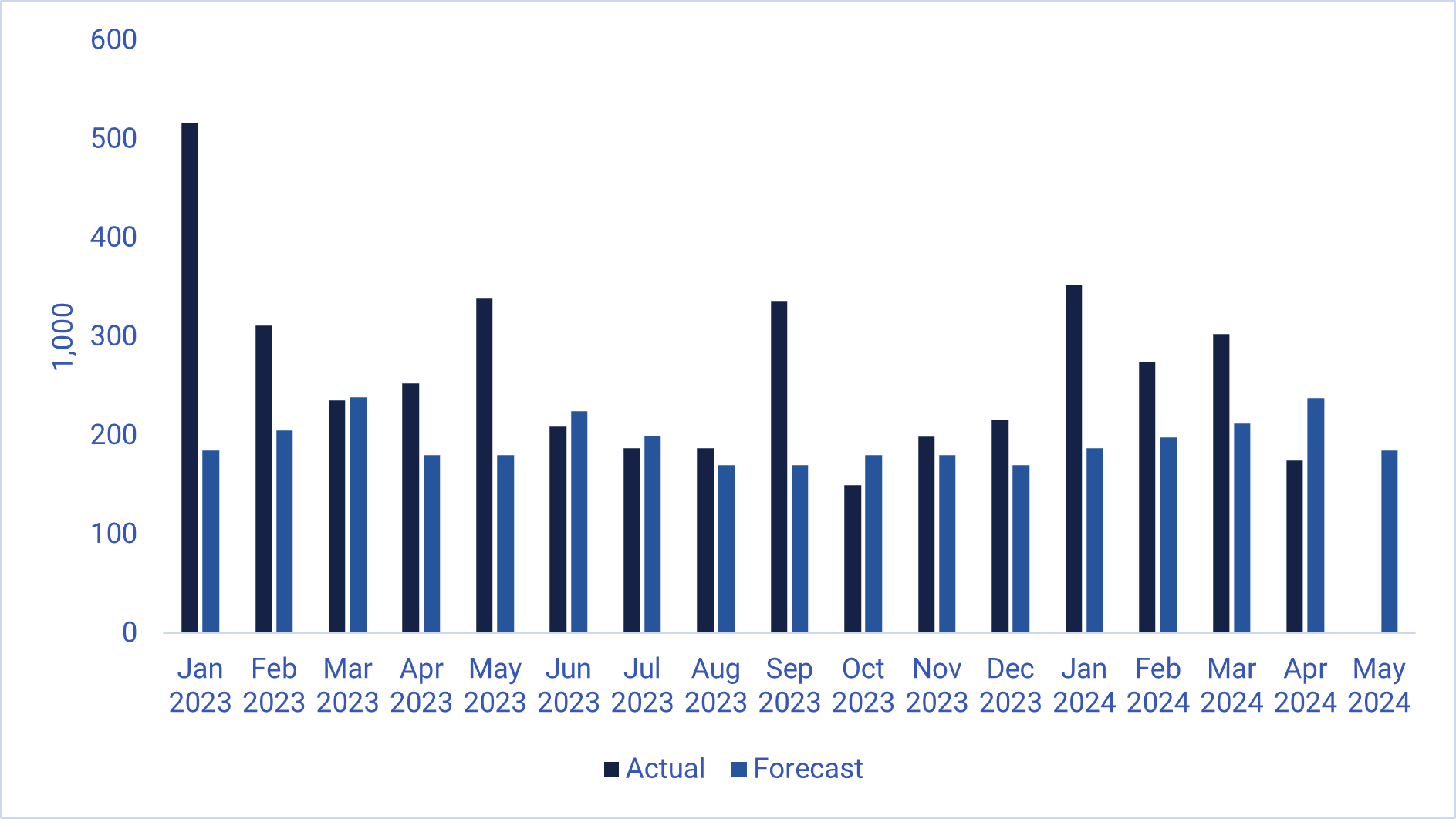

På fredag den 7. juni vil markederne fokusere på den amerikanske Non-Farm Payrolls-rapport, som forventes at vise, at der blev skabt 185.000 nye job i maj.

Lønninger uden for landbruget i USA, januar 2023 til maj 2024 (faktisk og prognose)

Risikoen hælder til den negative side

Ugens makroagenda er relativt fuld. Ikke desto mindre handler S&P 500 i øjeblikket under MA20, men over MA50 og støttelinjerne. MACD har dog genereret et blødt salgssignal. Således findes risikoen på nedsiden fra et TA-perspektiv. Et brud under MA50 og MA200, der i øjeblikket ligger på 5.108, kan være det næste.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), femårigt ugentligt diagram

Et lignende setup findes i Nasdaq 100.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), femårigt ugentligt diagram

Som diagrammet nedenfor viser, handler den svenske OMXS30 under MA20 tæt på en klynge af støtteniveauer. MACD har genereret et blødt signal, og risikoen er på nedsiden. Et gennembrud af støtteklyngen og MA200, som i øjeblikket ligger på 2.484, kan være det næste.

OMXS30 (i SEK), etårigt dagligt diagram

Der er dog dannet et andet (men kortere) flagmønster på ugediagrammet. Disse har en tendens til at bryde i retning af trenden – opad.

OMXS30 (i SEK), femårigt ugentligt diagram

Den tyske DAX handles tæt på MA50, der fungerer som første støtteniveau. Derefter følger 18.175.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

Det fulde navn for forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som anvendes i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: Glidende gennemsnitlig konvergensdivergens

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.