Vigtig rapport fra Nvidia

Oliepriserne er faldet på det seneste på grund af de aftagende spændinger mellem Iran og Israel, men også på grund af en svagere vækst i den amerikanske økonomi. Udvidede produktionsnedskæringer på Opec-mødet den 1. juni kan bremse eller vende prisfaldet. Selvom indtjeningssæsonen for 1. kvartal er ved at være slut, vil Nvidias rapport i dag være vigtig for markedets retning.

Ugens case: Forventet forlængelse af OPEC's produktionsnedskæringer kan øge oliepriserne

Olieprisen er faldet i forhold til YTD-højderne i april, hvor spændingerne mellem Israel og Iran toppede. Omtrent samtidig gav ukrainske angreb på russiske raffinaderier næring til frygten for et mere omfattende ukrainsk angreb på den russiske olieinfrastruktur, hvilket øgede den opfattede risiko for et potentielt chok i olieforsyning.

Ligesom det skete i efteråret 2023, er de geopolitiske bekymringer hurtigt forsvundet. Desuden har de vigtigste ledende indikatorer for den amerikanske vækst på det seneste været svagere end forventet. Som følge heraf er olieprisen kommet under pres i de seneste måneder og har toppet på over 90 USD pr. tønde.

Forlængelse af nedskæringer i olieproduktionen sandsynlig

OPEC+ holder sit næste møde om mindre end to uger, den 1. juni. Et vigtigt fokus vil være, om de frivillige produktionsnedskæringer, der blev aftalt i november 2023 (2,3 mio. barrels per day - bpd), vil blive forlænget igen. Saudi-Arabien vil sandsynligvis indtage denne holdning, da de sandsynligvis ønsker højere oliepriser end i øjeblikket. Hvis nedskæringerne ikke forlænges, udløber de i slutningen af juni. Hvis det ikke lykkes at begrænse udbuddet fra OPEC+ medlemmerne, kan det føre til yderligere prisfald. Det er bemærkelsesværdigt, at de største OPEC-produktionsnedskæringer siden finanskrisen ikke har fået priserne til at stige. OPEC forventer en robust vækst i olieefterspørgslen på 2,25 mio. tønder pr. dag (bpd) i 2024. I modsætning hertil forudser IEA en langsommere vækst på 1,1 mio. bpd. Ifølge IEA er den langsigtede væksttendens 1,3 mio. bpd.

Iran-Israel-konflikten er stadig en ukendt størrelse. Men spændingerne ser ud til at være blevet mindre på det seneste. Hvis der kommer yderligere gengældelse fra Israel, herunder angreb på iransk olieinfrastruktur, risikerer landet at støde sine allierede fra sig. På samme måde bør det faktum, at Ukraine endelig modtager øget amerikansk våbenhjælp, også reducere incitamentet til at angribe f.eks. russiske olie- og gasrørledninger. Disse igangværende konflikter er dog langt fra overstået, og spændingerne kan hurtigt stige igen.

I betragtning af den seneste tids svaghed kunne man forvente, at olien ville blive styrket frem mod mødet i juni. Et vigtigt modstandsniveau på 84 USD pr. tønde (MA200) for Brent skal dog først overvindes. Under dagens pris ser vi et vigtigt støtteniveau på 82 USD pr. tønde (50 % retracement af stigningen fra det laveste niveau i december).

Brent (USD pr. tønde), etårig dagligt prisdiagram

Brent (USD pr. tønde), femårigt ugentligt prisdiagram

Makro-kommentarer

Efter at være faldet fra 4,83 % den 14. maj til 4,73 % den 16. maj efter de lavere amerikanske CPI-tal for april var den 2-årige amerikanske statobligationsrente tilbage på 4,86 % mandag den 20. maj. Siden da er den faldet tilbage til 4,79 %.

Fredag den 17. maj 2024 har ca. 465 S&P 500-virksomheder (93 % af alle virksomheder) rapporteret deres resultater for 1. kvartal 2024. 78 % har rapporteret positive indtjeningsoverraskelser, og 60 % har rapporteret positive omsætningsoverraskelser.

De sektorer, der har klaret sig bedst med hensyn til indtjening i 1. kvartal 2024, er sundhedspleje, informationsteknologi og forbrugsgoder, hvor 87 % af rapporterne for 1. kvartal har overgået forventningerne. I mellemtiden har forbrugsgoder, fast ejendom og forsyningsselskaber klaret sig dårligst, idet kun 72 %, 69 % og 61 % af indtjeningen i 1. kvartal 2024 har overgået forventningerne.

Den gennemsnitlige indtjeningsvækst for S&P500-virksomheder i 1. kvartal 2024 er steget fra 5,4 % til 5,7 % i løbet af den seneste uge. Pr. 31. marts 2024 var indtjeningsvæksten for S&P500-virksomheder i 1. kvartal 2024 estimeret til 3,4 %. For 2. kvartal 2024 har 54 S&P500-virksomheder udsendt negative indtjeningsforventninger, mens 37 S&P500-virksomheder har udsendt positive indtjeningsforventninger.

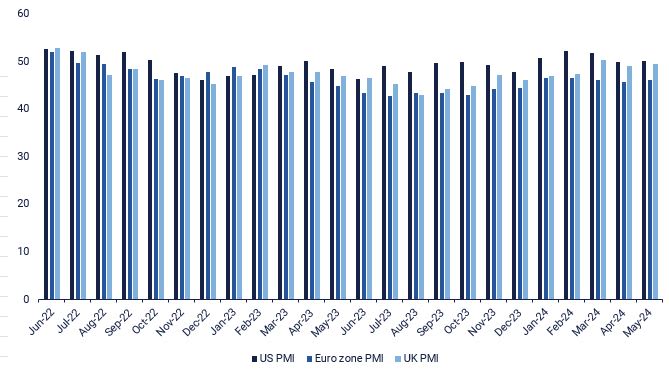

I dag, onsdag den 22. maj, får vi en delårsrapport fra Nvidia. Torsdag den 23. maj domineres af indkøbschefernes indeks for maj fra Japan, Frankrig, Tyskland, Eurozonen, Storbritannien og USA.

PMI'er for fremstillingsindustrien i USA, Eurozonen og Storbritannien, juni 2022 til maj 2024 (prognose)

Kan NVIDIAs foreløbige rapport give nyt brændstof på kort sigt?

S&P 500 handles i øjeblikket lidt lavere forud for NVIDIAs indtjeningsrapport for 2. kvartal, som offentliggøres efter amerikansk lukketid i dag. Som du kan se på diagrammet nedenfor, handler indekset tæt på den støtte, der blev dannet af tidligere modstand. NVIDIA kan være den udløsende faktor for den næste bølge, op eller ned.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), femårigt ugentligt diagram

Den samme situation gælder for Nasdaq 100.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 snarere end S&P 500 ser meget overbevisende ud fra et strengt teknisk perspektiv på det ugentlige diagram. Et målniveau på opsiden er derfor nået, og man kan overveje at reducere størrelsen på potentielle lange positioner.

Nasdaq 100 (i USD), femårigt ugentligt diagram

Sveriges OMXS30 formåede at hoppe op på EMA9, men modstanden er relativt tæt på, omkring 2.630. Den stemning, som NVIDIA-rapporten har skabt, vil sandsynligvis også påvirke OMXS30. Et brud under EMA9, og den næste støtte er MA20, som i øjeblikket ligger på 2.580.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), femårigt ugentligt diagram

Den tyske DAX ligger fast over EMA9 under et positivt, men nedadgående momentum. Det næste niveau på nedsiden er omkring 18.400, hvor MA20 mødes.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

Det fulde navn for forkortelser, der er brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit

Fibonacci: Der er flere Fibonacci-linjer, som anvendes i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: Glidende gennemsnitlig konvergensdivergens

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.