SMCI – en interessant, men risikabel AI-case

Denne uges case er Super Micro Computer, hvor vi for nylig har set en kraftig stigning i aktiekursen på grund af selskabets eksponering for øget efterspørgsel efter storage- og serverløsninger til sikring af big data til kunstig intelligens. Vi tror, at det vil øge volatiliteten i aktiekursen forud for rapporten for 2. kvartal 2024, der kommer den 29. april 2024. S&P500's regnskabssæson for 1. kvartal 2024 starter i denne uge med nogle af de store amerikanske banker, der aflægger rapport fredag den 12. april.

Ugens case: Super Micro Computer

Øget volatilitet efter topnotering i 1. kvartal 2024

Super Micro Computer, Inc (SMCI) har specialiseret sig i at udvikle og fremstille højtydende server- og lagerløsninger baseret på modulær og åben arkitektur. SMCI spiller en vigtig rolle i AI-sektoren ved at tilbyde højtydende server- og lagerløsninger, der er afgørende for AI-applikationer og virksomheder. Efterhånden som efterspørgslen efter højtydende computere stiger i forbindelse med AI, big data og cloud computing, giver SMCI's hurtige vedtagelse af nye chipteknologier dem en konkurrencemæssig fordel. Det giver SMCI's kunder mulighed for hurtigt at tage nye teknologier i brug og forbedre deres konkurrenceevne på markedet. SMCI's konkurrencemæssige fordel var tydelig i andet kvartal af regnskabsåret 2024 (svarende til fjerde kvartal af 2023), hvor virksomheden rapporterede en omsætning på 3,66 milliarder USD, dobbelt så meget som i samme kvartal året før, og nettoindtægten steg også fra 176 millioner USD til 296 millioner USD.

Markedet for AI-servere forventes at vokse dramatisk fra 12,34 milliarder dollars i 2023 til 50,65 milliarder dollars i 2029. Med sin etablerede førerposition er SMCI godt positioneret til at kapitalisere på denne eksponentielle vækst. Analytikernes konsensusindtægter for regnskabsåret 2024 er ca. 14,4 milliarder dollars og 19,9 milliarder dollars i 2025.

I betragtning af SMCI's betydelige tilstedeværelse i hurtigt voksende teknologisektorer og den stærke vækst er det ingen overraskelse, at aktiekursen steg kraftigt i 2023 og allerede er steget med 255,3 % i 2024. Denne kraftige stigning førte til, at SMCI blev optaget i S&P 500 tidligere i år, hvilket positionerer virksomheden som en af de bedst performende i 2024.

Selvom SMCI har en konkurrencemæssig fordel inden for servere og lagerplads, er dets P/E-forhold på omkring 79x kun lidt lavere end dets top på omkring 90x. Det er betydeligt højere end S&P 500's gennemsnitlige P/E-forhold på ca. 23x. Historisk set har SMCI's P/E-forhold ligget i intervallet 20x-30x før den seneste stigning i aktiekursen. Fra 3. kvartal 2023 til 4. kvartal 2024 faldt både brutto- og nettomarginen. Det viser, at SMCI kan være under konkurrencepres på lang sigt, hvis (og når) konkurrenterne indhenter SMCI's nuværende fordel. For eksempel lægger DELL i øjeblikket meget vægt på at udvikle AI-servere og AI-storageløsninger og bør ses som en hård konkurrent på lang sigt.

SMCI rapporterer sine resultater for 3. kvartal 2024 (regnskabsåret fra 1. juli 2023 til 30. juni 2024) mandag den 29. april. Efter den kraftige stigning i aktiekursen og de høje forventninger til fremtiden kan aktiekursen opleve øget volatilitet op til rapporten. Potentialet for store kursbevægelser efter rapporterne er meget højt, uanset udfaldet. Et positivt resultat vil sandsynligvis drive aktiekursen opad, mens et negativt resultat kan drive kursen i den modsatte retning.

SMCI (i USD), etårigt dagligt diagram

SMCI (i USD), femårigt ugentligt diagram

Makro-kommentarer

Den amerikanske non-farm payrolls-rapport for marts blev offentliggjort fredag den 5. april og viste en overraskende stærk stigning på 303.000 nye job sammenlignet med de forventede 212.000. Tallet reducerede markedets forventninger til en første rentesænkning fra Fed i juni til lidt over 46 %, ned fra 59,5 % før jobrapporten. Rentemarkedet reagerede ved at presse både de lange og korte markedsrenter op, med den 10-årige amerikanske statsobligation på 4,43 % og den 2-årige obligation på 4,75 % (begge op 8bp) mandag morgen den 8. april. I skrivende stund (tirsdag den 9. april) er den 10-årige statsobligation faldet til 4,38 %, mens den 2-årige statsobligation handles til 4,72 %.

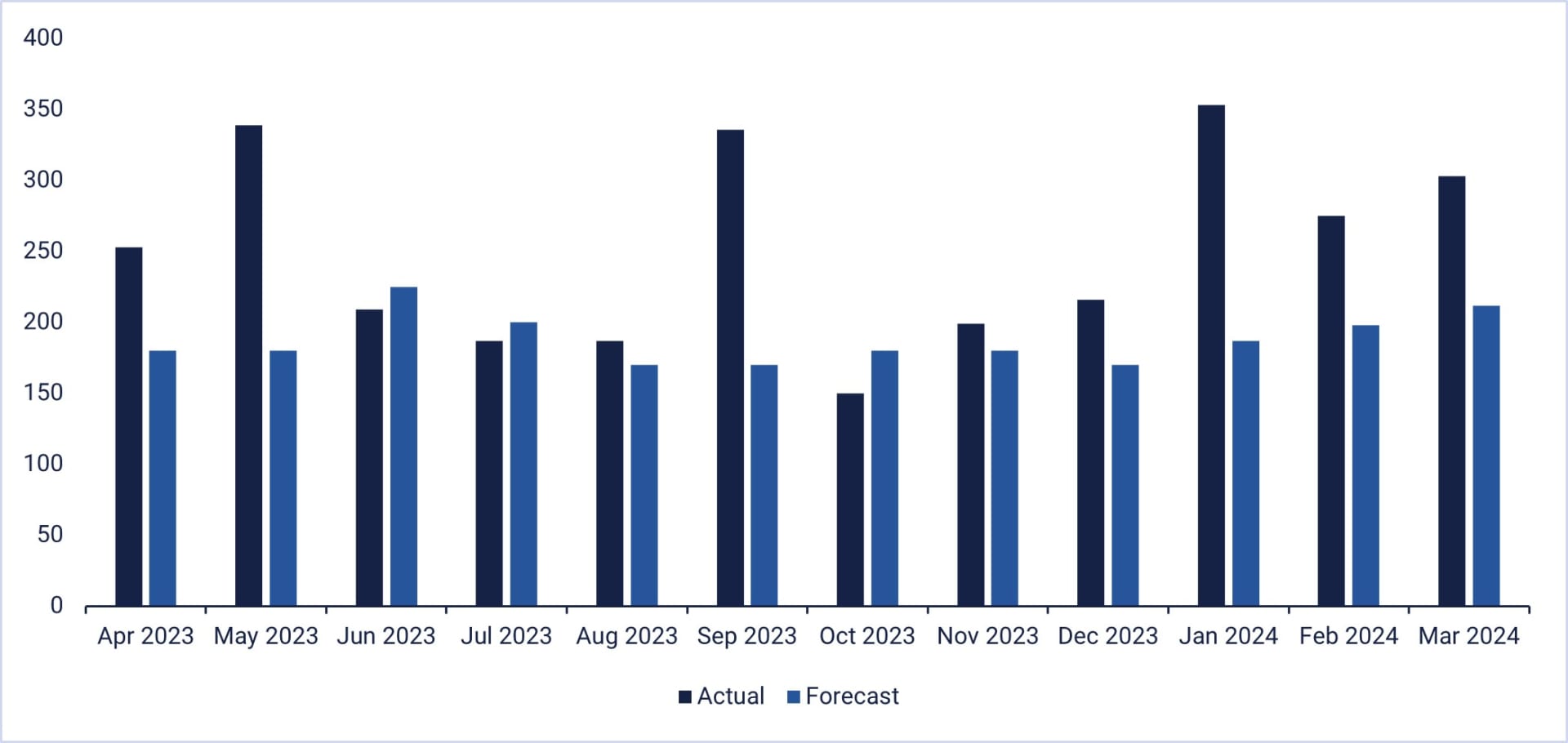

US Nonfarm payrolls april 2023-marts 2024

Rapporteringssæsonen for S&P500 Q1 2024 starter i denne uge med nogle af de største amerikanske banker, der rapporterer fredag den 12. april (JP Morgan Chase, Citigroup og Wells Fargo). Derefter følger Goldman Sachs og Charles Schwab mandag den 15. april og Bank of America og Morgan Stanley tirsdag den 16. april.

Den gennemsnitlige forventede indtjeningsvækst for den finansielle sektor inden for S&P500 er 0,7 % for 1. kvartal 2024, men den varierer meget fra 37 % forventet indtjeningsvækst for forsikringsselskaber til negativ 18 % indtjeningsvækst for S&P500-banker. Mellem disse to yderpunkter finder vi Consumer Financials, Financial Services og Capital Markets med henholdsvis 13 %, 11 % og 0 % forventet indtjeningsvækst i 1. kvartal 2024.

For første kvartal af 2024 er den estimerede årlige indtjeningsvækst for S&P500-virksomheder i øjeblikket 3,2 %. Det er betydeligt lavere end den tilsvarende estimerede indtjeningsvækst på 5,7 % pr. 31. december 2023.

Fredag den 5. april 2024 har 20 S&P 500-selskaber (4 % af alle selskaber) rapporteret deres resultater for 1. kvartal 2024. 90 % har rapporteret positive overraskelser på indtjeningen, og 45 % har rapporteret positive overraskelser på omsætningen.

Risikoen er stadig på nedsiden

Efter et falsk brud under MA20 torsdag i sidste uge, lykkedes det S&P 500 at genvinde både MA20 og EMA9. Momentum er dog positivt, men faldende, da indekset danser langs de to glidende gennemsnit. Risikoen er derfor stadig på nedsiden. Ved et brud kan MA50, som i øjeblikket ligger lige over 5.100, blive det næste.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), femårigt ugentligt diagram

Nasdaq er sprunget pænt op fra MA50 og handles i øjeblikket over både MA20 og EMA9. Momentum har været aftagende i nogen tid, men risikoen er skiftet til nedadgående i løbet af den seneste uge. Et brud under MA50 kan føre os til MA100, som i øjeblikket ligger lige over 17.200. Bemærk også det bløde salgssignal genereret af MACD på det ugentlige diagram.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), femårigt ugentligt diagram

I mellemtiden har den svenske OMXS30 genvundet EMA9, men handles i øjeblikket lige under MA20 med positivt, men faldende momentum. Der er etableret støtte lige under 2.500.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), femårigt ugentligt diagram

Tyske DAX er i øjeblikket under pres og tester en stigende MA20. Et brud nedad og støtte bør kunne findes omkring 17.950.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), femårigt ugentligt diagram

Det fulde navn på forkortelser brugt i den foregående tekst:

EMA 9: 9-dages eksponentielt glidende gennemsnit.

Fibonacci: Der findes flere Fibonacci-linjer, som anvendes i teknisk analyse. Fibonacci-tal er en sekvens, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: Konvergensdivergens for glidende gennemsnit.

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Credit risk of the issuer:

Investors in the products are exposed to the risk that the Issuer or the Guarantor may not be able to meet its obligations under the products. A total loss of the invested capital is possible. The products are not subject to any deposit protection.

Market risk:

The value of the products can fall significantly below the purchase price due to changes in market factors, especially if the value of the underlying asset falls. The products are not capital-protected

Risk with leverage products:

Due to the leverage effect, there is an increased risk of loss (risk of total loss) with leverage products, e.g. Bull & Bear Certificates, Warrants and Mini Futures.

Product costs:

Product and possible financing costs reduce the value of the products.

Currency risk:

If the product currency differs from the currency of the underlying asset, the value of a product will also depend on the exchange rate between the respective currencies. As a result, the value of a product can fluctuate significantly.