Modstridende signaler i olieprisgraferne

De amerikanske renter er steget med 16-32 bps efter NFP-tallene (Non Farm Payrolls), der tyder på et stabilt arbejdsmarked. Vær meget opmærksom på dagens offentliggørelse af det amerikanske forbrugerprisindeks CPI. Foråret, der starter i april, er normalt en solid sæsonperiode for oliepriserne. Spotpriserne på olie er dog nu højere end futurespriserne.

De amerikanske renter stiger trods næsten perfekte NFP-tal

Nonfarm Payrolls-rapporten fredag den 7. april viste, at der blev skabt 236.000 job i USA i marts, hvilket næsten var på linje med forventningerne om 239.000 nye job. Den amerikanske arbejdsløshedsprocent faldt fra 3,6 % til 3,5 %, mens lønstigningen stabiliserede sig på omkring 3,5 % på årsbasis. Antallet af offentligt ansatte steg mere end forventet, mens antallet af nye job inden for service og detailhandel var lavere end forventet. Antallet af beskæftigede i servicesektoren steg kraftigt i januar og februar 2023.

NFP-tallene var velegnede for Federal Reserve, da de viser, at de seneste renteforhøjelser har haft en vis effekt, mens den amerikanske økonomi ikke befinder sig i en recession. Renterne steg dog fredag den 7. april og fortsatte med at stige mandag den 10. april. Den 10-årige rente på det amerikanske statsobligationslån ligger på 3,46 %, hvilket er ca. 16 basispoint højere end onsdag den 5. april. Samtidig er den 2-årige amerikanske statsobligationsrente steget 32 basispoint til 4,03 % siden den 5. april. Futuresmarkedet vurderer nu, at sandsynligheden for, at Fed hæver renten med 25 basispoint på sit næste møde den 3. maj, er 70 %. Statistikkerne viser, at myndighedernes kortfristede udlån til bankerne er faldet kraftigt, hvilket er et tegn på, at den akutte bankkrise er aftaget betydeligt. Men de amerikanske banker mindsker også udlån til fast ejendom som følge af øget risikobekymring.

I dag, onsdag den 12. april, får vi KPI for marts måned fra USA og senere på aftenen referatet fra Fed's møde den 21. og 22. marts. Det kan påvirke renterne.

Udbytte af amerikanske 2-årige statsobligationer (%l) i et ugentligt femårigt diagram

Indtjeningssæsonen for 1. kvartal 2023 indledes med vigtige bankrapporter

I denne uge vil de første Q1 2023-rapporter fra nogle store amerikanske virksomheder blive offentliggjort, idet tre store banker (JP Morgan Chase, Citigroup og Wells Fargo) giver en tidlig indikation fredag den 14. april.

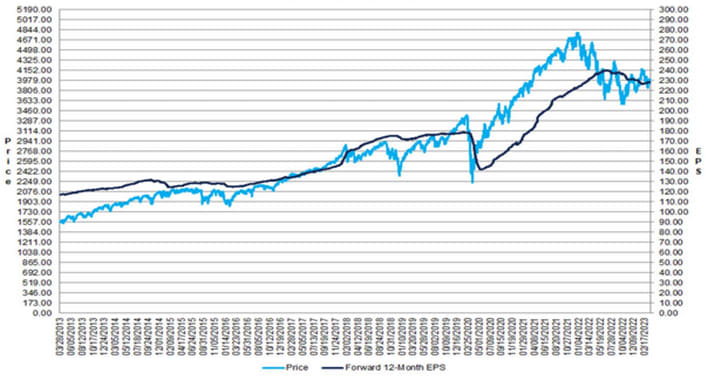

For 1. kvartal 2023 er det anslåede fald i indtjeningen for S&P 500-selskaberne -6,8 %. Fra den 31. december 2022 til den 31. marts 2023 har analytikerne sænket deres indtjeningsskøn med 6,3 % for 1. kvartal 2023 og 3,8 % for regnskabsåret 2023. Den estimerede omsætningsvækst for 1. kvartal 2023 er 1,8 %, hvilket er under det historiske gennemsnit.

78 S&P 500-selskaber har udsendt negative indtjeningsprognoser for Q1 2023, mens kun 28 har udsendt positive prognoser.

S&P 500-indekset er steget med ca. 7 % siden den 31. december 2002. I samme periode er det gennemsnitlige Price/earnings (P/E)-forhold steget fra 16,7 til 17,8.

Selv om kun 20 S&P 500-selskaber har aflagt rapport indtil videre, ser indtjeningsscorekortet meget godt ud, idet 19 selskaber har leveret positive indtjeningsoverraskelser og 14 selskaber positive indtjeningsoverraskelser ifølge Factset Earnings Insight.

S&P500, Ændring i forventet 12-måneders EPS (earnings per share) i forhold til ændring i prisen (10 år)

KPI og rapporteringssæsonen kan udløse nogle tiltag

Der er ikke sket meget i de mere betydningsfulde amerikanske indeks. S&P 500 handler omkring sin modstand tæt på 4.100. Dagens CPI-tal kan få renterne til at bevæge sig, men også aktiemarkedet. I tilfælde af en opadgående bevægelse findes det næste modstandsniveau lige syd for 4.200. På undersiden tjener den opadgående EMA9 som første støtte, efterfulgt af MA100 og MA200 mellem 4.020 og 4.030.

S&P 500 (i USD), etårigt dagligt diagram

S&P 500 (i USD), ugentligt femårigt diagram

Fra et teknisk perspektiv ser Nasdaq 100 lidt mere nedadgående ud end S&P 500. Det da MACD er tæt på at generere et blødt salgssignal. I tilfælde af et brud til nedadgående under EMA9 og MA20 udgøres det næste støtteniveau af MA100, der i øjeblikket handles tæt på 12.465. I tilfælde af et brud op over 13.180-niveauet og 13.700 kan det dog være det næste.

Nasdaq 100 (i USD), etårigt dagligt diagram

Nasdaq 100 (i USD), ugentligt femårigt diagram

DAX på et nyt årshøjde

Det tyske DAX lukkede handlen i går på et nyt årshøjde. Momentum er positivt, men amerikanske CPI-tal og Fed-protokollen er sandsynligvis vigtige selv for det tyske marked. I tilfælde af en generelt positiv stemning er det næste niveau på opadgående kurs dog mellem 16.000 og 16.160.

DAX (i EUR), etårigt dagligt diagram

DAX (i EUR), ugentligt femårigt diagram

I mellemtiden synes opgangen i OMXS30 ved første øjekast at være begrænset til den kort faldende trendlinje. Bemærk dog, at MACD har genereret et købssignal. Da momentum er positivt, er det også faldende, som illustreret af MACD-histogrammet. MA100, der i øjeblikket handles omkring 2.165, kan fungere som en magnet og støtte i tilfælde af en ugunstig udvikling.

OMXS30 (i SEK), etårigt dagligt diagram

OMXS30 (i SEK), ugentligt femårigt diagram

EUR/USD antyder ikke, at den amerikanske bankkrise er overstået

Siden den amerikanske bankkrise brød ud, er USD blevet svækket i forhold til euroen. I modsætning til den kortfristede långivning til bankerne, der er faldet kraftigt, handles USD ikke som om, at den akutte situation er overstået. Hvis indikationerne fra den kortfristede långivning er korrekte, bør der være en vis nedgang i EUR/USD. Valutaparret kan komme ned til 1,069.

EUR/USD, et års dagligt diagram

De underliggende instrumenter nedenfor er USD pr. 1 EUR.

EUR/USD, ugentligt femårigt diagram

Ugens sag: Er der stadig energi i olie?

I sidste uge steg oliepriserne kraftigt på grund af en overraskende nedskæring af produktionskvoterne fra Opec+-olieproducenterne på 1,2 mio. tønder pr. dag (eksklusive Rusland, som allerede producerer mindre end den nye kvote). Saudi-Arabien vil f.eks. reducere produktionen med ca. 5 %.

Det ser ud til, at det er den dybere olieprissvækkelse i kølvandet på turbulensen i banksektoren, der har udløst dette skridt. En af grundene er sandsynligvis, at saudierne ønsker at sikre et finanspolitisk overskud og mener, at nedskæringen vil medføre en rimelig prisstigning for at kompensere for de lavere eksportmængder. Efterspørgslen efter olie har i de seneste måneder været svagere, end mange analytikere havde forventet, og f.eks. har Kinas genåbning ikke haft nogen væsentlig positiv indvirkning på olieprisen. En anden faktor, der har påvirket olieprisen, har været en relativt mild vinter i Europa.

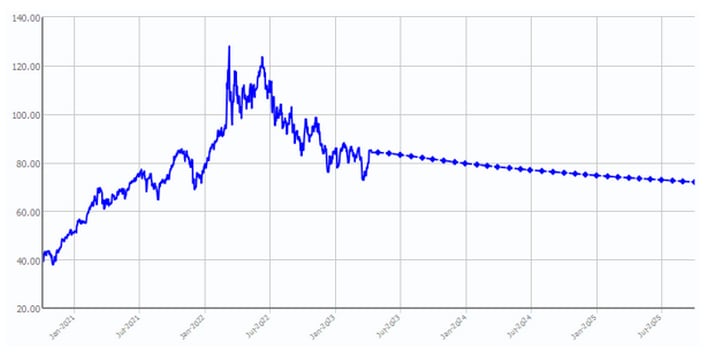

I graferne er olieprisen i en negativ tendens under MA200. Som nævnt har den dog som nævnt i den seneste uge rettet sig op efter det, der ligner et kapitulationsudsalg fra spekulanterne i marts. Som følge heraf er MACD-indikatoren positiv. Spørgsmålet er, om det seneste udbrud (over 100-dages gennemsnittet) var trendændrende, eller om olieprisen vil vende tilbage til gapbevægelsen.

Brent-olieprisen, etårigt dagligt diagram (USD pr. tønde)

Andet kvartal er normalt det sæsonmæssigt stærkeste for oliepriserne. I år har de allerede fået en god start i april. Den største bekymring er, at større økonomier vil falde i recession i løbet af 2023. Men hvis centralbankerne, især Fed, snart drejer om at sætte rentestigningerne på pause eller endog sænke dem, kan det støtte udsigterne for oliepriserne.

Olie (Brent), månedlig prisændring og procentdel positive måneder (5-års gennemsnit)

Olieprisen er i backwardation, dvs. at spotpriserne er højere end futurespriserne. Dette er det modsatte af det typiske såkaldte contango-mønster. Backwardation har ofte været et bullish tegn historisk set, ifølge Barron.

Oliepris (Brent), kontraktprisstruktur (USD pr. tønde)

Oliepris, femårigt dagligt diagram (USD pr. tønde)

Det fulde navn for de forkortelser, der er anvendt i den foregående tekst:

EMA 9: 9-dages eksponentiel glidende gennemsnit

Fibonacci: Der findes flere Fibonacci-linjer, der anvendes i teknisk analyse. Fibonacci-tal er en række tal, hvor hvert efterfølgende tal er summen af de to foregående tal.

MA20: 20-dages glidende gennemsnit

MA50: 50-dages glidende gennemsnit

MA100: 100-dages glidende gennemsnit

MA200: 200-dages glidende gennemsnit

MACD: glidende gennemsnitskonvergensdivergens

Risici

External author:

This information is in the sole responsibility of the guest author and does not necessarily represent the opinion of Bank Vontobel Europe AG or any other company of the Vontobel Group. The further development of the index or a company as well as its share price depends on a large number of company-, group- and sector-specific as well as economic factors. When forming his investment decision, each investor must take into account the risk of price losses. Please note that investing in these products will not generate ongoing income.

The products are not capital protected, in the worst case a total loss of the invested capital is possible. In the event of insolvency of the issuer and the guarantor, the investor bears the risk of a total loss of his investment. In any case, investors should note that past performance and / or analysts' opinions are no adequate indicator of future performance. The performance of the underlyings depends on a variety of economic, entrepreneurial and political factors that should be taken into account in the formation of a market expectation.

Disclaimer:

This information is neither an investment advice nor an investment or investment strategy recommendation, but advertisement. The complete information on the trading products (securities) mentioned herein, in particular the structure and risks associated with an investment, are described in the base prospectus, together with any supplements, as well as the final terms. The base prospectus and final terms constitute the solely binding sales documents for the securities and are available under the product links. It is recommended that potential investors read these documents before making any investment decision. The documents and the key information document are published on the website of the issuer, Vontobel Financial Products GmbH, Bockenheimer Landstrasse 24, 60323 Frankfurt am Main, Germany, on prospectus.vontobel.com and are available from the issuer free of charge. The approval of the prospectus should not be understood as an endorsement of the securities. The securities are products that are not simple and may be difficult to understand. This information includes or relates to figures of past performance. Past performance is not a reliable indicator of future performance.

© Bank Vontobel Europe AG and/or its affiliates. All rights reserved.